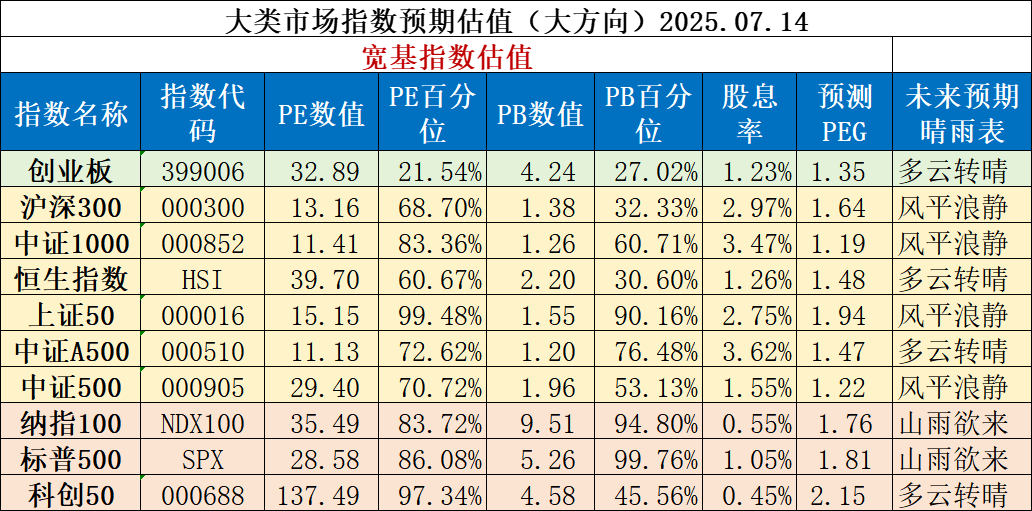

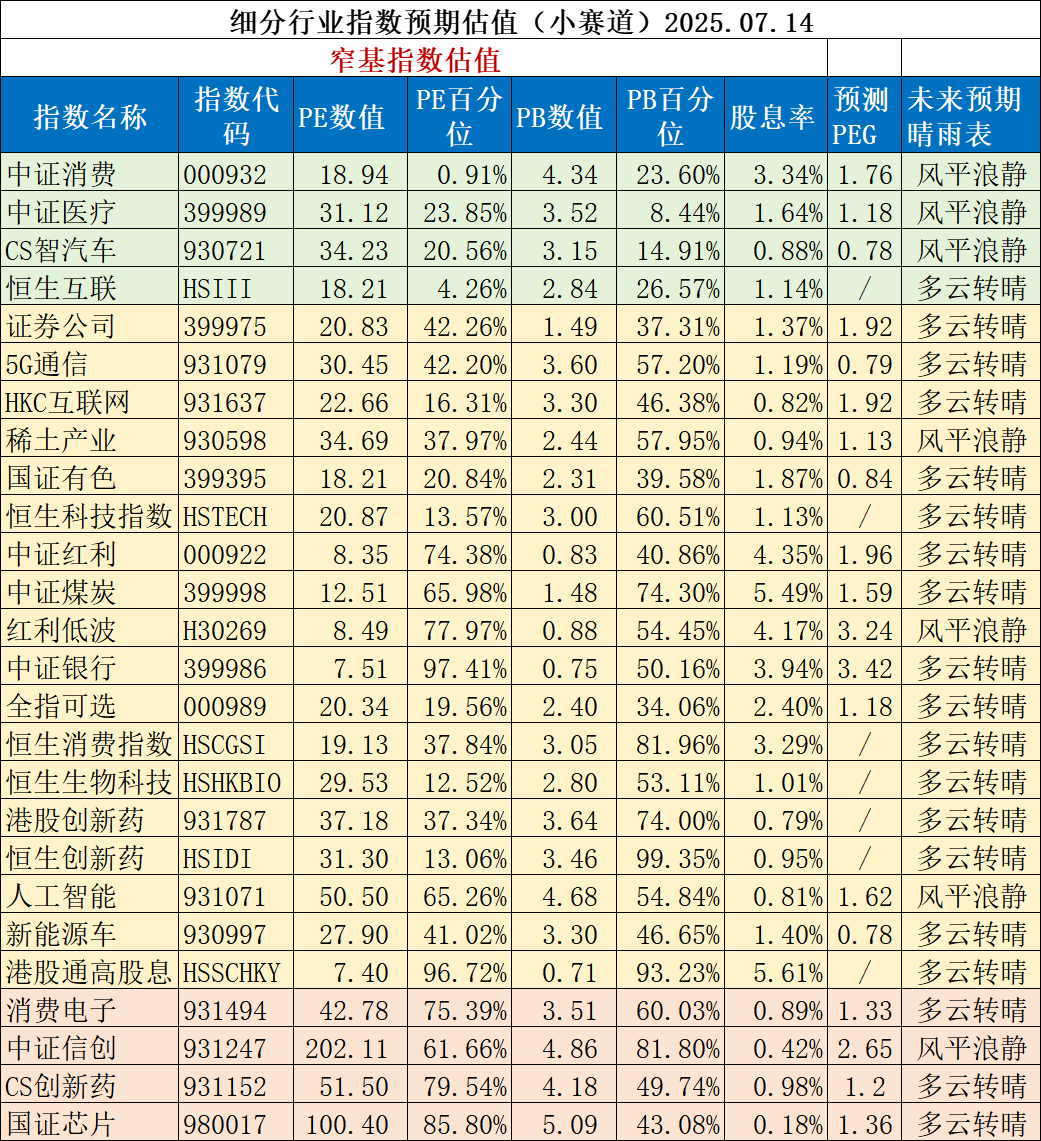

大何未来预期指数估值表(07.14)成长板块“登台唱戏”

发布时间:2025-7-14 18:45阅读:332

大何未来预期指数估值表(每周更新)

点击图片放大查看

未来预期晴雨表理解:

(1)晴空万里:未来预期极佳,受强政策支持、宏观向好或需求旺盛驱动,适合超配。

(2)多云转晴:预期好转,行业面临政策利好或业绩回暖,适合增配。

(3)风平浪静:预期平稳,基本面稳定但缺乏强催化,适合中配。

(4)晴转多云:预期下滑,面临增长放缓或政策不确定性,建议谨慎。

(5)山雨欲来:预期较差,受经济下行或高估值压力影响,建议减配或回避。

低估机会解读

1. 创业板

沪指突破3500点,创业板指与沪深300指数的相对PE处于历史5.9%分位数,性价比相对较高。

成长板块有望“登台唱戏”,尤其是当前筹码和位置具备优势的泛科技方向,当前部分产业趋势品种的股价位置和拥挤度仍处于历史中偏低水平,尤其AI板块成交占比仍处在2023年以来23%的历史分位。

计算机板块的开源模型推动AI平权,国产化、智能化加速,算力基建需求明确,AI+行业落地加速;电子板块的消费电子受益于AI赋能传统智能终端,新型智能硬件结合AI创造增量需求,半导体领域AI算力高景气度持续,海外算力需求显著提升,国内ASIC加速自研。

张先生,35岁,科技行业从业者,偏好高成长投资。创业板低估值叠加政策利好,适合其长期持有创业板ETF(159915)或相关基金。预期未来1-2年,在科技行情驱动下,张先生可通过定投策略,逢低布局,获取超额回报。建议仓位控制在30%-40%,以平衡风险与收益。

2. 中证消费

新消费短期回调,但长期增长动力仍在,蓄势后有望卷土重来,关注低估值及后续有催化的潜力标的,后续催化仍关注“食品板块品类红利”、“会员商超等新渠道驱动”、“保健品新热点”等三方面。白酒板块内部,茅台批价止跌企稳,“违规吃喝”政策纠偏有效扭转市场对于白酒板块的预期,白酒板块当前仍处低位,优选品牌势能较强的香型龙头酒企。

消费ETF(159928)标的指数作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性。

李女士,42岁,稳健型投资者,追求稳定回报。中证消费低估值且股息率较高,适合其配置消费ETF(159928)作为组合稳定器。建议仓位20%-30%,通过定投分摊成本,预期未来6-12个月消费复苏带来可观年化回报。

3. 中证医疗

中证医疗涵盖创新药、医疗器械等高景气赛道,受益于老龄化趋势和政策支持。近期国家出台政策鼓励创新药研发,医保目录动态调整利好龙头企业。

近年来,中国创新药企通过License-out交易加速出海,交易规模从2020年的110亿美元跃升至2024年(1-10月)的511亿美元,技术平台与商业模式持续升级。创新药研发周期通常为5至7年,随着AI技术加速研发效率,2025年至2026年或迎来成果密集兑现期,板块配置价值进一步凸显。

王先生,50岁,关注健康产业,倾向长期投资。中证医疗低估值且成长性佳,适合配置医疗ETF(159828)。建议仓位15%-25%,通过长期持有分享老龄化红利。

4. CS智汽车

CS智能汽车覆盖智能驾驶、新能源车及零部件,受益于自动驾驶技术和新能源车渗透率提升。近期政策支持低空经济与智能网联汽车发展,地方补贴和路测政策持续加码。估值方面,PE百分位20%、PEG 0.78,估值低且成长性突出,具备较强吸引力。

赵先生,30岁,汽车行业从业者,偏好科技成长赛道。CS智能汽车低估值叠加政策利好,适合配置智能汽车ETF(515250)。建议仓位20%-30%,通过逢低加仓捕捉新能源车和智能驾驶行情。

5. 恒生互联网科技业

恒生互联聚焦聚焦互联网平台经济,涵盖了阿里巴巴、京东、腾讯、美团、快手、百度等大型互联网龙头,DeepSeek含量达86%,具备“新消费+新科技”双重属性,是投资者跟踪布局AI+互联网核心资产的好工具。AI互联网预期较年初已明显降温,近期跑输宽基和创新药、新消费等强势板块。随着前期强势板块交易拥挤度来到高位,科技互联网有望成为轮动补涨的受益方向。

陈小姐,28岁,互联网行业从业者,偏好高弹性投资。恒生互联估值极低且政策面改善,适合配置恒生科技ETF(513330)。建议仓位15%-25%,通过分批建仓捕捉港股科技反弹机会。

综上,上述指数均处于低估值区间(PE/PB百分位较低),且PEG显示合理成长性,结合政策面(如“新质生产力”、消费刺激、医疗创新)和市场表现(资金回流、板块反弹),均具备估值修复潜力。投资者可根据风险偏好选择对应ETF或基金,建议通过定投或逢低加仓方式布局,分散风险并捕捉长期回报。

估值数据

投资赚钱赚钱的本质,就是低买高卖,但判断低的标准是什么?

现在大部分都是用PE(市盈率)、PE百分位为核心估值数据,用指数全历史百分位作为估值高低,来作为高估、低估的参考指标。

(1) PE(市盈率):指数成分股总市值与总利润的比率。通俗来讲就是按照当年总利润计算,投资需要多少年才可以收回成本。

例如:PE=10,代表投资该品种10年能收回成本。该数据越小此指数越有投资价值。

(2) PE百分位:当前数值在历史数值中所处的位置。

例如:PE百分位=20%,代表该指数比过去80.00%的时间都低,该数据越小指数越有投资价值。

(3)PEG:市盈率相对盈利增长比率

市盈率除以年度盈利增长率,衡量估值与成长性的匹配度。PEG = PE / 盈利增长率(%)。例如PE为50,盈利年增长率为50%,PEG为1,表示估值与增长匹配。PEG < 1为低估,PEG > 1为高估。特别适合评估成长型指数(如科技、医药),低PEG反映高成长与合理估值的结合。

估值判断标准

通过PE百分位和PB百分位的双重筛选,指数估值分为四类,辅以颜色展示:

绿色(低估):PE百分位 < 30% 且 PB百分位 < 30%,投资价值高,适合增配或超配。

橙色(适中):PE百分位在30%-70%,或PE百分位 > 30% 且 PB百分位 < 30%,或PE百分位 < 30% 且 PB百分位 > 30%,估值合理,适合持有。

红色(高估):PE百分位 > 70%,或PE百分位 > 30% 且 PB百分位 > 30%,回调风险高,建议减配或回避。

仅依赖PE和PB百分位相当于“后视镜投资”,反映历史和当前情况,难以捕捉未来潜力。例如,20年前房价相较30年前偏贵,但错过投资则失去黄金机会;如今房价较几年前便宜,却因预期变化不适合炒房。

金融投资同样需结合未来预期,因此我们引入经济、行业和政策的前瞻性分析,独创《大何未来预期指数估值表》,综合评估指数的当下估值与未来潜力。

大何未来预期指数估值表

对于投资新手或选择困难者,估值表清晰展示指数的贵贱程度,避免追高买入红色高估品种导致被套,或错卖绿色低估品种错失良机。结合未来预期,投资者可更精准地把握投资机会,大幅降低失败概率,成为投资路上的“指路明灯”。

适用人群

新手/稳健投资者:快速了解指数估值,规避情绪化交易。

成长型投资者:聚焦低PEG指数(如创业板),捕捉高成长机会。 选择困难者:通过颜色和结论快速筛选适合的ETF或指数基金。

投资ETF为什么要看指数估值

股票市场长期收益可观,但投资者往往因“三分钟热度”在价格波动时轻易放弃。就像马拉松比赛,刚跑百米就退赛,难以分享胜利果实。投资需要坚持,耐住寂寞才能守得繁华。

《大何未来预期指数估值表》通过PE、PB、PEG和未来预期,科学评估指数的投资价值,帮助投资者:

避免追高:规避红色高估指数,降低回调风险。

抓住低估机会:定投绿色低估指数,享受估值修复和业绩增长的双重收益。

坚持长期投资:以价值投资理念为基石,减少情绪化决策。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章