张坤那么牛,为什么易方达亚洲精选业绩那么差!

发布时间:2021-5-11 11:25阅读:325

张坤的优秀有目共睹,资金也用脚投票,现在管理规模是权益基金经理第一(1331亿)。但也有人提出质疑,为什么他的易方达亚洲精选业绩却不好?今天聊聊这个话题。

一、易方达亚洲精选业绩较差

张坤2014年4月开始管理易方达亚洲精选,已经7年了,经历了一轮牛熊。截止2021-5-6,收益为90.15%,年化收益率为9.55%。

这只基金是QDII,基金合同约定主要投资于亚洲企业,韩国、日本、印度、泰国都可以买。实际上张坤主要投资于港股和中概股,买过少量美股,没有买过其他市场的股票,从这点来说还是比较谨慎的,不懂不做。

对比恒生指数(如下图),前面5年都只能跑平,只有近两年跑赢。

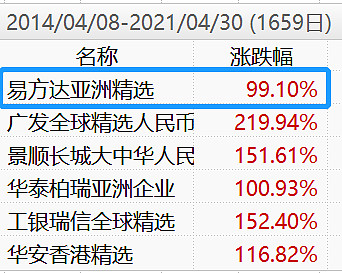

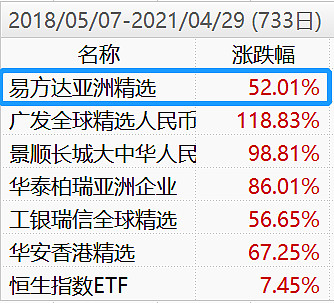

对比其他差不多的QDII,业绩就更拉胯了,人家还是换了很多基金经理的。

反观张坤管理了8年的易方达中小盘,年化收益率高达27%?因此有不少人抨击,认为张坤只是踩了A股白酒的风口,港美股没有白酒,所以就不行了。

我不认可这个观点,但不否认张坤一开始确实管的不好,这得从头说起....

二、为什么亚洲精选业绩不好

1、在港股水土不服

2014年张坤刚接接任的时候,方向有点迷!虽然投资范围很大,但一开始只投港股,没买中概股。配了不少自己擅长的地产股和医药股。

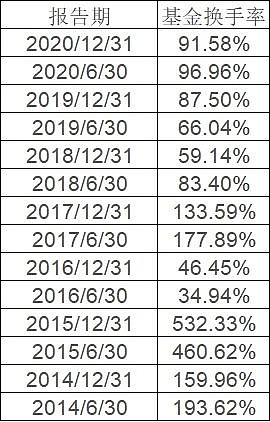

早期换手率大起大落(如下图),重仓股留存率比较低,前几年持仓换了好几拨。不像管易方达中小盘那样从一而终。

鲁迅曾说过:A股人多的地方不要去,港股人少的地方不要去。可是张坤那时候初来乍到,还不了解港股的特点,水土不服,买了很多百亿以下的小盘股,还买到了“老千股”。

先是买了中国动物保健品,不知道大家有没有听过这家公司?曾经也是和獐子岛的扇贝齐名的笑话。2015年,该公司声称财务账本运输过程中,卡车遭遇失窃,又寻回,但是丢了资料,因此无法公布年报。为了造假也是够狠的,这股票后来一直停牌,2020年退市了。

后来张坤又买了一个造假股——桑德国际,这只股票因造假,2016年以来一直停牌。

这两只股票,可谓教训深刻啊!到现在还被关在里面,现在持仓里依旧可以看到这两只。只是由于规模扩大,占比可以忽略不计,对净值影响不大。

这么牛逼的大佬,居然也犯过这样的错误。想想觉得又好笑又可爱!

张坤为什么会去买这些低价小盘股?来看看张坤自己是怎么说的。2015年5月《流动性折价》:

网页链接

“ 在A/H或A/B两地上市的同一个公司,在两地市场的股价常有明显的差异。除了资金偏好等原因以外,流动性水平的差异是形成折价的重要原因。

然而,流动性折价的减弱往往带来明显的投资机会。B股市场过去也是一个流动性折价很高的市场。2001年2月,国家放开境内个人投资者投资B股市场。市场预期B股的流动性将有明显改善,B股指数在其后的3个多月涨了近3倍,而同期的A股指数仅上涨10%左右。

那么,香港市场是否也面临类似的机遇呢?作为最近的离岸金融中心,随着国内的流动性注入,与A股估值差距巨大的中小市值股票有望最为明显的收益。”

原来呀,张坤最初在港股的方法,其实是有点投机的。那时候A股处于高点,而港股很便宜,沪股通刚开通。张坤赌港股的流动性改善,折价收敛,价值回归。虽然逻辑没错,但是有时候市场先生就是会很长时间都不纠错。

后来港股的流动性折价并没有明显改善,即使2016年深港通开通后也没有,直到现在,许多股票还是0.5倍PB。这种水土不服直到2017年Q2,才开始慢慢纠正。

他在2017年访谈中说:

“ 目前中国大约有200家优秀的上市公司,其中约有100家在沪深交易所上市,约50家在港交所上市,还有30至40家在美国市场上市。这些公司将会成为非常稀缺的标的,随着资本流动越来越畅通,这些标的未来注定会成为投资者抢购的对象。”

虽然还心心念念着“流动畅通”,但是他的方向已经慢慢调转了,逐渐放弃深度价值,开始投向港美股里那些A股缺失的标的:互联网、创新药、教育,配置了阿里巴巴、腾讯、中国生物制药等,到2019年,持仓里已经没有百亿以下的小盘股了。

业绩表现也有所好转,近三年明显跑赢恒生指数,不过对比其他QDII,还是有点差距。

2、投入精力较少

由于该基金规模长期徘徊于6-7亿,比张坤其他的基金规模小的多,所以他可能投入的精力就比较少。按道理,张坤也不应该不认真管理呀。张坤本人从2014年底开始申购该基金,长期持有该基金100万份以上。

3、能力圈不够

张坤擅长的医药、消费,港股比较少。创新药他又不太买。

张坤在互联网暂时没有体现出很强的alpha,2017Q2才开始买腾讯,错过了腾讯之前最美好的一段涨幅,B站、拼多多的机会也没把握住。

注:以上3点内容是本人YY,未经张坤本人考证。

4、不同市场的BETA不同

美股和港股都是相对比较成熟的市场,beta波动没那么大,不像A股那么上蹿下跳的,有时候很贵,有时候很便宜。因此QDII基金也不会像纯A股基金那样波动较大,但是长期来看,好公司带来的收益应该是差不多的,会约等于ROE。

三、我配置亚洲精选的理由

2020年张坤的易方达中小盘获得晨星奖,接受采访说:

“ 需要进一步加强对全球行业和优质企业研究,通过对比全球各行业最优秀的企业,加深对中国企业的理解。”

说明后续张坤会进一步提高自己的海外市场投资能力。我是从2020年6月开始买入这只基金,目前仓位占15%。逻辑如下:

1、组合中一定要有港股和中概股

目前A股市值88万亿,港股约51万亿,美股中概股约18万亿。理论上,我们的基金组合配置中,A股:港股:中概股比例应该是55:33:12,才比较符合中国上市公司结构和行业结构。

因此组合里有必要配置一只QDII,充分享受国运增长,还可以降低组合波动风险。

2、QDII里面好的选择不多

目前各家基金公司对QDII还不太重视,这么大一个市场,做的好的经理只有余昊、杨瑨、徐成、宁君、周寒颖等人,选择余地很小。

短期来看他们业绩比张坤好,但如果让我长期选一只拿着,我还是觉得张坤比较让我放心。而且我又不太想配置美股(因为不懂)。

目前大部分经理才刚刚开始投港股,张坤已经投了7年了,该吃的亏都吃过了,交过学费了。其他人可能还需要一个适应过程,这也是为什么张坤可投港股的易方达蓝筹精选业绩明显更好。

对于优秀的基金经理,我们尽量给他一个大的投资范围,方便他在全球挑选优秀标的。

3、最近A股核心资产估值偏高,涨幅较大

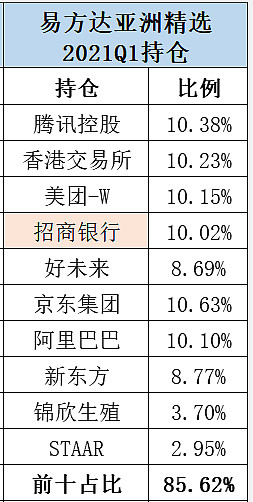

易方达亚洲精选的前十持仓,互联网、医疗、教育、金融,也都是核心资产。

比如香港交易所,这么好的生意怎么会上市?几乎可以视为永续经营。生殖和眼科,都是现代人最容易出问题的地方,也最关心的健康问题。

这些股票现在估值不算贵,比A股的“各种茅”性价比好,港股最近两年没怎么涨。未来假如真的像张坤说的那样打通流动性,估值还有提升空间。但我也不指望去赚估值增长的钱,只赚业绩增长的钱就够了

4、中概股最近集中遭受的黑天鹅

最近中概股连续利空,先是美国政府打压中概股,又被韩国人Bill Hwang爆仓搞的集体暴跌,然后又遇上反垄断,腾讯阿里美团都被罚,还有腾讯大股东减持。

我认为以上问题都不会对基本面造成实质影响,腾讯、阿里、京东、美团这些是我们每天都要用的,他们掌握了核心技术,也占领了消费者心智,各方面护城河都很强。国家最多只能加强监管,不可能推翻重来。这些企业虽然成立时间还不长,但是未来寿命可能会很长。微软、苹果、亚马逊都有几十年的寿命了。

整顿课外教育的教育行业新规也不一定是坏事,反而会促进行业集中度提升。设想一下,假如你以前给孩子报5门课外辅导,现在只能报2门,你是不是会尽量选择最好的?比如新东方、好未来。另外,这么多年说给孩子教育减负,也都是进一步退两步,中国人对教育一直很重视,这个不会变。

上述利空,使得最近易方达亚洲精选又表现不太好,我认为这是逆向投资的好机会!

融 资 融 券 低至5.9%;支持 绕 标 比例一点五倍,支持融券

期权量大一块八一张;支持量化T+0交易(网格、算法交易;批量下单)

支持私募开户交易,送VIP独立交易通道

量化交易(ETF套利交易、期权期货套利交易、T0交易手写交易模型、多屏监控、大资金下单算法交易、自动拆弹、上市公司股份回购、异常行情一键快速清仓、图形化F10)

更多详情欢迎咨询李经理扣薇心:19938295619

温馨提示:投资有风险,选择需谨慎。

-

最新整理:2026全年A股休市日历出炉!

2026-01-12 13:33

2026-01-12 13:33

-

2026年"国补"继续,核心变化有哪些?哪些板块&指数机会更大?

2026-01-12 13:33

2026-01-12 13:33

-

2026A股16阳后,春季行情如何合理布局?

2026-01-12 13:33

2026-01-12 13:33

问一问

问一问

+微信

+微信

分享该文章

分享该文章