如何从现金流的角度来看待一个企业或者上市公司(选股)?

发布时间:2025-7-24 16:44阅读:356

如果把企业比作一个人,利润是“脸面”,资产负债表是“骨架”,而现金流量表就是“血液”。利润可以粉饰,资产可以重估,但现金的流入与流出无法撒谎——它记录企业每一次呼吸与心跳。现金流量表是一张“生存体检单”,沿着经营、投资、筹资三条主动脉,我们能看到企业究竟是在自我造血、持续输血,还是悄然失血。今天,让我们用现金流这把尺子,重新丈量企业的生命力,初识那张告诉你“钱从哪里来,又到哪里去”的现金流量表。

一、经营活动

经营活动现金变化主要包括企业开展主营业务所产生的现金流入和支出。特定期间的经营活动的现金净流入和利润表里的净利润数据,以及资产负债表里的存货或应收账款周转天数等数据相结合地看,往往可以帮助我们更好地判断体现企业整体的盈利能力与价值。

一般来说,一家轻资产企业,当其净利润上升时,其经营活动现金净流量的变动与净利润的变动理论上是比较一致的,否则可能说明企业的净利润中包含一些“水分”。

比如,净利润中是否存在非经常性损益(非经营性或偶发性的损益,如出售长期资产损益、出售子公司股权损益等),或者部分利润是通过“牺牲”现金流而赚取的(如给客户放长应收账款收款账期或者采用寄售模式,企业将持有更多的应收账款和存货,以获取更多利润)。

当遇到潜在“水分”时,我们往往可以更深入地结合企业的年报披露中是否有相关的内容来辅助判断,如管理层对于业务以及主要财务数据变动的解释,现金流量表的附注,主要利润表项目的注释以及非经常性损益的描述与披露等。

二、投资活动

投资活动,主要包括了企业收购、处置子公司和购建、处置长期资产的业务等。较大的投资支出可能暗示着未来企业业绩的提升,但这也不能一概而论。

一般情况下,通过对一段时间内(如近2~3年)企业投资活动现金流情况的对比,可能会帮助我们对企业的发展潜力有更好地认知。

如果企业持续投资,且利润、经营性现金流持续正相关增长,那么这对于我们来说可能释放了一个相对较为正面的未来增长信号。

对于收购型的业务扩张,我们还可以结合企业年报中重大并购,商誉减值等信息披露,来综合评价相关企业的并购整合能力以及协同发展潜力。

对于IPO募集资金未完全使用完毕的企业,我们也可以对于IPO募集资金使用情况,结合现金流量表的表现,来综合评价相关企业的投资规划,执行以及投后管理效率,并衡量该企业是否能通过有效投资来为投资者赚取合理的回报。

三、筹资活动

筹资活动,主要包括企业与其权益类投资人和债权人(如银行)的资金往来活动。

企业的筹资活动现金流是对日常经营“自我造血”获取现金流的一个很重要的补充。当企业盈利能力好,投资项目回报高于筹资成本时,企业倾向于通过筹资活动来获取资金以进行规模业务扩张。我们在遇到筹资活动现金流量较大的企业时,应适度关注这类企业融资成本以及在一定历史期间的融资现金流量变化情况。

通常来说,当一家企业融资现金流入逐渐减少或由正转负,或者融资成本明显高于同行业可比公司时,我们就要谨慎行事了。因为这通常预示着债权人(通常是较为敏感且拥有较完善风险识别机制的金融机构)可能已经嗅到了一些敏感的味道,并做出了积极的措施以降低其风险。我们在遇到这类情况时往往还可以关注财务报表中有关于借款抵押或质押情况,以及是否存在借款财务指标违约的情况来综合做出进一步的评估。

总结:

现金流量表作为资产负债表和利润表的重要补充,可以有效地帮助我们加深对企业财务状况或表现的认知。通过比对历史期间财务数据以及同行业对标企业的表现,往往能帮助我们更有效地“大浪淘沙”,甄选绩优股。

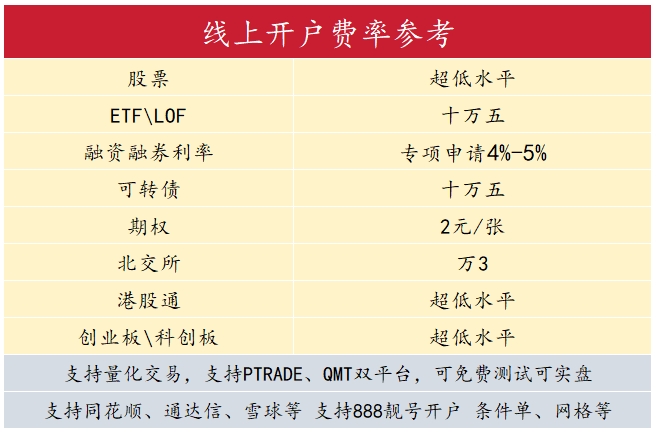

股票开户优惠佣金,专属经理一对一服务,咨询联系可添加微信或电话联系!

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章