油脂企业应用棕榈油衍生品工具套期保值的场景

发布时间:2024-7-18 10:32阅读:391

编辑:宁证期货房俊

期货从业资格证号:F3047658【期货业协会官网可查询真伪】

期货开户联系方式:【点我头像进入主页查看联系方式】、【咨询TA】、【电话】、【+微信】

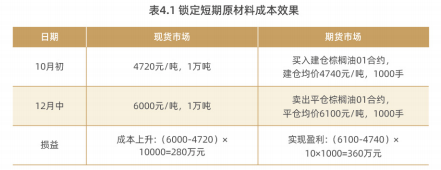

场景一:锁定短期原材料成本

某油脂企业在2019年12月考虑到国内当前棕榈油买船较少,进口成本逐步抬高,倒挂严重,因此计划利用期货管理价格风险。

案例评价:综合损益为盈利80万元。

该企业通过期货买入保值,规避了棕榈油原材料价格上涨的风险,期货端盈利覆盖了现货端成本的上升。

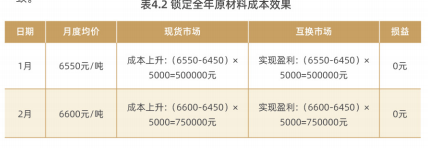

场景二:锁定全年原材料成本

某油脂企业全年计划采购棕榈油6万吨,每月5000吨,按照现货市场月度均价向上游支付。该企业希望能够锁定全年的棕榈油采购价格,实现对采购成本的控制。因此计划利用互换锁定全年采购成本。

该企业向互换交易商收取的浮动现金流,与该企业现货端采购所需支付的现金流一致。

案例评价:通过互换业务,该企业可以将全年棕桐油采购价格锁定在6450元/吨,规避了棕榈油原材料价格上涨的风险,有利于实现该企业对全年原材料采购成本的控制。

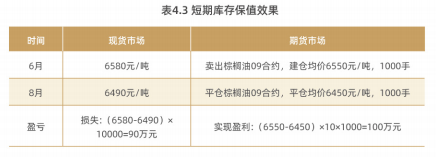

场景三:短期库存保值

某油脂企业在6月份收到采购的1万吨棕榈油现货,担心价格下跌导致库存贬值,因此计划利用期货进行库存保值。

案例评价:综合损益为盈利10万元。

该企业通过期货卖出保值,规避了棕榈油库存贬值的风险,期货端盈利覆盖现货价格的下跌。

场景四:防范基差波动风险

某油脂企业签订一份棕榈油基差合同,约定点价期为1个月,参照棕榈油09合约加300元/吨为最终结算价。合同签订并支付预付款后,该企业收到所需棕榈油现货。

案例评价:油脂企业实际降低60元/吨成本。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章