新开工增速不及预期 螺纹的旺季需求还会来吗?

发布时间:2020-9-18 09:12阅读:360

期货开户,农产品期货开户,原油期货期货开户,期权开户,外盘期货咨询,场外期权,企业套期保值等;

联系人:弘业期货-刘磊经理

手机(微信):15380848825

本文转自金融界期货板块,仅供参考!

总结:

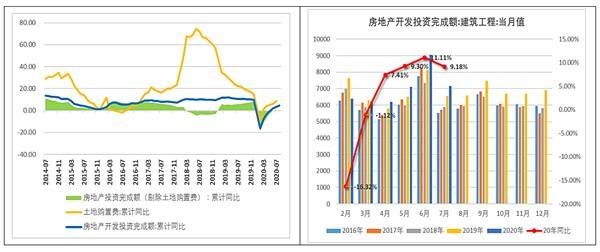

在商品房销售较好的情况下,8月房屋新开工面积当月增速却意外的从11.8%回落至2.2%,叠加基建投资当月增速也出现明显回落,旺季需求预期有所松动,黑色系品种都出现了明显的回调。从数据上来看,与新开工面积增速下滑相匹配的数据是房地产开发国内贷款增速的大幅下滑和土地成交面积增速的下降,而商品房销售数据以及房地产开发投资数据则表现较好与新开工面积出现背离。房地产开发投资数据细分项还未公布,但由于土地购置费占比较大且存在滞后性出现背离较为正常。但从产业链逻辑上来讲,销售是直接指导新开工的领先指标,而在高周转的逻辑之下,之前销售与新开工的背离是在销售较差的情况下保持较高的新开工,加快资金的回笼。而本次背离是销售较好的情况下,新开工面积增速出现下滑。

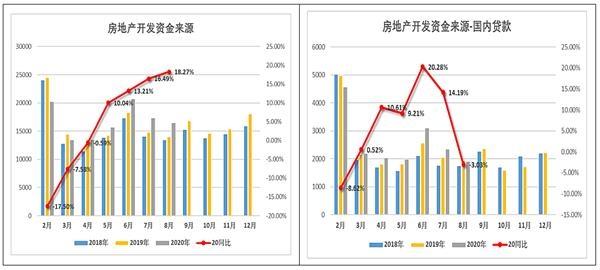

造成这种现象的原因是在融资“三大红线”政策的指导下,房企有降杠杆的诉求,8月房地产开发资金来源中的国内贷款增速大幅下降至负数,总体增速能保持小幅扩大主要依赖于销售回款的大幅增加,而销售能否持续向好还存在一定的不确定性,叠加6-7月新开工面积增速过大可能也对8月有部分透支,综合影响导致了8月新开工面积增速的不及预期,拿地减少和新开工下降都是“节流”逻辑。另外从商品房的可售库存来看,虽然竣工待售面积目前仍处于偏低水平,但是施工待售面积已经有了明显的增幅,新开工与销售面积的差值来到偏高位置并且上行动力明显减弱,所以房企如果面临较大的资金压力短期是可以通过对已有库存的消化进行回款,对新开工的拉动效应减弱。当然而如果后期商品房销售能持续保持较高的增速,作为“开源”的基础,新开工面积增速也有望出现反弹。

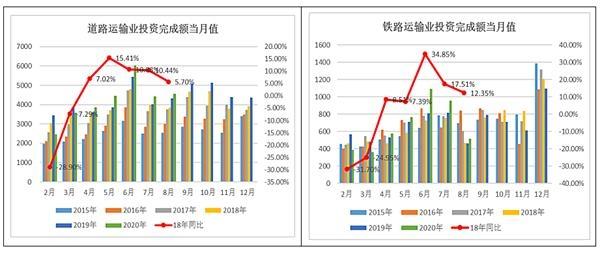

基建方面,8月统计局基建当月投资增速下滑3.9个百分点至3.97%,由于之前社融数据的超预期,市场对基建投资同样有较大的期待,数据表现不及预期,从用钢需求的相关数据来看,道路运输业投资当月投资增速下降4.7个百分点至5.7%,铁路运输业当月投资增速下降5.2个百分点至12.35%。从新增专项债发行的情况来看,由于需要给特别国债的发行让路,6月和7月的新增专项债发行量分别为811和349亿元,但在7月底抗疫特别国债发行完毕后,财政部积极指导各地加快地方债发行进度,8月新增专项债发行量为6307亿元,环比7月大幅增加,截止9月15日累计发行新增专项债30511亿元,剩余额度6949亿元,根据财政部要求,要加快地方债发行使用,确保新增专项债券10月底前发行完毕。考虑到专项债从发行到反应到基建投资上需要时间传导,6-7月专项债发行量下降或对8月基建投资产生了影响,随着新增专项债发行的恢复,后期基建投资有望重新走高。另外从用钢需求的角度来看,8月当月道路运输业投资和铁路运输业投资占比38%,略高于去年全年水平,由于专项债作资本金要求是有一定收益的公益性项目,目前从专项债用作资本金主要集中在铁路建设、收费公路、轨道交通、机场建设等交通基础设施建设领域,基建投资中用钢领域的占比可能还有提升空间。整体来看基建用钢需求仍然可期,但节奏上可能不会出现爆发式增长。

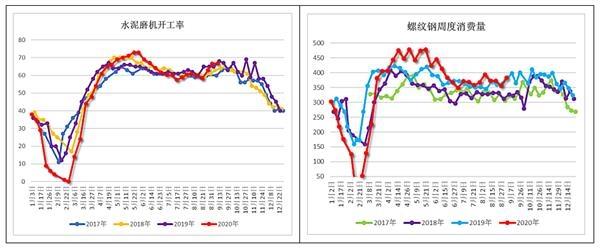

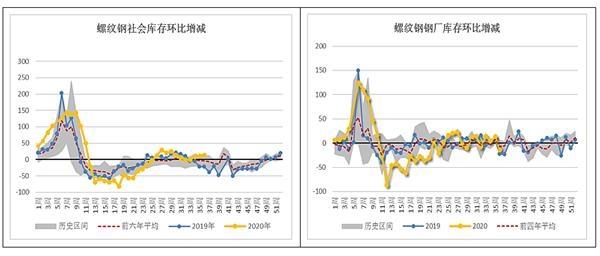

产业面来看,最近几周螺纹表观消费量的表现都有些不及预期,水泥磨机开工数据目前也略低于去年水平,但由于旺季需求预期仍然较强盘面呈现抵抗式下跌,从更高频建筑钢材的成交数据来看上周五和本周一的成交数据都出现了明显的反弹,但周二在统计局数据不及预期的影响下再次出现大幅下滑,从这个角度看,现实需求可能已经开始出现旺季迹象,但由于之前较好的宏观预期出现动摇,现实和预期没能出现共振。且在预期转差的情况下,如果现实需求仍然没有亮眼的表现,高库存低利润的情况下,可能会进入降价去库阶段,目前阶段现实与预期向下共振的可能性增加。

风险提示;短期需求大幅上行;商品房销售持续向好;

正文:

1。 施工待售库存增加

销售回款需求对新开工的带动作用减弱

由于高频数据显示房地产8月销售情况较好,加之6-7月连续两个月地产新开工数据都保持高增速,市场对8月新开工数据的预期较高,但从统计局的数据来看,虽然8月商品房销售面积当月增速确实扩大至13.69%,但是新开工面积当月增速却意外的从11.8%回落至2.2%,明显不及市场预期,盘面应声下挫。

从资金来源上来看,受融资收紧政策的影响,国内贷款当月增速回落至-3%,不过由于销售回款相关项目增速扩大至31.84%,8月房地产开发总资金来源增速小幅扩大至18%。房地产投资增速来看,8月当月投资增速小幅扩大至11.8%,目前细分投资增速还未公布,预计建筑工程投资增速预计也呈现小幅增长。拿地方面来看,政策上仍然偏紧,8月土地成交规模延续下滑,三四线城市降幅较大,统计局数据8月土地购置面积当月同比增速下降至7.56%,但土地成交价款8月仍有8%的增幅,百城数据来看,8月百城土地规划建筑面积当月值同比大幅下降20%,成交面积同比下降7%,除了在融资收紧的情况下减少支出的考虑外,土地成交下滑也受到供应节奏变化的影响,在销售较好的情况下,调控政策也多指出了增加土地的供应,预计四季度土地供应将有所增加。

从数据上来看,与新开工面积增速下滑相匹配的数据是房地产开发国内贷款增速的大幅下滑和土地成交面积增速的下降,而商品房销售数据以及房地产开发投资数据则表现较好与新开工面积出现背离。房地产开发投资数据细分项还未公布,但由于土地购置费占比较大且存在滞后性出现背离较为正常。但从产业链逻辑上来讲,销售是直接指导新开工的领先指标,而在高周转的逻辑之下,之前销售与新开工的背离是在销售较差的情况下保持较高的新开工,加快资金的回笼。而本次背离是销售较好的情况下,新开工面积增速出现下滑。

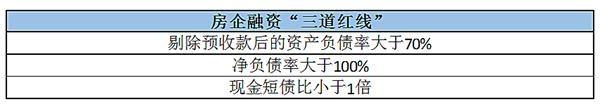

造成这种现象的原因是在融资“三大红线”政策的指导下,房企有降杠杆的诉求。具体来看三道红线:一是剔除预收款后的资产负债率大于70%;二是净负债率大于100%;三是现金短债比小于1倍。根据“三道红线”触线情况不同,试点房地产企业分为“红-橙-黄-绿”四档,以有息负债规模作为融资管理的操作目标。如果“三线”均超出阈值为“红色档”,有息负债规模以2019年6月底为上限,不得增加。而有两项、一项和没有超出阙值的公司,有息负债规模年增速分别设限为5%、10%和15%。从试点的企业来看,“三道红线”位于红档的是4家房企:中国恒大、融创中国、绿地控、中梁控股;位于橙档的是阳光城;位于黄档的是碧桂园、万科、新城控;位于绿档的多位央企系房地产公司,包括保利发展、中海地产、华润置地、华侨城。

8月房地产开发资金来源中的国内贷款增速大幅下降至负数,总体增速能保持小幅扩大主要依赖于销售回款的大幅增加,而销售能否持续向好还存在一定的不确定性,叠加6-7月新开工面积增速过大可能也对8月有部分透支,综合影响导致了8月新开工面积增速的不及预期,拿地减少和新开工下降都是“节流”逻辑。另外从商品房的可售库存来看,虽然竣工待售面积目前仍在当前施工待售面积目前仍处于偏低水平,但是施工待售面积已经有了明显的增幅,新开工与销售面积的差值来到偏高位置并且上行动力明显减弱,所以房企如果面临较大的资金压力短期是可以通过对已有库存的消化进行回款,对新开工的拉动效应减弱。当然而如果后期商品房销售能持续保持较高的增速,作为“开源”的基础,新开工面积增速也有望出现反弹。

2。受专项债发行节奏影响基建投资增速下滑

专项债作资本金多投向用钢领域

基建方面,8月统计局基建当月投资增速下滑3.9个百分点至3.97%,由于之前社融数据的超预期,市场对基建投资同样有较大的期待,数据表现不及预期,从用钢需求的相关数据来看,道路运输业投资当月投资增速下降4.7个百分点至5.7%,铁路运输业当月投资增速下降5.2个百分点至12.35%。从新增专项债发行的情况来看,由于需要给特别国债的发行让路,6月和7月的新增专项债发行量分别为811和349亿元,但在7月底抗疫特别国债发行完毕后,财政部积极指导各地加快地方债发行进度,8月新增专项债发行量为6307亿元,环比7月大幅增加,截止9月15日累计发行新增专项债30511亿元,剩余额度6949亿元,根据财政部要求,要加快地方债发行使用,确保新增专项债券10月底前发行完毕。考虑到专项债从发行到反应到基建投资上需要时间传导,6-7月专项债发行量下降或对8月基建投资产生了影响,随着新增专项债发行的恢复,后期基建投资有望重新走高。另外从用钢需求的角度来看,8月当月道路运输业投资和铁路运输业投资占比38%,略高于去年全年水平,由于专项债作资本金的项目要求是有一定收益的公益性项目,目前从专项债用作资本金主要集中在铁路建设、收费公路、轨道交通、机场建设等交通基础设施建设领域,基建投资中用钢领域的占比可能还有提升空间。

3。短期预期与现实向下共振的可能性增加

产业面来看,最近几周螺纹表观消费量的表现都有些不及预期,水泥磨机开工数据目前也略低于去年水平,但由于旺季需求预期仍然较强盘面呈现抵抗式下跌,从更高频建筑钢材的成交数据来看上周五和本周一的成交数据都出现了明显的反弹,但周二在统计局数据不及预期的影响下再次出现大幅下滑,从这个角度看,现实需求可能已经开始出现旺季迹象,但由于之前较好的宏观预期出现动摇,现实和预期没能出现共振。且在预期转差的情况下,如果现实需求仍然没有亮眼的表现,高库存低利润的情况下,可能会进入降价去库阶段,短期现实与预期向下共振的可能性增加。

温馨提示:投资有风险,选择需谨慎。

-

个人养老金制度三周年:值得参与吗?能买什么?怎么开通?

2025-12-15 10:17

2025-12-15 10:17

-

新手理财必备!十大好用的理财APP

2025-12-15 10:17

2025-12-15 10:17

-

年底闲钱不躺平!这4类低风险理财工具,灵活能赚钱

2025-12-15 10:17

2025-12-15 10:17

问一问

问一问

+微信

+微信

分享该文章

分享该文章