竣工修复或将兑现 浮法玻璃价格有望走出低谷

发布时间:2022-6-21 09:17阅读:261

去年三季度末开始,浮法需求持续疲弱,叠加企业对今年下半年竣工修复存在强预期,集中冷修并未如期而至。当需求疲弱遇到高位稳定的供给,企业累库现象显著:截至6-16厂库7104万重箱(卓创)。行业含税价较年初下跌14%至1806元/吨。展望下半年,随着地产销售情况小幅转暖,竣工修复可期。但价格反弹程度需看冷修进度。情境一:若企业难以承受持续亏损而集中冷修老旧产线,行业有望类2020年实现V型反转;情境二:若企业继续推迟冷修,我们判断价格反弹幅度有限。我们认为目前情境一出现的概率在增加。此外下半年纯碱基本面强劲,天然气、石油焦价格存高位震荡可能,因此有渠道囤积低价纯碱、石油焦,拥有稳定管道气的龙头更优势。

摘要

年初以来浮法需求持续疲弱,多重因素共扰冷修进度。截至6-16,浮法玻璃行业含税均价为1806元/吨。今年以来需求持续疲弱,与弱需求对应的是高位稳定的供给:截至6-9浮法日熔量同比+2%至174925t/d.根据我们测算,理论上行业应有超过20条老旧产线冷修,但实际冷修线仅8条,复产线7条。我们认为冷修不及预期主要由于1)企业对下半年竣工存强预期,上半年冷修可能错过旺季;2)部分地区受环保影响,复产难度大;3)去年高景气浮法行情使企业普遍储备现金流,因此尽管行业已亏损超过100元/吨,但部分企业仍有能力拖延冷修。

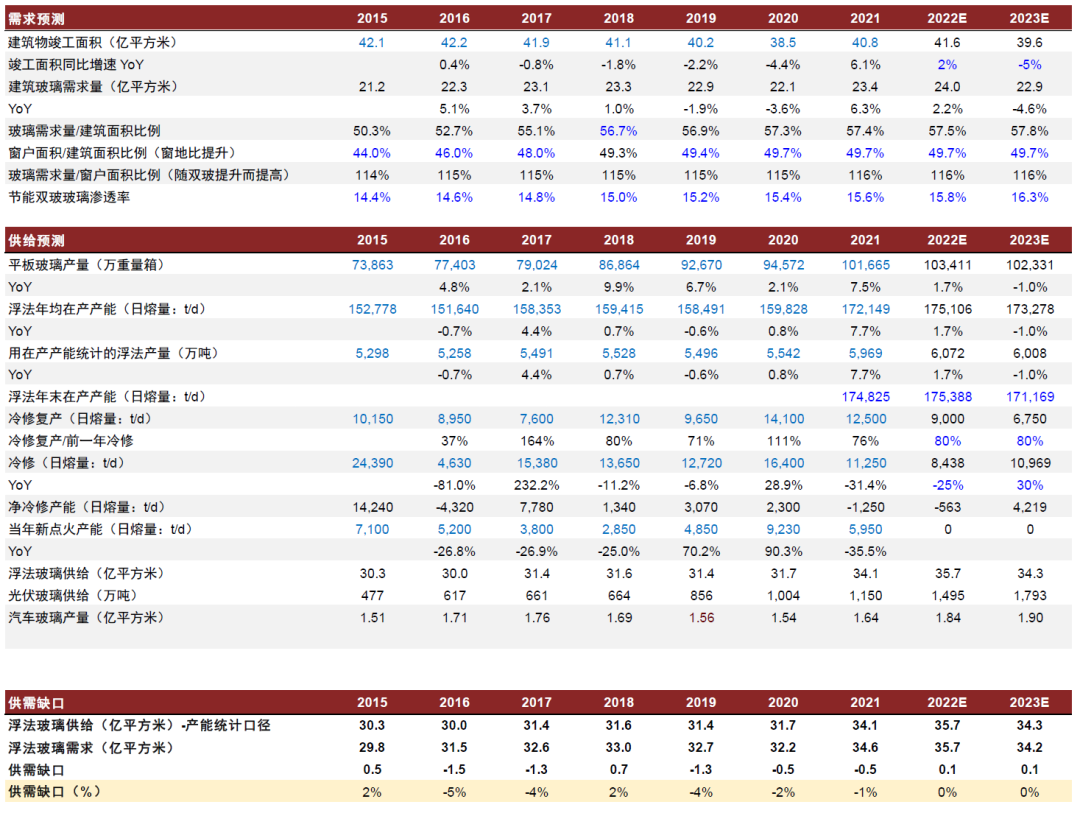

下半年:竣工有兑现空间,冷修进度不一演绎两种情境。结合中金地产组,中性情形全年物理竣工面积同比-2%,我们认为下半年仍有兑现空间。2020年1~5月行业冷修15条产线,供给收缩7%。疫后修复时,供需错配带来价格大幅反弹:2H20均价环比+22%至1942元/吨。今年或演绎两种情境,目前第一种出现概率更大。情境一:若企业集中冷修,需求释放时有望上演类2020年V型反转;情境二:若企业继续推迟冷修,价格反弹幅度或有限。

中期:供需或紧平衡,龙头多元化转型带来估值重塑。我们认为竣工需求或被拉长至2024年,深加工玻璃对需求亦提供支撑;供给端由冷修主导,行业供需或维持紧平衡。此外,龙头企业积极布局光伏玻璃、电子玻璃、多晶硅等新材料业务,通过开辟第二、第三成长曲线,估值仍有重塑空间。

风险

企业冷修不及预期,竣工需求修复不及预期,行业原燃料涨价超预期。

正文

行情回顾:需求表现疲弱,浮法行业景气度承压

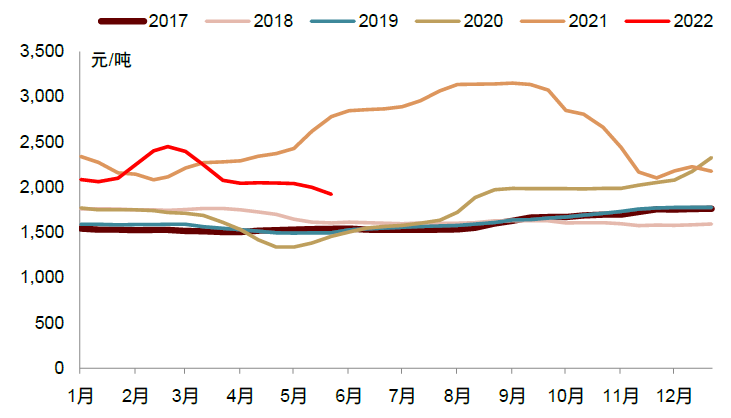

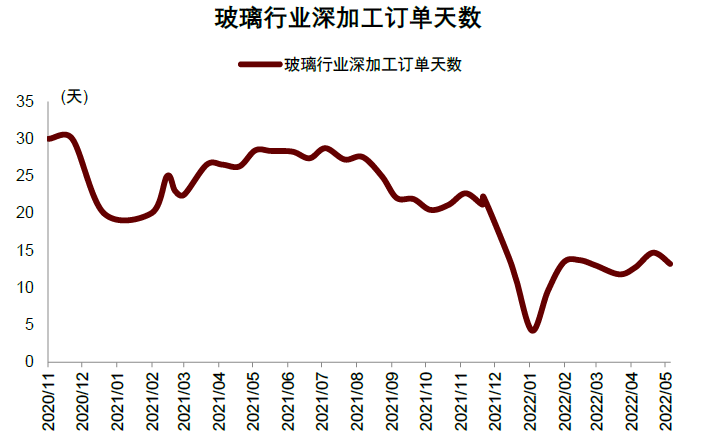

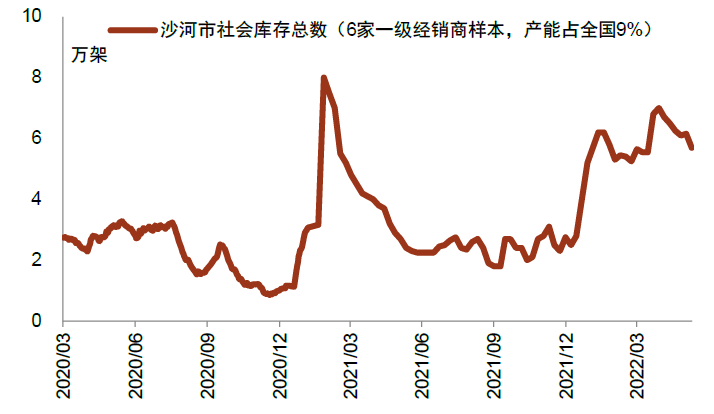

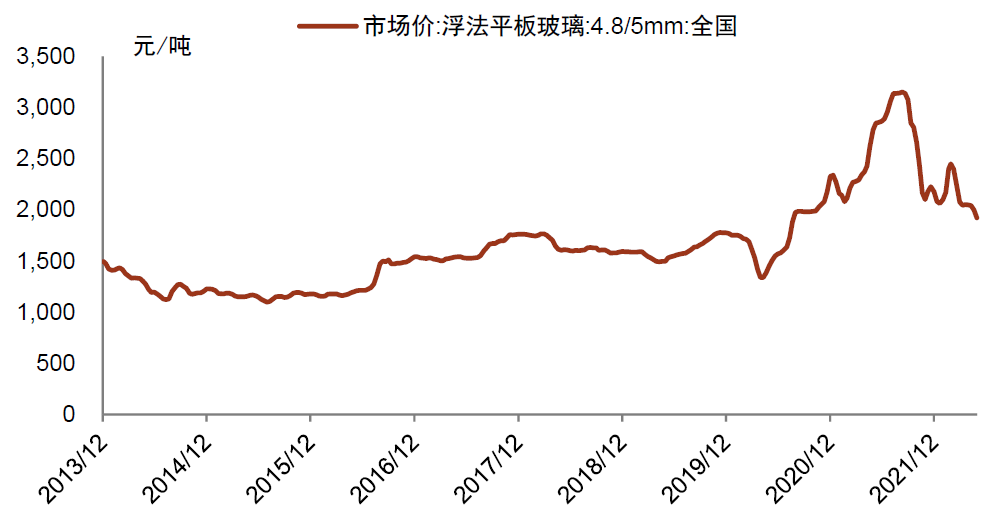

2021年玻璃行情回顾:冰与火的交织,演绎非典型行情。去年年初至7月,玻璃行情维持高景气,表现为供需两旺,价格节节攀升:1~7月均价同比+56%至2486元/吨,至7月末含税均价突破3000元/吨。但从三季度末开始:1)地产资金链紧张,地产竣工落地时间被延迟;2)下游深加工企业开工率受限电影响较大,浮法价格回落。该行情从3Q一直延续到年末。根据卓创和隆众资讯,2H21平均厂库环比+22.2%至2983万重箱,至12月末已达到3517万重箱。2H21社会库存平均水平在2.43万架维持低位,亦反映深加工企业拿单意愿不足。行业呈现旺季跌价行情:4Q21含税均价环比-22%至2402元/吨,12月末进一步下跌至2178元/吨。

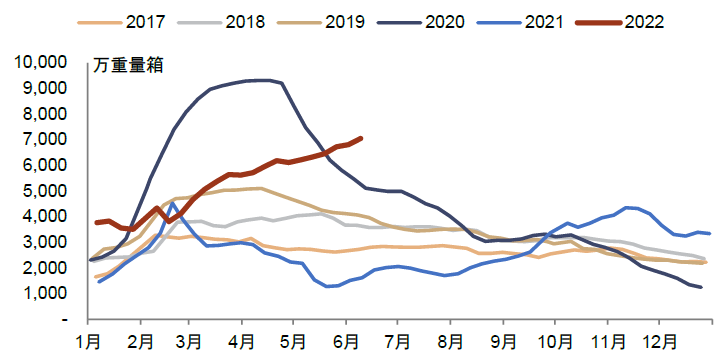

2022年初至今:节后短暂去库,但终端需求未见实质性好转,当前价格经历磨底。今年年后,浮法玻璃经历短暂的厂库、社库去化行情,价格阶段性上涨:2月末统计局含税均价环比1月末+17%至2451元/吨;但很快又重回累库和价格下跌阶段。从需求看,我们认为终端客户资金问题未见实质性好转,叠加疫情影响下游开工率,厂库-社库-加工厂-终端的需求链路仍未完全打通。根据卓创资讯,截至6月16日当周厂库约7104万重箱维持高位,库存天数接近34天。下游尚未出现明显的补库行情,6月16日玻璃价格环比下跌至1806元/吨。

图表1:浮法玻璃历年含税价

资料来源:国家统计局,中金公司研究部

图表2:浮法玻璃深加工订单天数

资料来源:隆众资讯,中金公司研究部

行业冷修数量不及预期,供给维持高位水平。6月9日浮法玻璃日熔量为174925t/d,维持高位,年初以来并未出现市场期待的集中冷修行情。

1)理论上应该冷修多少条?玻璃窑炉冷修周期通常7~8年,部分企业会推迟至10年。据我们测算,若按照在产产线超过260条,年均10%测算,今年理论冷修产线超过20条。年初至今,行业实际冷修产线仅8条,复产产线共7条,可见企业对下半年竣工修复并不悲观。

2)为什么冷修不及预期?我们认为主要原因在于(1)企业对下半年竣工修复存在较强预期,而玻璃生产具备天然刚性,若上半年选择冷修,再次复产需经历半年以上周期,意味着企业会错过下半年旺季;(2)部分地区受环保影响,企业冷修复产难度较大;(3)截至6月12日,行业亏损143元/吨。若我们假设短期内玻璃跌价加深企业亏损,按照单吨亏300~400元测算,1条1000t/d的产线连续亏损2个月也即亏损1800~2400万元。考虑到去年浮法高景气行情使企业储备足量资金以抵御亏损,以旗滨、南玻、信义为例,2021年经营性现金流量净额分别同比+63%/+43%/+136%至51/39/90亿元,资金充沛叠加当前亏损可控,企业或选择推迟冷修。

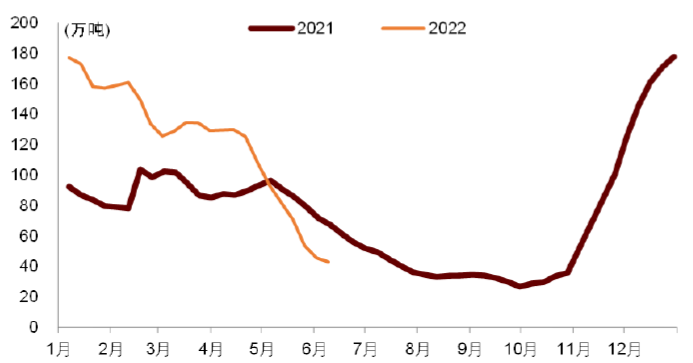

图表3:浮法玻璃企业库存

资料来源:卓创资讯,中金公司研究部

图表4:沙河社会库存

资料来源:隆众资讯,中金公司研究部

图表5:2022年初至今行业冷修及复产情况

资料来源:隆众资讯,中金公司研究部

图表6:浮法玻璃日熔量统计

资料来源:卓创资讯,中金公司研究部

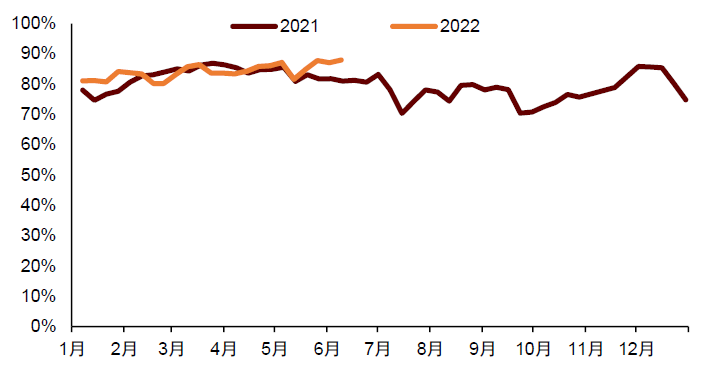

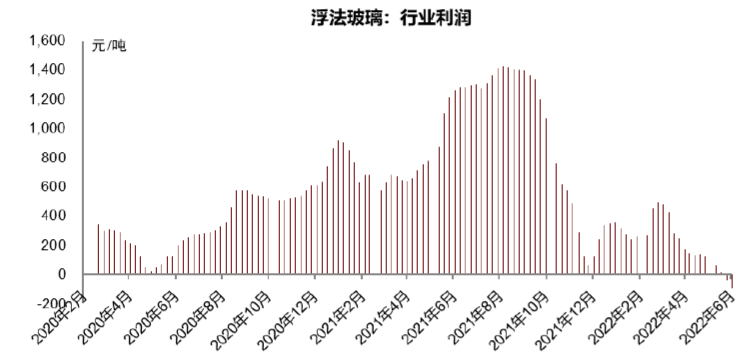

成本端:纯碱、燃料价格维持高位,玻璃行业利润承压。纯碱:年初以来,由于浮法玻璃需求疲弱,纯碱价格较去年年末有所回落,但仍然维持历史高位水平。一方面浮法产线供给稳定,同时光伏玻璃集中点火,年初以来浮法和光伏合计新增日熔量约15050t/d.若我们按照1吨玻璃需0.22吨纯碱测算,年初至当前纯碱需求增加3311t/d(幅度为7%)。在旺盛需求支撑下,即使纯碱厂家开工负荷由81%上升至88%,仍有涨价预期:截至6月16日,重质纯碱均价2950元/吨,同比+55.7%。燃料:由于俄乌局势延续,叠加全球通胀压力,石油焦价格持续上涨:截至6月16日,较年初上涨75%至5010元/吨。因此我们认为,行业内没有稳定管道气、未囤足低价纯碱、石油焦的企业面临较大成本压力,甚至已亏损。根据卓创资讯,6月9日当周行业利润仅为-143元/吨,自5月26日当周以来持续三周亏损。

图表7:纯碱厂家库存

资料来源:卓创资讯,中金公司研究部

图表8:纯碱开工负荷

资料来源:卓创资讯,中金公司研究部

图表9:重质纯碱价格走势

资料来源:万得资讯,中金公司研究部

图表10:浮法玻璃行业利润情况

资料来源:卓创资讯,中金公司研究部

图表11:玻璃行业成本模拟

资料来源:万得资讯,中金公司研究部;注:行业内企业有囤积前期低价石油焦,但随着库存耗尽、市场价上升,我们预计石油焦系统下的成本仍会上升

下半年:竣工有兑现空间,冷修进度影响价格弹性

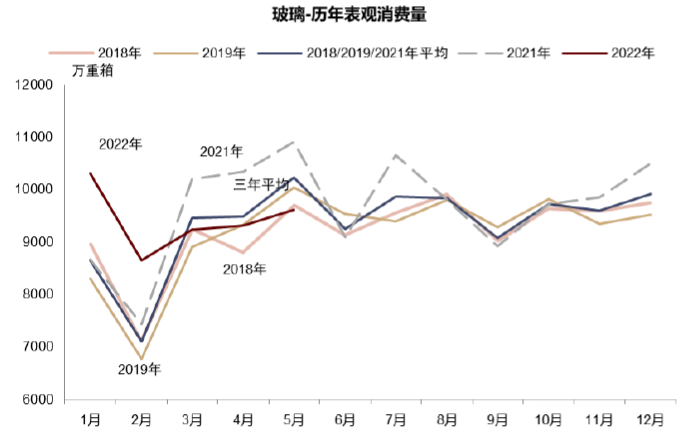

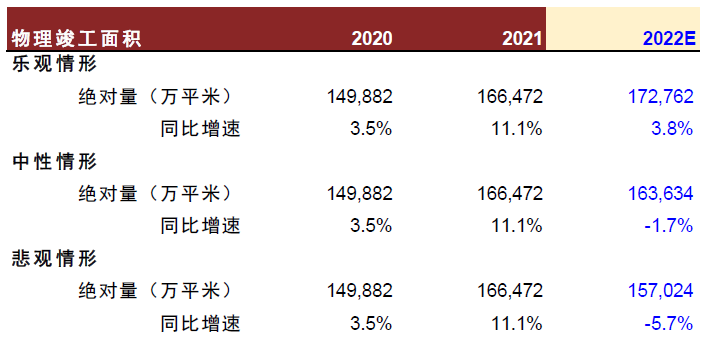

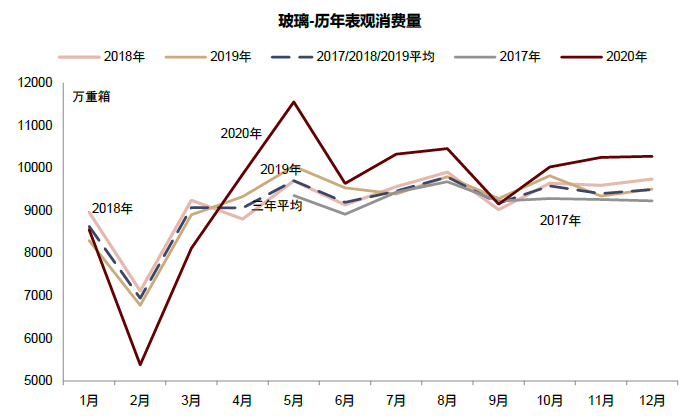

被延长的竣工交付期,下半年仍有兑现空间。我们此前一直强调,浮法玻璃竣工需求仍然存在,只是由于地产客户资金紧张,导致实际交付被延后。1)我们模拟的浮法玻璃销量增速和滞后3年的房屋新开工面积增速吻合,即可以印证竣工需求较新开工通常滞后3年左右;2)根据中金地产组预期,今年在乐观/中性/悲观情境下,全年物理竣工面积增速分别同比+4%/-2%/-6%,我们认为下半年仍有兑现空间;3)从浮法玻璃表观需求看,我们测算3月/4月/5月表观消费量较去年同期同比-9%/-10%/-12%至0.92/0.93/0.96亿重箱,较2018、2019、2021(剔除2020年疫情特殊性的影响)三年均值分别同比-2%/-2%/-6%,考虑到部分地区疫情影响走货节奏,我们认为玻璃表观消费量表现出一定韧性。

图表12:竣工三年模拟情况

资料来源:万得资讯,中金公司研究部

图表13:玻璃2022年1~5月表观消费量统计

资料来源:卓创资讯,隆众资讯,中金公司研究部

图表14:中金地产组对全年物理竣工面积预测

资料来源:中金公司研究部

复盘2020年:1~5月行业冷修产能占总量接近7%,供需错配带来价格反弹74%至高点。根据我们统计,2020年1月-5月,行业内冷修产线共15条,合计减少日熔量10450t/d,占当年冷修合计日熔量的64%,为行业总产能带来6.5%收缩。此外,2020年5月开始疫后修复显著:根据我们测算5月表观消费量同比+15%,5~12月合计表观消费量同比+6%。由于上半年冷修产线再次复产通常需经历半年,在供需错配影响下,浮法玻璃12月31日价格较低点反弹74%至2327元/吨(统计局,含税);2H20含税均价环比+22.3%至1942元/吨。

图表15:玻璃2020年表观消费量统计

资料来源:卓创资讯,隆众资讯,中金公司研究部

图表16:2020年1~5月行业冷修产线统计

资料来源:隆众资讯,中金公司研究部

图表17:浮法玻璃历年走势

资料来源:国家统计局,中金公司研究部;注:统计局公布的是含税价格

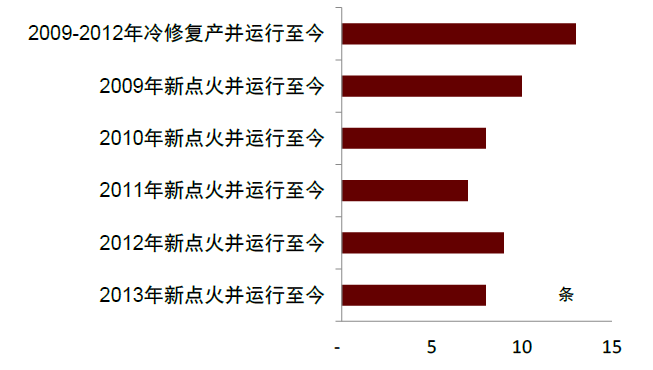

今年老旧产线理论冷修数量可观,但落地进度取决于盈利水平。我们结合隆众资讯数据测算,行业内目前2009~2012年冷修复产并运行至今的产线超过10条,2009年~2013年期间新点火并运行至今的产线超过40条。考虑到窑炉耐火材料质量提升等因素,企业拉长冷修周期。如前所述,我们测算年化平均有超过20条老旧产线需要冷修。年初至6月16日当周合计冷修产线仅8条,因此我们预计下半年老旧产线理论冷修数量可观,但实际落地取决于企业盈利水平。

行业价格能否经历类似2020年的大幅反弹?我们认为,考虑当前行业小企业普遍面临亏损,如果浮法玻璃价格反弹幅度、时点不及预期,小企业亏损时间拉长,则行业集中冷修概率增加,由此带来供给收缩:我们测算小企业理论需冷修产能占行业在产产能7%~9%左右。那么下半年在竣工修复确定性较强,供需错配行情再现的背景下,浮法价格有经历类2020年反弹路径的可能性。但如果价格反弹至小企业缓解亏损,亦或企业继续拖延冷修,则在需求单边修复,供给仍维持高位背景下,行业价格反弹幅度或有限。

下半年纯碱基本面表现或依然强劲,燃料价格亦高位震荡,行业成本压力仍存。纯碱方面,考虑到:1)竣工有望带动浮法玻璃需求修复,叠加浮法集中冷修与否存在不确定性;2)光伏玻璃产能集中投放均拉动对纯碱的需求。因此我们提示下半年纯碱价格仍存在进一步上涨风险。燃料方面,我们判断在全球通胀压力下,天然气、石油焦等燃料价格或维持高位震荡。有囤积低价纯碱、燃料,或签订了稳定管道气的企业具备成本优势。

图表18:浮法玻璃供需平衡表

资料来源:国家统计局,中金公司研究部

中期:拉长的竣工+深加工业务支撑,无需过于悲观

竣工交付周期被延后,中期对需求无需过于悲观。我们认为一方面从新开工到竣工有传导的时间差(如我们前述拟合的“新开工+3年”与“浮法玻璃销售增速”);另一方面从3Q21末至当前,竣工已延后3个季度,后续有望回补。因此我们判断,2021年新开工的不景气实际传导到竣工表现可能要到2024年。

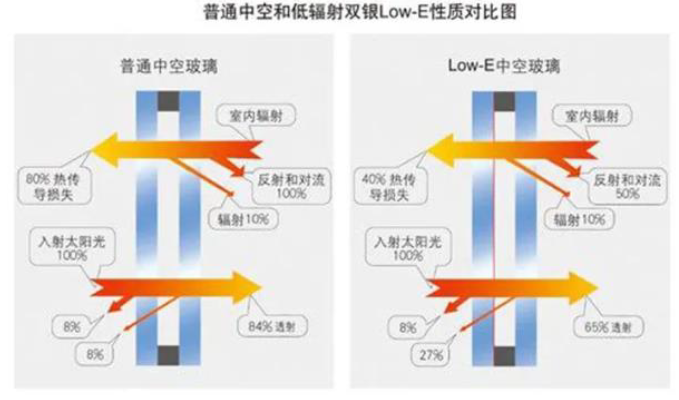

“双碳”政策下,low-e节能玻璃不乏亮眼表现。我国建筑用节能玻璃的应用与发达国家存在较大差距。欧美国家从上世纪80年代开始推广和普及Low-E玻璃。1995年开始欧洲各国制定法规强制采用Low-E中空玻璃:德国在Wschvo法规的推动下,Low-E玻璃普及率快速提高,在建筑玻璃渗透率超过90%,英国门窗等级认定委员会(BFRC)规定了相应的节能窗标识体系来促进节能玻璃的使用比例,美法日等国家的节能玻璃渗透率也超过70%。当前,我国Low-E玻璃使用率低于海外发达国家80%以上使用率(根据新思界)。我们认为未来随节能玻璃渗透率提升,单层玻璃改用双层/三层玻璃,单位面积的玻璃用量将增加。

产能由冷修主导,未来几年将承接延迟的冷修产线。近年来玻璃产能置换实施办法逐步趋严,最新实施办法规定仅光伏压延玻璃项目可不参与产能置换,连续停产两年及以上的浮法产线不可置换。我们认为行业新增产能难度加大,供给由冷修主导。根据我们测算,2013年及以前年份新点火/冷修复产并持续运行至今的产线约占行业总产线数量的30%。考虑到超龄老线1)存在安全隐患;2)持续运行会拉高生产成本;3)玻璃行业能耗标杆要求或淘汰高耗能落后产能。因此我们预计未来几年供给或稳中趋紧。

图表19:普通中空和低辐射双银Low-E性质对比

资料来源:KINCONA官网,中金公司研究部

图表20:2013年及以前点火/冷修复产统计

资料来源:隆众资讯,中金公司研究部

图表21:玻璃产能置换实施办法细则变动

资料来源:工信部等,中金公司研究部

部分企业或被要求煤改气,由此推升成本。我们认为,随着环保要求和能耗指标控制趋严,部分企业可能被要求煤改气。在正常燃料价格下,使用天然气的玻璃企业成本比石油焦、煤制气贵20%~30%左右,因此煤改气或将推升部分小企业的生产成本(考虑到龙头企业现在已均有不同比例的天然气燃料系统)。同时,若小企业难以获得稳定的管道气,则不得不购买更昂贵的LNG,或将推动成本曲线显著抬升。我们认为,行业内能耗管控经验丰富、拥有稳定管道气来源的龙头企业将拉开与小企业的成本差距,市场份额进一步获得提升。

风险提示

1)冷修不及预期。我们提示,企业冷修情况存在不确定性。如果对下半年竣工存在较强预期,仍有可能会推后冷修,则行业供给或维持高位,浮法价格反弹空间有限。

2)竣工修复不及预期。我们提示若地产资金改善不及预期,则行业弱需求问题仍将体现。

3)成本超预期上行。我们提示下半年纯碱基本面表现强劲,叠加石油焦、天然气价格或维持高位,则玻璃企业仍面临较大的原燃料成本压力

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章