全面解析万科2021年中报

发布时间:2021-9-23 09:18阅读:263

8月29日万科公布了半年报,打开一看,万科似乎“暴雷”了。

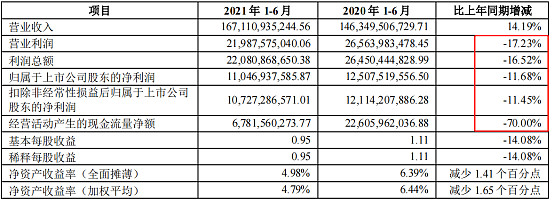

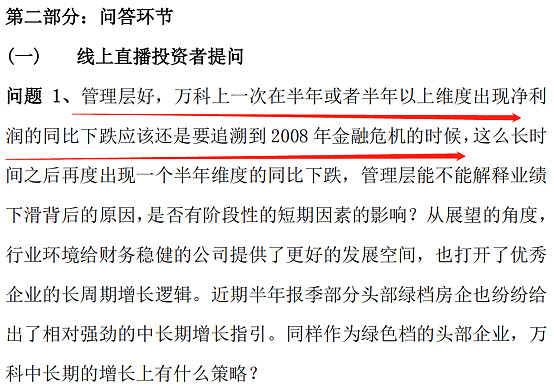

在调研纪要里我们看到这次半年度利润的同比下跌要追溯到2008年了,可想而知这次公司的利润下滑对投资者来说是个不小的打击。

而且这个中期利润下滑是超预期的,可以算是“小黑天鹅”,为什么会这样讲呢?

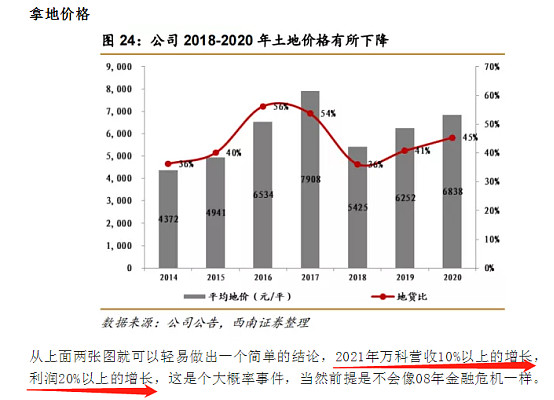

因为我在《万科系列完结篇:万科未来利润的测算及思考》中分析了2021年万科营收增长10%以上,利润增长20%以上。

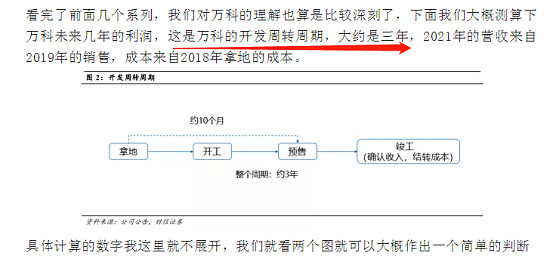

现在来看对利润的预测有可能是大错特错了,当时为什么对利润会有20%左右的增长呢?看看下图,2017年拿地均价7907元/平方米,拿地价格史上最高,但公司的销售均价是随年增长的。

由于当时估计公司的开发周转周期是三年左右,那么2021年对应的时间就是2018年,拿地价格最低5426元/平方米,拿地均价下降了30%,而公司的结算均价是逐年上涨,所以从这个角度来看,今年公司的毛利率正常是往上升的。但结果却是相差甚远!

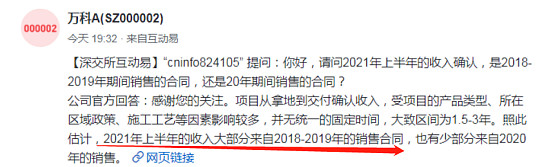

为什么会这样子?在深交所互动易,有投资者咨询了2021年上半年的收入确认情况,公司回答:上半年的收入大部分来自2018-2019年的销售合同。

从这个回答我们是否可以推论出:公司2021年上半年的收入绝大部分是来自于2018年的销售合同,2019年并不多,2020年更少。因为2017年是拿地成本最高,所以才导致了公司今年上半年的毛利率持续下降。如果是这样子的话,那么公司的开发周期有可能三到四年了。

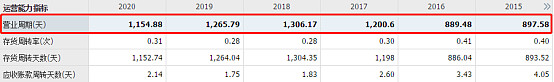

下面我们再来看下公司的营业周期是逐年拉长的。

关于开发周期的拉长,《万科系列完结篇:万科未来利润的测算及思考》中也进行了分析。

所以从这个角度来讲公司持续暴雷的可能性并不大,因为”高地价”的货值应该被处理了七七八八了,但由于公司放慢了脚步,公司未来的成长空间应该比较有限,在这一点上投资万科自己要有个清醒的认识。

下面再来看下行业的数据:

一、公司的发展速度相比全国较慢。

1、销售面积、销售金额:

国家统计局数据显示,1-6月全国商品房销售面积8.86亿平方米,同比增长27.7%;销售金额9.29万亿元,同比增长38.9%。但单月销售增速逐步回落,6月全国商品房销售面积和金额的同比增速分别降至7.5%和8.6%。

公司1-6月,房地产开发业务实现合同销售面积2,191.7 万平方米,同比增长5.5%;实现合同销售金额3,544.3亿元,同比增长10.6%

2、新开工

上半年全国房地产开发投资完成额同比增长 15.0%,全国房屋新开工面积同比仅增长3.8%,相对于2019 年同期仍下降 4.0%。

公司上半年实现新开工面积 1,748.3万平方米,同比下降4.8%,占全年开工计划的 55.5%(2020 年上半年:62.8%);实现竣工面积1,225.3万平方米,同比增长14.0%,占全年竣工计划的 34.2%(2020 年上半年:32.4%)。预计全年竣工面积将与年初计划基本持平

二、政策面影响

1、房地产贷款余款放缓

央行数据显示,上半年全国主要金融机构房地产贷款余额同比增长9.5%,增速较 2020 年全年进一步回落2.2个百分点。

2、土地成交价格溢价率较高

根据中国指数研究院的数据,2021年上半年全国 300 个城市住宅用地成交面积同比下降 8%,住宅类用地成交的平均溢价率为17%。

其他指标分析:

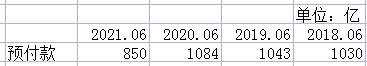

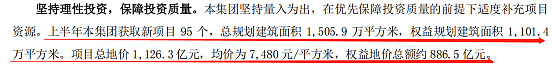

预付款:从今年中报预付款来看,公司拿地节奏放缓。权益地价总额887亿,拿地均价接近2017年7907元/平方米。公司之所以拿地节奏慢下来,主要是因为地价太贵了,这也预示着未来三年后公司的毛利率水平有可能也维持当前的水平,不排除更低,未来公司利润将会受到压制,很难得到释放。所以投资房地产,如果估值不足够低的话,很难有所谓的安全边际。

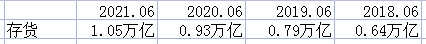

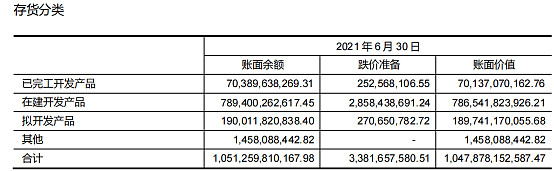

存货:公司存货逐年增长,已达到1万多亿,其中在建开发产品7894亿,已完工704亿,拟开发产品1900亿,表明公司资源储备丰富,这也是为什么公司拿到节奏放缓的原因之一。

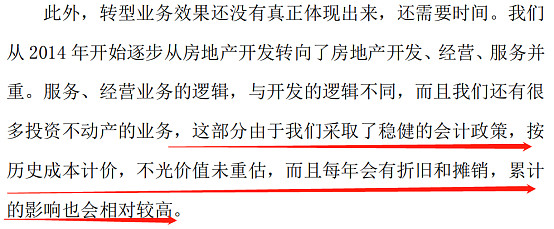

稳健的会计政策:

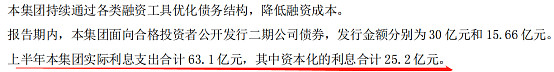

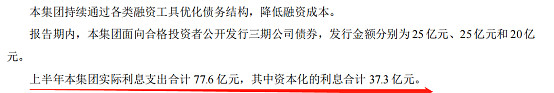

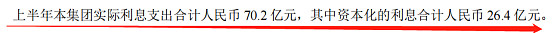

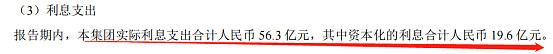

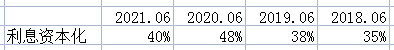

下面再来看看公司各个年度的利息费用资本化率

2021年

2020年

2019年

2018年

各个半年度的利息费用资本化:公司的利息费用资本化在40%左右,非常保守,如果公司的利息费用资本化能像其它房企一样,把利息费用资本化提高到80%以上的话(63.1*0.8=50.5),公司的利润又将释放25亿左右,公司的利润指标也就会变得更好看一点了。

不动产业务

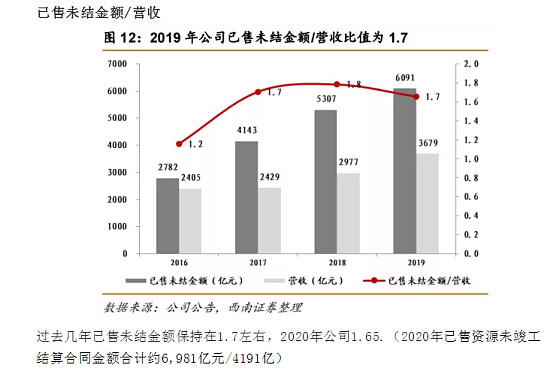

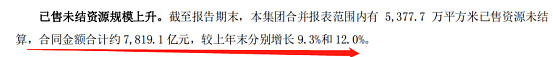

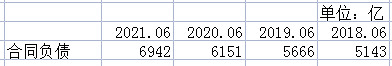

合同负债:今年公司半年度合同负债较去年增长13%,从这个合同负债来看,未来营收保持10%左右的增长问题应该不大。

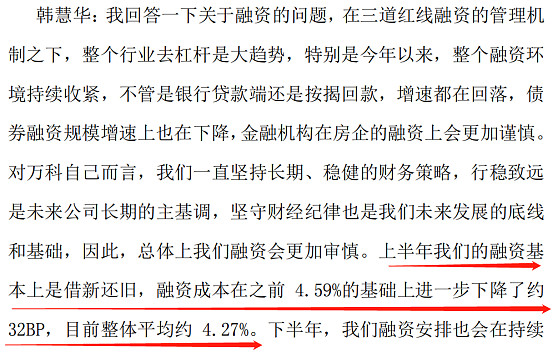

负债率

公司净负债率为 20.2%,且融资成本进一步降低,目前平均约为4.27%。研究地产公司我最看重的一个是负债融资成本,如果是贵的,我基本是绕着走。你试一下,一家企业有息负债1000多亿,不说太多,如果是10%左右的利息成本,一年就要100多亿了,除非你的项目是印钞机。如果你的项目是印钞机的话,那么银行也会抢得送钱给你,融资成本绝对不会高!所以评估地产公司质地好与坏,首要的问题是直接看融资成本高不高!

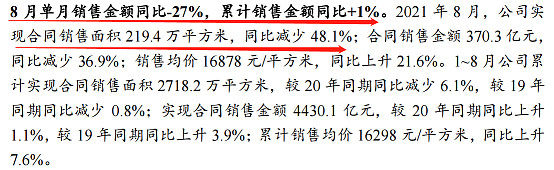

总结:公司目前帐上现金2000亿左右,短期借款208亿,长期借款1335亿,净负债为20%,融资成本仅为4.27%,经营十分稳健,资产质量较好。但由于房地产政策的影响,公司在拿地节奏上、新开工都放慢了步伐(不管是销售面积、销售金额,新开工都跑输行业),以应对多变的市场环境。公司中报暴了“小雷”,从这个“雷”区看,持续“暴雷”的概率较少,毛利率的大幅下滑主要是来自于2017年拿地较高所致,这个是整个行业的问题,预计下半年,到明年毛利率有所改善,但更长远的未来,毛利率持续明显改善并不大,因为现在的拿地成本又继续大幅提高,而且未来的销售存在非常大的不确定性,8月单月销售面积同比减少48%,销售金额减少37%,这也算是个“雷区”

所以公司的股价表现非常一般。

这就是为什么万科在拿地节奏上放缓的重要原因:1、拿地价格较贵;2、销售业绩一般。

那么对于想要投资万科的朋友就要清楚的一点,未来房地产存在非常大的不确定性,但万科由于低负债,融资成本较低,从经营角度来看,可以活得久一点;从成长性来看,未来几年,公司的成长性最多也只有10%左右的增长;从经营质量来看,公司的利润非常真实,可靠,会计政策非常保守,很多不动产项目都采用成本方式进行。综合来看,万科未来几年保持400亿的利润还是存在非常大的可能。目前市值2000亿。静态PE5倍左右,这个估值我认为不贵。要想获得超额收益除非估值再打个八折。因为未来几年,公司的估值要想提升上去,并不容易

低佣股票开户入群V:442557803

低佣股票开户入群V:442557803

低佣股票开户入群V:442557803

温馨提示:投资有风险,选择需谨慎。

股票的年中报对股价有什么影响?

股票的年中报对股价有什么影响?

-

比黄金还疯狂,白银到底还能投资吗?

2026-02-02 14:15

2026-02-02 14:15

-

多项政策利好+春节景气上升,【交通+旅居】主线可关注哪些指数?

2026-02-02 14:15

2026-02-02 14:15

-

美联储2026年第一次议息结束,美股、A股、黄金等资产之后将怎么走?

2026-02-02 14:15

2026-02-02 14:15

问一问

问一问

+微信

+微信

分享该文章

分享该文章