年轻人定投坚持不到1年?持有时间影响多大?

发布时间:2021-9-1 15:45阅读:628

查理·芒格认为:投资行为是行为逻辑最真实的表现。在基金领域,基民、客户经理愿意持有基金多久?哪些人更愿意长期持有?持有时间与收益有关吗?今年7月,兴证全球基金FOF投资与金融工程部开展了问卷调查,从全国线下490份问卷中一探究竟。

持基时间揭秘!年轻人耐心不足?

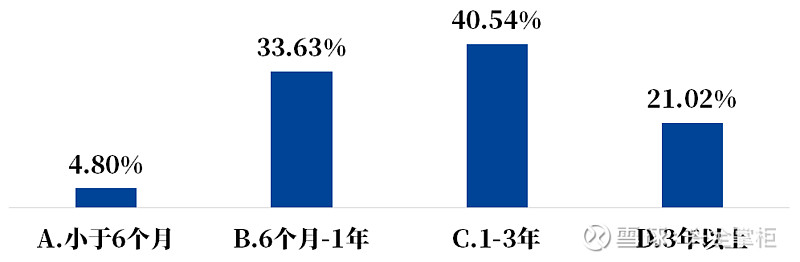

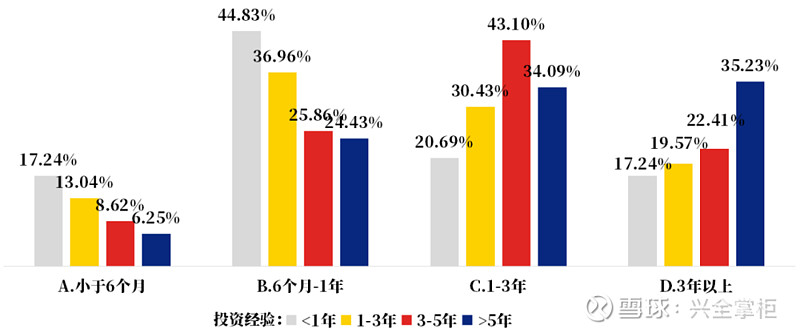

你愿意持有单只权益类基金多长时间?这个问题看似简单,实则能体现对基金的理解。如果愿意持有的时间较短,往往更倾向于博取短期收益。问卷调查显示,整体来看,约38%的基民表示愿意持有时间小于1年,约62%的基民表示愿意持有时间超过1年。

基民愿意持有单只权益类基金的时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

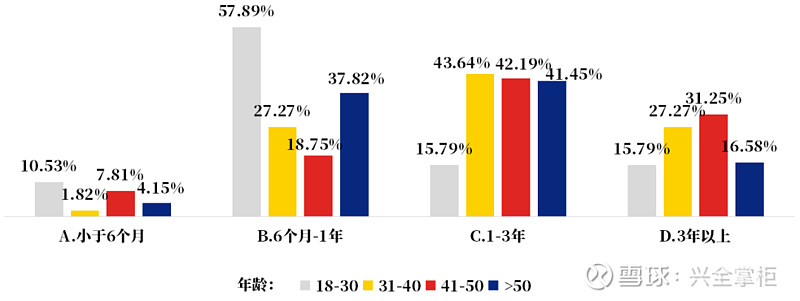

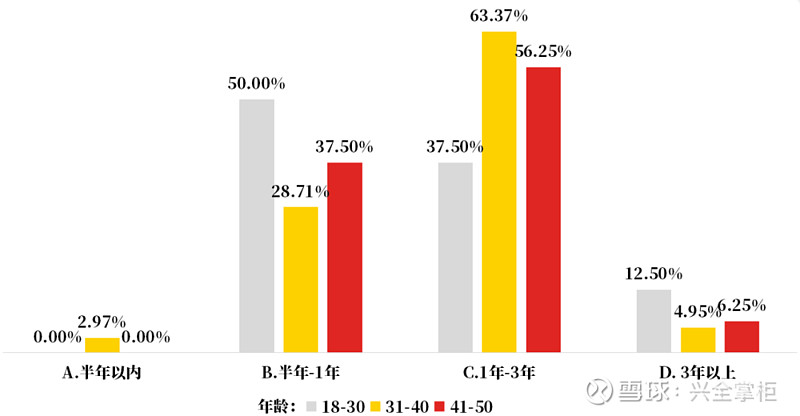

——年轻基民的选择如何?调查显示:18-30岁基民中,约68%仅愿意持有1年以下,约16%愿意持有3年以上。相比之下,31-40岁、41-50岁基民的持基时间更长,分别有约27%、31%愿意持有3年以上。

基民愿意持有单只权益类基金的时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

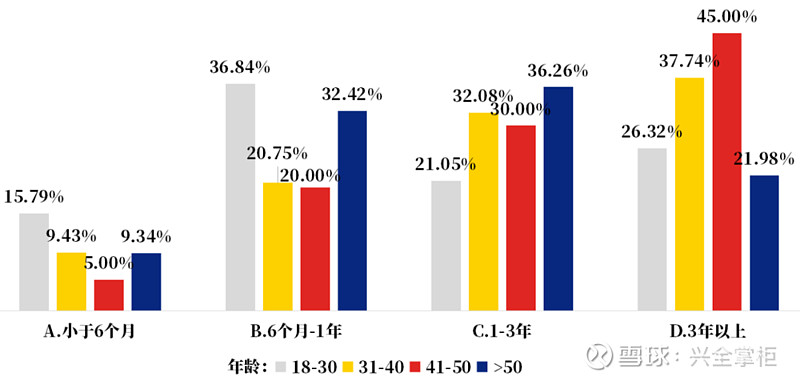

类似地,18-30岁基民能坚持定投的时间往往也更短,其中超半数(53%)能坚持定投的时间小于1年。41-50岁基民对定投表现出更大耐心,其中45%能坚持3年以上。

基民能坚持基金定投的时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

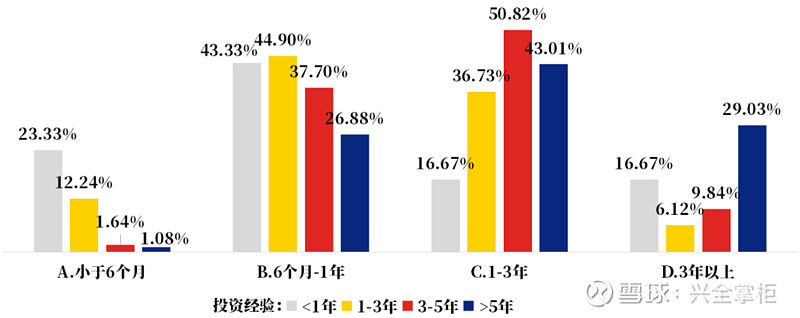

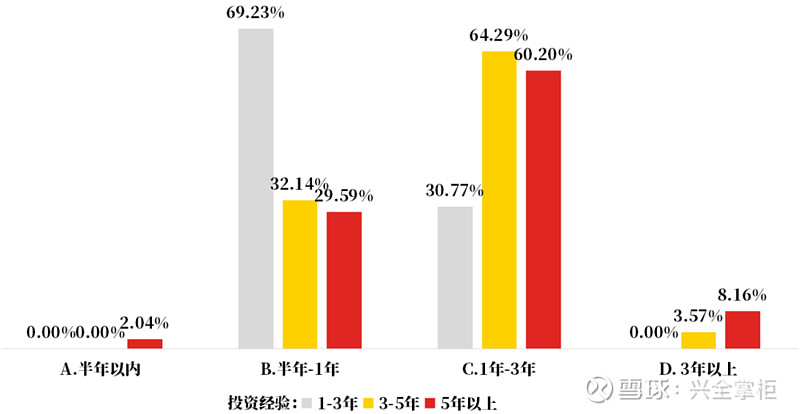

——投资年限越长的“老基民”,愿意持有时间、定投时间往往也越久。调查显示:投资年限3-5年、大于5年的基民中,分别有约60%、72%愿意持有单只权益类基金的时间大于1年,仅约2%、1%选择是小于6个月;定投方面,分别有约66%、69%能坚持定投1年以上,仅约9%、6%选择是小于6个月。

基民愿意持有单只权益类基金的时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

基民能坚持基金定投的时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

——客户经理的情况类似。从下图可见,年轻的、经验较少的客户经理,倾向于向客户推荐更短的持基时间。可以看出,随着年龄与经验的增加,人们可能更认可基金的长期投资方式。

客户经理推荐客户持有单只权益类基金的平均时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

客户经理推荐客户持有单只权益类基金的平均时间

提示:数据为根据样本得出的统计结果,不代表总体水平,数据仅供参考。持有时间为t,A:t<6个月、B:6个月≤t<1年、C:1年≤t<3年、D:t≥3年。

4张图告诉你,为什么要长期投资?

从问卷调查可见,许多年轻人还没有做好长期投资的打算。为什么“老基民”往往选择长期持有?背后的逻辑是什么?

① 长期投资,可能提升持有体验

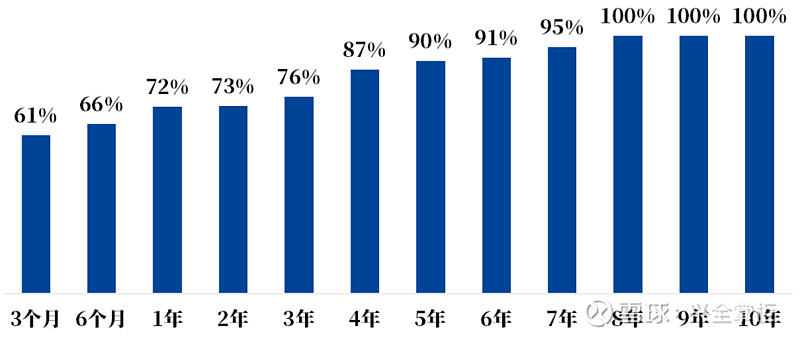

用历史数据说话,持有时间很可能影响你的投资体验。以近10年的“中证混合型基金指数”为例做模拟测算,它可以代表我国混合型基金的整体表现。模拟测算结果如下图,随着持有时间增加,出现正收益的占比也逐渐增加。

持有时间与正收益占比(模拟)

模拟测算数据来源:wind。图表为模拟测算结果,测算标的:中证混合型基金指数,计算区间2006-7-1至2021-6-30。测算方式:在测算区间内每个交易日买入相同金额测算标的并分别持有3个月、6个月、1年、2年、3年至10年等,其中,持有10年期的最晚买入时间为2011年6月30日(含)前最后一个交易日,持有9年期的最晚买入时间为2012年6月30日(含)前最后一个交易日,持有8年期的最晚买入时间为2013年6月30日(含)前最后一个交易日,持有7年期的最晚买入时间为2014年6月30日(含)前最后一个交易日,持有6年期的最晚买入时间为2015年6月30日(含)前最后一个交易日,以此类推,持有1年期的最晚买入时间为2020年6月30日(含)前最后一个交易日,持有6个月的最晚买入时间为2020年12月31日(含)前最后一个交易日,持有1个月的最晚买入时间为2021年5月30日(含)前最后一个交易日,作为模拟投资样本,计算所有投资样本持有期间的持有收益率,并计算持有3个月、6个月、1年、2年、3年至10年等所有样本中正收益样本的占比。模拟计算时不考虑模拟持有过程中的基金分红,不考虑申购费、赎回费等因素。风险提示:本次模拟测算结果仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。基金投资有风险,请谨慎选择。

从测算可以看到,更长的持有时间可能带来更优的投资体验。股市的回报,一定程度上以波动为代价,带来短期不确定性。长期投资,其实是从长期维度去争取更优投资体验的理性选择。

② 基金是时间的朋友

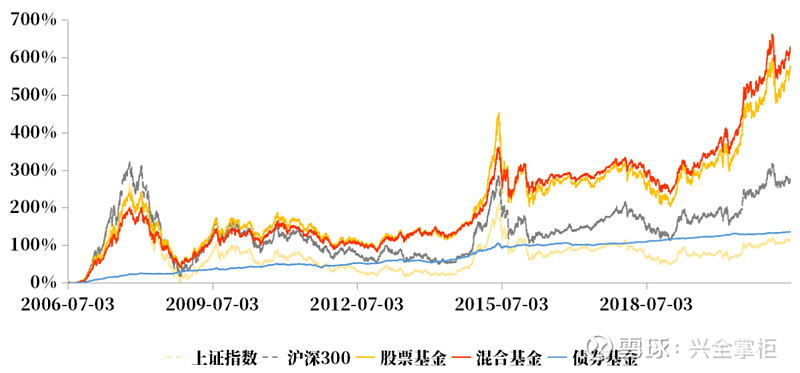

为什么说基金是长跑型选手,是时间的朋友?从下图可见,虽然上证指数15年来常常出现3500点,但股票基金指数、混合基金指数、债券基金指数的长期表现是整体向上的,近15年来累计增长578%、629%、136%(截至2021-6-30)。

各类基金指数与大盘指数

数据来源:Wind,中证股票基金指数、中证混合基金指数、中证债券基金指数,2006-7-1至2021-6-30。历史业绩不代表未来,基金投资需谨慎。

其实,多数基金经理进行主动管理的目标都是争取长期收益,比如在兴证全球基金的投研考核体系中,就更重视对投研人员长期维度的考核。而在基金界“奥斯卡”金牛奖等权威评奖过程中,也淡化一年等短期维度,突出三年期、五年期等长期奖项。可以说,定位于长期是非常普遍的,长期业绩更能说明管理能力。

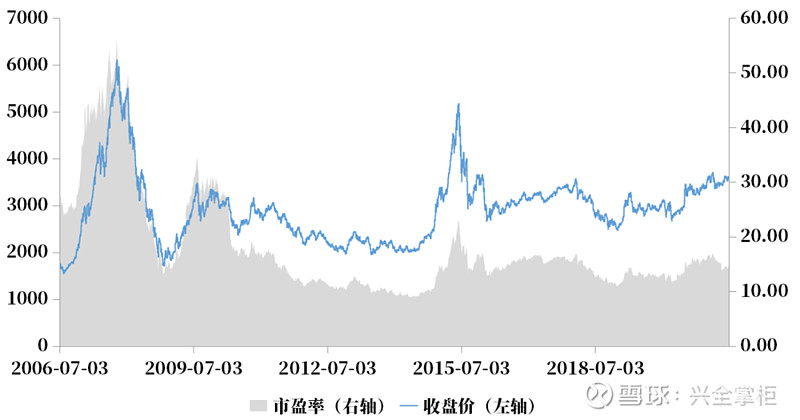

③ 震荡市,更应保持平常心

长期投资是老生常谈,但为什么“说起来容易做起来难”?事实上,这常常受到心态的影响。如果市场出现急速上涨,有经验的“老基民”可能会在别人贪婪时恐惧;如果市场处于震荡期,虽然很难快速看到投资成效,反而应该保持平常心。

对于当前市场,上证指数的市盈率为14.45倍,它可以反映整体估值水平的高低,目前这一数值低于15年前26.19倍。所以不妨以耐心与平常心看待市场,静待时间的玫瑰。

上证指数市盈率与收盘价

数据来源:Wind,2006-7-1至2021-6-30,市盈率为PE(TTM)。历史数据不代表未来,基金投资需谨慎。

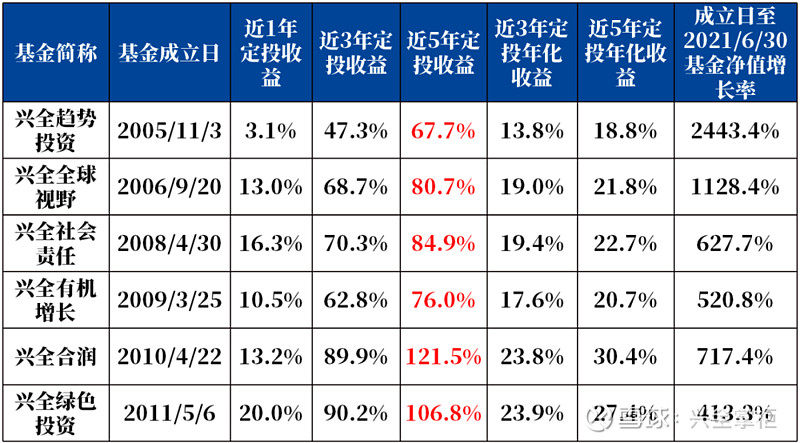

④ 坚持定投,穿越震荡

定投号称“懒人投资法”,在固定日期以固定金额投资指定的基金,以无招胜有招。前述调查显示,30岁以下基民中,超半数人仅能坚持1年以内。定投也需要长期吗?短期与长期的结果差异有多大?

可以做一个模拟测算,以兴证全球基金旗下成立满10年的主动权益类基金为例,针对每只基金,在每月第一个交易日定投1000元,分别定投1年、3年、5年的结果如下(截至2021年6月30日),可以看到,长期定投的结果更优。

数据来源:定投为模拟测算结果,测算方法:分别自2020年7月1日、2018年7月1日、2016年7月1日起,针对每只基金,每月第一个交易日定投1000元申购基金,并持有至2021年6月30日,基金定投不考虑申赎费等费用,分红方式为红利再投资。此测算结果仅供参考,不代表真实收益,不作为投资策略推荐和收益保证,历史数据不代表未来表现和收益承诺,基金投资有风险,需谨慎选择。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金累计增长为复权单位净值增长率,数据来自2021年二季报。

长期定投的逻辑,一方面与基金长期投资理念相一致,另一方面,也因为要发挥定投中的“微笑曲线”效应。在微笑曲线左侧市场下跌时,定投以不变金额可以买到更多基金份额,在右侧上涨时更容易获得收益,由此应对市场涨跌。如果定投时间太短、期数不多,微笑曲线的效果往往难以显现,右侧的微笑曲线也不明显,定投效果可能打了折扣。

投资大师彼得•林奇曾说:“不进行研究的投资,就像打扑克从不看牌一样,必然失败。”在基金领域,“长期投资”称得上是从入门小白晋级为老基民的必修课。不必怀疑基金的长期主义,也不必焦灼于短期。选择了基金与定投,不妨离短期市场更远一点,离长期主义更近一点

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

温馨提示:投资有风险,选择需谨慎。

-

2026年开启ETF投资第一步:如何挑选一只好ETF?(附低佣)

2026-01-12 13:35

2026-01-12 13:35

-

商业航天指数ETF怎么投?政策+产业双催的布局思路

2026-01-12 13:35

2026-01-12 13:35

-

2026年最新REITs基金名单合集,普通人怎么参与投资?

2026-01-12 13:35

2026-01-12 13:35

问一问

问一问

+微信

+微信

分享该文章

分享该文章