一套房的代价换来的思考,信立泰到底还能拿着吗?

发布时间:2021-7-9 09:58阅读:99

早上就有写这个帖子的想法了,本来想晚上写的,吃完饭刷了下行情和雪球,实在不能忍,说点心里话。

一、买信立泰的逻辑

持有信立泰一年半了,亏了大概二三线一套房,从投资角度,是个彻底的失败。

18年我单吊万华,接近最高点买入,后来腰斩,当时的心态其实比现在好,原因在于:万华是本行业的绝对龙头,我知道利润底部在哪,我甚至精确计算出19年的利润时96亿我记得,当时还是年报出来前两个月的时候。而且最主要的是当时跌下来是很快的,大概一个月就腰斩了,然后就是摩底三四个月。

所以整个过程大概就半年不到,后来就走出了波澜壮阔,当然我50卖光了,那是后话。而现在的信立泰,持股感觉极差,过山车已经不是第一次了,而且中间我还高位脑热加了很多仓位。这半年摩得没脾气,不如暴跌爽快。

不过也正是万华过早离开,导致我决心做个转变,也就是做个长期投资者,因此在信立泰上我希望是做个长期投资者的:高位没走、一直不做T、跌破趋势线也不走(其实这违反纪律了),还在趋势不明朗时候加仓。

现在反思自己的选股,大逻辑上就有问题了:选股应该是自上而下,也就是先看整体市场,再看板块是否是当下资金热门,再看个股是否是该板块龙头,最后再看个股是否属于质地还不错的、有无过分高估。而选信立泰,显然是自下而上:因为买入了部分仓位,再好好研究,再慢慢深入,再买成了重仓。

说了半天,似乎都在讲买入历史,还是说下买入逻辑吧,也算是看中信立泰的地方,简单点:

1、慢病赛道独特

相比拥挤的肿瘤赛道,个人觉得慢病更加宽敞,消费属性强、长尾效应明显,所以信立泰作为为数不多的标的,比较稀缺。CDE这次文件也印证了我这个观点。我之前大仓位买贝达,就是因为自己是个技术崇拜者,觉得贝达这样的企业坚持做最好的抗癌药,真NB,并且研究了贝达的管线,很多都是毒性极小又疗效好的,说通俗点就是BIC药。

多说一点,贝达里的球友氛围也跟这里类似,似乎总有大V在呼唤贝达真牛,但股价就是不涨,华创的刘浩年初那篇雄文,基本是要看到180的,现在100都没了。我是在140左右清掉了贝达,赚了些,也是那时候开始反思肿瘤赛道的缺点:迭代太快,你能保证这个药是BIC,但能保证下个药也是吗?靠持续研发投入,还需要面临迭代风险,太难了,所以放弃。

多说一句,我十分认可老万说的一个观点:药企没有龙头,可能是运气问题,小BIOTECH也可能发现大药,所以药企的最终市值天花板是类似的,而最肥美的阶段就是小几百亿市值的爆发阶段,从这点来说,买信立泰这个阶段是对的,但是早了2年。

2、销售能力不错

这里也说下,感觉很多球友都是理工男,极度迷恋技术领先,但我觉得商业化和产品牛逼同样重要。同一款药,交给AZ销售和一般药企,可能销售额差别巨大。信立泰在泰嘉上已经证明了自己的销售能力。

目前看信立坦的放量,也是可以证明的。

3、管线协同,销售渠道共享

这个不多说了,聚焦科室有重叠,销售渠道不需要重新铺设。

4、集采制度下,专利药更能放量

这个逻辑很简单,以高血压为例,之前已经有球友分享过,除了信立坦和刚批高血压适应症的诺欣妥,其他已经没有在专利期内的药了,那么一个是没有推广的集采药(质量有些还不稳定低于原研),一个是有推广的专利原研,价格不敏感的情况下放量可期。

二、存在的问题

多说一些现存的问题,这些问题可能是一开始就忽略了的,有些是最近才发现的

1、管理层

信立泰最大的问题不是管线、不是销售、不是临床进度,而是人。我不认为很多球友说管理层靠谱,我觉得管理层可能诚信,但能力一般。

从定增那个疑问的回答来看,大概率是在逃避了。很明显,此前都强调定增要4月才做否则涉及短线交易(大家去看当时的股东会记录),那证明一开始想兜底,后来不兜,结果说的理由是大股东比例过高,就算我信了吧。

从现在的股价走势来看,是否也在验证当时我判断基金进来是为了定增抬价的判断,大家自己判断。

从高管薪酬的角度,几乎是没法和主流创新药企比的。如果再看下简历,说实话也都很一般。不是说一定要科学大牛,但至少要有相当资格的人来担任首席医学官及首席科学家。总体感觉就是一个传统化工药企的管理层样子,直白点就是比较“土”。

2、信立坦降价

此前一直传闻说两次谈判续约后,后续自动续约。我功课做的也不扎实,一直没去找依据。前几天把2020年7月版本的《基本医疗保险用药管理暂行办法》找出来了,原文如下:

“第十八条 原则上谈判药品协议有效期为两年。协议期内,如有谈判药品的同通用名药物(仿制药)上市,医保部门可根据仿制药价格水平调整该药品的支付标准,也可以将该通用名纳入集中采购范围。协议期满后,如谈判药品仍为独家,周边国家及地区的价格等市场环境未发生重大变化且未调整限定支付范围或虽然调整了限定支付范围但对基本医疗保险基金影响较小的,根据协议期内基本医疗保险基金实际支出(以医保部门统计为准)与谈判前企业提交的预算影响分析进行对比,按相关规则调整支付标准,并续签协议。具体规则另行制定。”

从法规意思来看,完全解读不出前面的意思。甚至我的解读是说:首次进入医保满2年后,如果没发生大变化,那么应当根据首次入医保时提交的测算来调整价格。而且,《药品目录》每年调整一次:

“(四)原《药品目录》内药品建议调整限定支付范围的。其中缩小限定支付范围或者扩大限定支付范围但对基本医疗保险基金影响较小的,可以直接调整;扩大限定支付范围且对基本医疗保险基金影响较大的,按规定提交药物经济学等资料。”

纵观全文,医保对于调价是完全有主动权的,并且可以根据放量情况来。信立坦两次降价都较低,主要原因是19年以前还没放量,现在放量了,很可能是被要求大幅度调价的,这也是我理解管理层从来不会发布很高的销量目标的原因,或许也有意上半年控制信立坦销量。

所以如果年底大幅降价,那对信立坦的销量预期就要降低。此前,我们跟踪过多地的样本医院,也跟踪过网上销量,基本得到如下结论:

信立坦线下、线上销量比例为5:1;信立坦二季度销量基本与一季度持平,同比大幅上升;预计全年销量在14亿;信立坦放量与新增医院数量强相关,存量医院增长每年10%左右。由此预测22年做到18,此后每年随着新入院减少,增长趋于平稳至3左右,峰值30。

若考虑到后续陆续降价,明年能到15就不错了,而峰值能到25就很好了。

3、临床进度低于预期

球友里面多人作为业内人士,对此应该有发言权。我个人觉得951肯定是至少慢了一个季度,快点的一个月给你找完150个病例。

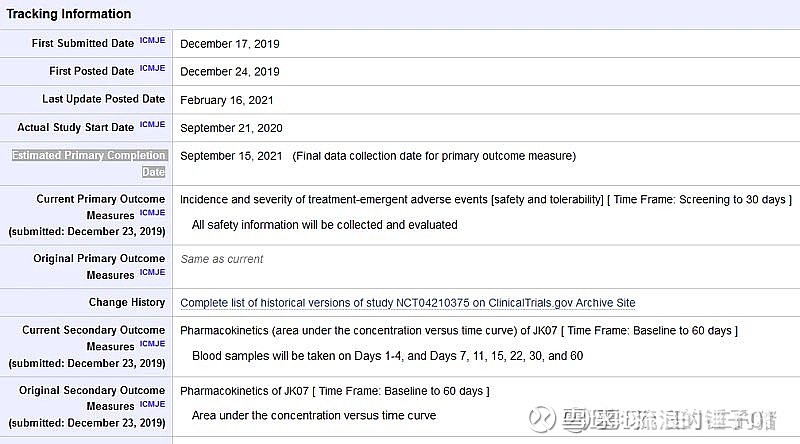

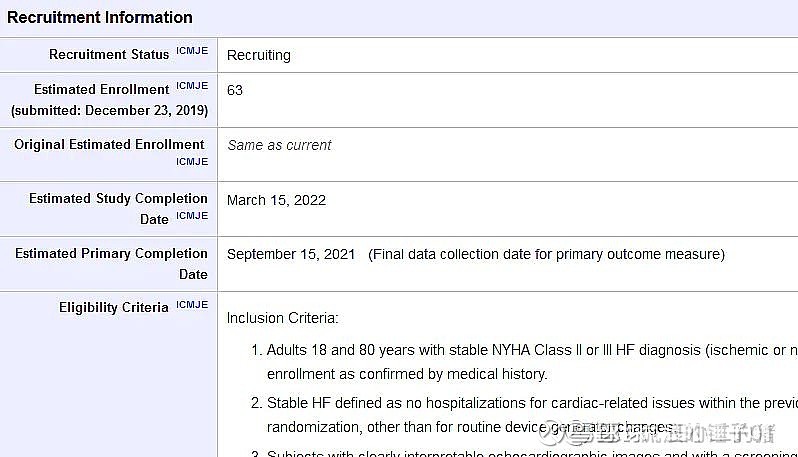

07:2020年2月底收到临床批准,首个病例推算直到21年1月份才用药。后续哪怕需要观察哨兵数据,直到7月底,也才增加了3个病例。如果说美国受疫情影响,那么中国总不会收疫情影响了吧,2020年9月获批临床后,一直未动,结果到5、6月份才首个病例给药。

说筛选严格,我觉得是自欺欺人吧。如果按照一组剂量完成后才进行第二组剂量,那美国第二组肯定要在年底开始了,搞完5组,那至少23年了,授权?23年能完成谢天谢地了。所以球友的图,就当随便看看吧:

对于新药,时间就是金钱,拿出碧桂园拿地第二天就开工的效率好不好!这个归根到底,还是人的问题,必须要人盯人,做好KPI,所以我说人最重要,不能像老国企一样吞吞吐吐了。

其他,104,也是没啥动静;复格列汀,多少年了。当然,有人说我总是拿肿瘤的临床比,但不然呢?自诩为慢病第一,还不向肿瘤的优秀BIOTECH看齐?专利法可不会因为你慢病药而给你延长专利期。

4、不受资金关注

这个我说了很多遍了,除了应该是为了配合定增而进来的南方基金并且后续陆续出了1个亿以外,其他真的没啥机构进来。我也问过几个基金经理朋友,公募私募都有,他们很明确的,就看半年到1年。如果不是业绩高增长,那就是赛道或者概念够好。所以你看到盐湖提锂这种吵了10年的概念,一碰到今年的新能源赛道,就涨的不要不要。

所以我一直强调,资金不关注的股票不玩,所以要自上而下选股票,你认为的估值不重要,资金认可才重要。这个道理我以前比较模糊,这次在信立泰上刻骨铭心。但奇了怪了,到底是情怀作祟,5月份之后理性告诉我决不能加仓反倒要减仓,实际我却又加了,所以归根到底就是我自己不行,不怪别人。

5、创新成色不足

谁能给我解释下复方比单方联用的优势到底在哪?有无证据?除了依从性改善外,我真想不到有啥优势,因为颜总既然说了复方和单方联用做了BE试验,那就应该证明是等效啊。小叶总说,高血压病患中,大概60%适合用复方治疗,适用于用信立坦单药无法控制的病例,所以他很看好复方。我不清楚,谁帮忙解释下。可能绝大多数人包括基金经理在内,肯定觉得这个主要是为了延长专利期。

至于086,我倒觉得共晶体会是1+1大于2,而且诺欣妥显然是个很好的参照。但市场似乎不这么认为。

复格,没啥竞争优势的产品。其他都还在一期,不谈也罢。也就07能看看了,08啥的都不要去谈了。

球友昨天发给我华东医药的管线,至少人家自我介绍的还是很先进的,更不要说康方、百济、贝达这些了,各个介绍起来都是高大上的,莫非慢病就是让人看着很“土”,很不性感?提不起基金的兴致?

6、估值

最终还是不免俗要谈估值,以及现价到底合不合理。

主流基金对医药企业的估值都是按管线估值的,而不是PE或PS,当然最终逻辑都是现金流折现,PE或PS只是最终表达方式。

信立泰由于有仿制药和专利药的共存,更应该用管线来估值,否则,仿制药的利润或者营收虽然也不错,但理论上不能永续,且增长也较缓慢。所以还是拆分来看吧:

信立坦加两个复方,考虑降价因素,峰值在30亿,给予8PS,250亿估值不算贵;951大概率成药,按照15亿峰值,考虑到还没报产,给50亿估值比较低调了;仿制药原料药部分每年大概稳定在15-20亿营收,2个亿利润怎么也有,按照不增长给15PE,30亿;现在大概330亿估值,其他都白送。所以我一直强调,350亿以下,绝对不该恐慌了。

但这里有个问题,如果一定要用PE去套,你会发现很奇怪:以浙江美大为例,年净利润增长25%左右,PE大概只有20;而CXO,增长大概40%以上,给到的PE普遍有100,所以按照我们的预测,信立泰21、22、23年利润分别为6、8、10来算,到底应该给与多少PE?

所以我认为,机构还是看市场空间和想象力重于增长率,简单说就是:一个行业天花板明显、政策扰动大的赛道,哪怕每年20%增长,可能也就只能给30PE,反之一个空间大、政策鼓励的行业,哪怕只有20%增长,资金也愿意给你永续估值,那就干到80-100PE。这也是为啥CXO能给高估值的原因,而酱油、眼科、牙科,显然是因为稀缺性。慢病稀缺吗?

医药企业天然混合科技属性和消费属性。在信立泰没有证明自己的科技属性之前,只能靠消费属性也就是业绩来证明自己,而如果按照6、8、10的业绩来看,考虑到政策扰动,给你30PE也不是不可能,看看社会哥发的那个表就知道了,看看石药、科伦、丽珠。我们应该觉得庆幸,至少目前还给了50PE。

写到这里,看了下手机,信立泰见红了。14:16分。

三、结论

既然翻红了,就少写点吧。

1、如果没有07,信立泰就是一家很传统但有慢病特色和领先优势的企业,需要用业绩来证明自己,并且现在估值是合理的,所以现在即便不买入,也不该恐慌了。但持有的,做好当做定期10%/年的准备。

2、买信立泰,说自己是价值投资,我觉得大概是理解错了价值投资了。信立泰不低估,业绩也一般,怎么叫价值投资了,大家不就是赌一个07吗?叫做赌徒还差不多,我本性是个赌徒,但理性告诉我炒股应该追求确定性。07授权要23年最早,所以赌早了2年。

3、选股要自上而下选,如果再给机会,我肯定不会买信立泰,只会买医药基金中的重仓股,随便选几个就完了。

4、信立泰里的股东都很优秀,有药学的,有医院的,还有做药品销售的,大家能看到很多机构都不能看到的数据。如果有机会,建议大家去股东会现场,多提一些中肯的建议,尤其对于人事和临床,这是迫在眉睫的,如果谁有渠道,建议把这些建议直接给叶总。

5、虽然亏了大钱,但能找到自己选股的错误,以后加以改进,也算是一个进步

低佣股票开户V:442557803

温馨提示:投资有风险,选择需谨慎。

-

最新整理:2026全年A股休市日历出炉!

2025-12-29 14:22

2025-12-29 14:22

-

2026年元旦假期国债逆回购理财怎么做?(附3天假期躺赚11天利息攻略)

2025-12-29 14:22

2025-12-29 14:22

-

2026年A股投资参考:16家券商共识下的机会与布局

2025-12-29 14:22

2025-12-29 14:22

问一问

问一问

+微信

+微信

分享该文章

分享该文章