公募REITS来了,我们该有什么样的期待?

发布时间:2021-5-24 09:29阅读:625

REITS,Real Estate Investment Trusts,不动产信托基金,1960年发源于美国,迄今已有60余年的历史。

根据全美REITS协会(NAREIT)公布的第三方独立机构市场数据,截至2021年3月31日,富时全美REITS指数近10年、20年、30年和40年的年化收益率分别为9.27%、10.10%、10.26%和9.85%,同期标普500年化收益率分别为13.91%、8.47%、10.42%和11.63%,也就是说全美REITS的长期收益率大体相当或略低于标普500,回报率是非常不错的。

主流的REITs是指拥有不动产的所有权、使用权的权益型REITs。还有一种抵押型REITs,通过发行或收购抵押贷款、抵押贷款资产证券(MBS),为不动产业主提供资金,类似银行的角色。而权益型REITs具有不动产行业属性,而抵押型REITs更具有金融行业属性;抵押型REITs体量较小,在美国占比约4%。

美国REITS的收益来源于股利收益与资本利得,前者主要是持有物业的租金收入,后者则来源于资产升值。根据美国康奈尔大学地产金融教授刘鹏2019年7月12日在上海高级金融学院的分享,长期来看,股利收益约占总收益的三分之二,而资本利得收益(升值)的波动性较大,长期来看年化收益仍为正,约占总收益的三分之一。

美国REITS发展史是美国房地产金融化的历史,2000年前主要投资标的是房地产,2000年后把投资标的扩大到了公路铁路、输变电系统等基础设施领域。

截至2019年底,美国上市REITS投资标的资产分布情况见下表(根据公开资料整理)。

截至2019年底,美国REITS规模超过1.3万亿美元,如果按照它占美国GDP的同等比重来推算,中国REITS规模有可能超过6万亿元人民币。

官方介绍REITS是中等收益、中等风险的金融工具。

有一些介绍REITS的文章把稳健、低波动作为REITS的一个重要优点,似乎就是买了一套房子吃租金的感觉,我从金融常识上来讲是持怀疑态度的,因为它的年化收益率与标普500大体相当,不符合高收益高波动的特征。

根据天天基金5月19日数据,跟踪MSCI美国REITS指数的广发美国房地产指数基金(000179),近1年最大回撤为16.83%,高于沪深300的15.18%。

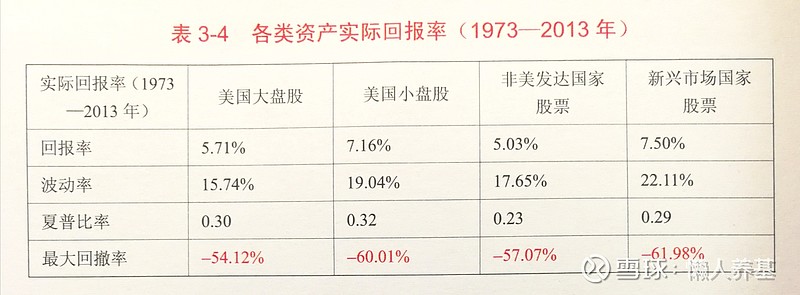

另据美国Meb Faber 所著《全球资产配置》一书记载,从1973年至2013年的40年中,美国REITS的实际最大回撤(名义回撤剔除通胀因素)高于股票和期货,达到惊人的69.26%。当然,不动产的短期波动是有可能小于股票的,中长期极端最大波动就不一定了。

摩根士丹利REITs研究部门的负责人Greg Whyte曾说:“REITs闻起来像房地产,看起来像债券,动起来像股票。”我认为还是比较契合实际的。

我对国内公募REITS一直是颇为期待的,主要原因是出于资产配置的需要。REITS被定义为“另类投资基金”,在货币、债券、商品、股票基金外,作为第五大类资产具有良好的配置价值。

第一个原因当然是长期收益率不错。美国REITS自诞生以来,经过半个多世纪的发展,成为美国资本市场和不动产投资领域中的明星,“百分之九十的百万富翁,是通过持有不动产成就的。”这话多少可能有点夸张,但也大体符合事实:洛克菲勒家族就是持有不动产长盛不衰的代表。十年二十年前如果在我国买了房子,财产增值效果也是一样的。

第二个原因是不动产信托基金与其它种类基金尤其股票基金相关性不高,REITS的加入有利于平抑组合的波动。2008年金融危机中,美国大部分REITS产品仍然保持正收益,而公寓REITS的收益超过40%,让《福布斯》惊叹“REITS绕过了金融危机。”

当然对我国的公募REITS,在当下时点,不可寄望太高。原因如下:

1、美国REITS资产中房地产占比较高,2000年前房地产更是美国REITS收益的主要来源;而我国最近几年推出的REITS项目是不可能有房地产项目的,主因当然是当前国策“房住不炒”,不能将房地产作为投资品。

我国房地产价格经过这些年的大幅上涨,大部分地区房产的租售比只有区区2%左右,即使推出REITS产品,租金收入(股利收益)很少,升值空间也会很有限,因此投资价值不高。

2、我国首批公募REITS以及之后发行的公募REITS更像是“基础设施信托投资基金”,美国的产业结构与我国产业结构不同,各行业在国民经济中的权重不同,收入占比不同,不能把美国REITS的高收益简单推定到我们的公募REITS上来。从这次公布的招募说明书也可以看出,9个REITS项目的预计现金分配率在4-12%之间,但若综合考虑股息收益和增值收益,产权类和经营权类产品全周期投资的内部收益率(IRR)可达6-7%(中金公司研究部资料),跟美国REITS年化10%左右的收益率还是有差距的。

3、投资单一项目的公募REITS更像一只股票,确定性还是不够的。举个并不太恰当的例子,万一我买的REITS恰好就投资了深圳某个不断晃动的大厦,我岂不是吃不好睡不香了?

公募REITS对我们来说是个新生事物,未来前景可期,也永远不乏投资机会。

对公募REITS的态度,我当前倾向于先当吃瓜群众,密切关注,暂不参与。我更愿意去买将来跟踪中国公募REITS的指数基金,而不是买投资单一基础设施项目的REITS,我怕暴雷。

公募REITS作为封闭基金,发行完毕后会在二级市场开始交易。开始上市后不排除会出现像上次蚂蚁配售基金被非理性爆炒的情形,要避免追高,不要稀里糊涂成了被收割的那棵韭菜。

目前已上市REITS产品如下:

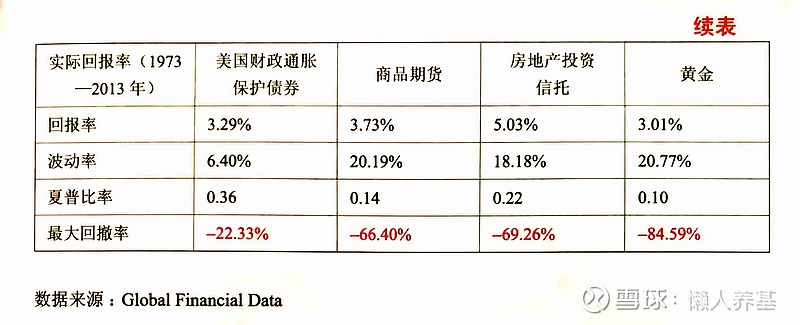

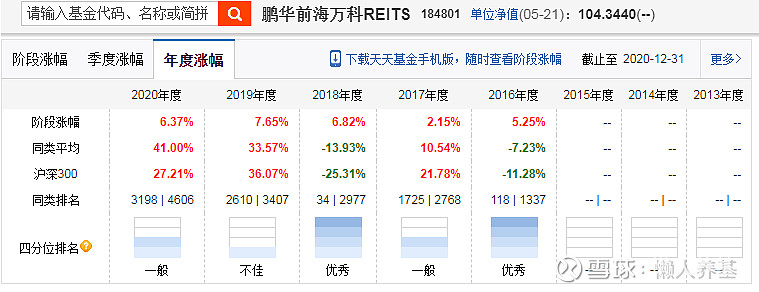

1、184801鹏华前海万科REITS,属于抵押型或债权型REITS,可在场内交易,当前处于折价交易状态。这个是单个项目REITS产品,此次推出的9只REITS产品也是单个项目REITS产品,不过都是权益型REITS。

2、000179广发美国房地产指数,跟踪MSCI美国REITS指数(剔除抵押型REITS)的QDII基金。

3、005613上投富时发达市场REITS,跟踪富时发达市场REITS指数的QDII基金。

债权型REITS鹏华前海万科REITS自2015年发行以来净值变动情况及场内交易周线图如下。

自2015年7月6日成立以来累计收益率42.55%,年化收益率约6.23%。净值波动似乎不大,但场内波动其实不小,上市以来最大回撤达到了31.41%。

另一只成立于2013年8月9日REITS指数基金广发美国房地产指数截至2021年5月20日累计收益率70.10%,年化收益率约7.07%。自成立以来各阶段涨幅如下。

成立于2018年4月26日的上投富时发达市场REITS截至2021年5月20日累计收益19.70%,年化收益率约为6.05%。

本文转载自作者:懒人养基

来源:雪球

著作权归作者所有。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

温馨提示:投资有风险,选择需谨慎。

公募基金reits怎么买?操作步骤来了!

公募基金reits怎么买?操作步骤来了!

-

指数基金怎么选?这个工具一键搞定估值、筛选与定投!

2025-12-22 10:47

2025-12-22 10:47

-

震荡行情,如何用华宝证券网格交易工具来稳稳赚钱?(附ETF低佣渠道)

2025-12-22 10:47

2025-12-22 10:47

-

“年化6%还保本”?券商新客理财真有那么香吗?

2025-12-22 10:47

2025-12-22 10:47

问一问

问一问

+微信

+微信

分享该文章

分享该文章