【实例解析】铁秃鹰期权策略具体如何应用?

发布时间:2020-8-19 19:32阅读:1253

本文主要讨论了PTA期货的季节性特征,进而以案例形式提供了将其应用于期权的解决方案。

首先,利用数理方法讨论了PTA期货的季节性特征;其次,在PTA期权上利用季节性特征设计了相应铁秃鹰期权策略;最后,结果显示,PTA期货在2月和11月存在明显的季节性特征,在11月设计铁秃鹰期权策略是最佳选择。

❏ 步骤二:确定PTA期货每个月在70到30等5个分位数上过去10年的表现,具体而言就是计算PTA期货每个月的升跌幅度超过表1中对应分位数的次数,结果如表2所示。例如,在表2中2月70分位数的数值为1,这表示在2月的10个升跌幅度数据中,只有1个超过相应的70分位数数据,该数据由表1可知是6.8%。

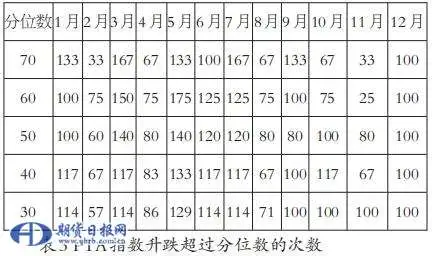

❏ 步骤二:确定PTA期货每个月在70到30等5个分位数上过去10年的表现,具体而言就是计算PTA期货每个月的升跌幅度超过表1中对应分位数的次数,结果如表2所示。例如,在表2中2月70分位数的数值为1,这表示在2月的10个升跌幅度数据中,只有1个超过相应的70分位数数据,该数据由表1可知是6.8%。 ❏ 步骤三:确定PTA期货每个月季节性特征的直观表现,具体而言就是计算PTA期货每个月的升跌幅度达到理论幅度次数的比例,结果如表3所示。例如,表3中2月的70分位数数值为33%,这表示2月的月升跌幅度非常低,达到70分位数的次数是正常次数的33%。计算过程是这样的。首先,2月的升跌幅度在过去10年达到70分位数的理论次数是10×(1-0.7)=3次;其次,根据表2可知2月升跌幅度实际上达到70分位数的次数是1次;最后,利用1/3=33%。很显然在表3中,100%是正常的数值,表示理论次数和实际次数一样多;超过150%,则表示该月份属于大波动月份;低于70%表示该月份属于低波动月份。经过以上三步分析,最终由表3可以得到PTA期货的季节性特征结论:❏ 第一,2月、4月、8月和11月是低波动幅度月份。2月和11月表现尤其突出。2月所有分位数都小于80%,这表示2月是一个整体波动幅度非常低的月份。11月主要是在70分位数和60分位数的数值分别是33%和25%,都是这个系列中最低的。❏ 第二,没有一个月份是高波动幅度的月份。这主要是表现在没有一个月份的数据在所有分位数都高于130%,只有5月的60分位数达到175%算是勉强达到高波动标准。

❏ 步骤三:确定PTA期货每个月季节性特征的直观表现,具体而言就是计算PTA期货每个月的升跌幅度达到理论幅度次数的比例,结果如表3所示。例如,表3中2月的70分位数数值为33%,这表示2月的月升跌幅度非常低,达到70分位数的次数是正常次数的33%。计算过程是这样的。首先,2月的升跌幅度在过去10年达到70分位数的理论次数是10×(1-0.7)=3次;其次,根据表2可知2月升跌幅度实际上达到70分位数的次数是1次;最后,利用1/3=33%。很显然在表3中,100%是正常的数值,表示理论次数和实际次数一样多;超过150%,则表示该月份属于大波动月份;低于70%表示该月份属于低波动月份。经过以上三步分析,最终由表3可以得到PTA期货的季节性特征结论:❏ 第一,2月、4月、8月和11月是低波动幅度月份。2月和11月表现尤其突出。2月所有分位数都小于80%,这表示2月是一个整体波动幅度非常低的月份。11月主要是在70分位数和60分位数的数值分别是33%和25%,都是这个系列中最低的。❏ 第二,没有一个月份是高波动幅度的月份。这主要是表现在没有一个月份的数据在所有分位数都高于130%,只有5月的60分位数达到175%算是勉强达到高波动标准。

02 铁秃鹰策略的盈亏情况铁秃鹰策略在期权的投资组合策略中属于无方向策略中的一种,即当投资者认为期权标的资产的价格在后市不会发生剧烈波动时,可以考虑建立铁秃鹰策略,赚取权利金收益。➤ 铁秃鹰策略需要同时交易4个不同行权价的期权合约,在相同到期日、相同期权类型的前提下,分别买入1张较低行权价K1的虚值看跌期权,卖出1张较高行权价K2的虚值看跌期权,卖出1张较低行权价K3的虚值看涨期权,买入1张较高行权价K4的虚值看涨期权,其中,K1<K2<K3<K4,通过同时买卖4张期权合约,构造出了铁秃鹰策略。➤ 盈亏结构2020年8月6日,PTA期权的标的资产价格为3684元/吨, 买入TA-010-P-3600,价格为35元/吨;卖出TA-010-P-3650,价格为60元/吨;卖出TA-010-C-3700,价格为85.5元/吨;买入TA-010-C-3750,价格为64.5元/吨, 则该铁秃鹰策略的到期盈亏结构如下图所示: 图为铁秃鹰策略盈亏结构

图为铁秃鹰策略盈亏结构 铁秃鹰策略是一种同时锁定最大亏损和最大收益的期权交易策略。如果标的资产的价格在期权到期日处于行权价K2到行权价K3的这个区间中,投资者可以获得铁秃鹰策略所能带来的最大收益。也就是说,如果在期权到期日,铁秃鹰策略中的4张期权合约仍然为虚值期权,则可以获得最大收益。在不考虑交易手续费的情况下,铁秃鹰策略的最大收益即为期初该组合的收取权利金之和。如果标的资产的价格在期权到期日低于行权价K2或者高于行权价K3,由于卖出了行权价为K2的看跌期权以及行权价为K3的看涨期权,这时在卖出的期权合约中,有位于价内的期权,故交易对手方会要求行权,因此被行权的这部分持仓会带来亏损。如果标的资产的价格后市持续暴跌或者暴涨,在期权到期日低于行权价K1或者高于行权价K4,这时,持有买入铁秃鹰组合的投资者就需要承担组合所带来的最大亏损。➤ 应用场景通过上述分析可以发现,铁秃鹰策略是一类看空波动率的策略。当投资者预计期权标的资产的价格后市不会出现大幅度变化时,可以考虑建立铁秃鹰策略。另外,组合所需要操作的期权合约均为虚值,且不存在亏损无限的情况,因此铁秃鹰策略占用保证金较少,当拥有组合保证金时会进一步减少这个策略的保证金,这也是该策略的优点之一。铁秃鹰策略的主要应用场景条件如下所示:第一,振荡行情,当投资者预估期权标的资产的行情前景不会出现大幅度变化时,可以考虑建立铁秃鹰组合。第二,时间限制,构造铁秃鹰策略的时间最好在期权到期日前倒数两周以内。第三,价格合适,权利金/价差范围>0.2。第四,买卖期权的具体位置,铁秃鹰策略的两个卖出期权部位必须是有效的压力位和支撑位。➤ PTA期权特别适合在11月建立铁秃鹰策略由以上分析可知,PTA期货在2月和11月存在低波动的情况。本文推荐以11月作为交易对象,做低波动率策略时11月比2月存在一定优势。这主要表现在PTA期权的标的是PTA期货,与此同时PTA期货的主力合约是1月、5月和9月合约,其对应的期权到期月份分别是12月初,4月初和8月初。若在2月交易PTA期权,必然交易4月到期的期权,显然2月结束时距离期权到期日依然存在1个月时间,事实上这对于赚取时间价值为主的低波动率策略非常不利,因为时间价值在最后1个月损失最快,在倒数第2个月损失相对较慢。与之相反,11月交易期权则交易的是12月初到期期权,11月的时间价值损失非常快,有利于低波动率策略。针对低波动的11月,本文推荐铁秃鹰策略进行中性套利。这主要基于以下两个理由:一方面它可以做空波动率,另一方面该策略有明确的盈亏比。下面以2019年11月行情为例说明如何建立铁秃鹰策略。

铁秃鹰策略是一种同时锁定最大亏损和最大收益的期权交易策略。如果标的资产的价格在期权到期日处于行权价K2到行权价K3的这个区间中,投资者可以获得铁秃鹰策略所能带来的最大收益。也就是说,如果在期权到期日,铁秃鹰策略中的4张期权合约仍然为虚值期权,则可以获得最大收益。在不考虑交易手续费的情况下,铁秃鹰策略的最大收益即为期初该组合的收取权利金之和。如果标的资产的价格在期权到期日低于行权价K2或者高于行权价K3,由于卖出了行权价为K2的看跌期权以及行权价为K3的看涨期权,这时在卖出的期权合约中,有位于价内的期权,故交易对手方会要求行权,因此被行权的这部分持仓会带来亏损。如果标的资产的价格后市持续暴跌或者暴涨,在期权到期日低于行权价K1或者高于行权价K4,这时,持有买入铁秃鹰组合的投资者就需要承担组合所带来的最大亏损。➤ 应用场景通过上述分析可以发现,铁秃鹰策略是一类看空波动率的策略。当投资者预计期权标的资产的价格后市不会出现大幅度变化时,可以考虑建立铁秃鹰策略。另外,组合所需要操作的期权合约均为虚值,且不存在亏损无限的情况,因此铁秃鹰策略占用保证金较少,当拥有组合保证金时会进一步减少这个策略的保证金,这也是该策略的优点之一。铁秃鹰策略的主要应用场景条件如下所示:第一,振荡行情,当投资者预估期权标的资产的行情前景不会出现大幅度变化时,可以考虑建立铁秃鹰组合。第二,时间限制,构造铁秃鹰策略的时间最好在期权到期日前倒数两周以内。第三,价格合适,权利金/价差范围>0.2。第四,买卖期权的具体位置,铁秃鹰策略的两个卖出期权部位必须是有效的压力位和支撑位。➤ PTA期权特别适合在11月建立铁秃鹰策略由以上分析可知,PTA期货在2月和11月存在低波动的情况。本文推荐以11月作为交易对象,做低波动率策略时11月比2月存在一定优势。这主要表现在PTA期权的标的是PTA期货,与此同时PTA期货的主力合约是1月、5月和9月合约,其对应的期权到期月份分别是12月初,4月初和8月初。若在2月交易PTA期权,必然交易4月到期的期权,显然2月结束时距离期权到期日依然存在1个月时间,事实上这对于赚取时间价值为主的低波动率策略非常不利,因为时间价值在最后1个月损失最快,在倒数第2个月损失相对较慢。与之相反,11月交易期权则交易的是12月初到期期权,11月的时间价值损失非常快,有利于低波动率策略。针对低波动的11月,本文推荐铁秃鹰策略进行中性套利。这主要基于以下两个理由:一方面它可以做空波动率,另一方面该策略有明确的盈亏比。下面以2019年11月行情为例说明如何建立铁秃鹰策略。 ❏ 第一步,确定铁秃鹰策略的四个行权价。表5展示了在2019年11月建立铁秃鹰策略的四个行权价。2019年11月PTA期货的开盘价是4826元/吨,收盘价是4758元/吨。我们以表4中的40分位数为例说明。首先,如表4所示,根据11月PTA的开盘价4826元/吨,以及40分位数的升跌数值3.2%,计算上方的目标价位4826×(1+0.032)=4980元/吨和下方的目标价位4826×(1-0.032)=4671元/吨,进而根据这些目标价位距离最近的行权价确定做空的两个行权价5000元/吨和4650元/吨,最后根据这两个做空行权价加一个行权距离就是做多的行权价5100元/吨和4600元/吨,这里需要特别指出的是,PTA期权合约规则中5000元/吨以上行权价间隔为100元/吨,5000以下行权价间隔为50元/吨。❏ 第二步,确定铁秃鹰策略的实际胜率。表6展示了PTA期权每个波动分位数的实际胜率,以40分位数为例进行说明。因为过去10年只有4次11月的升跌超过40分位数,故40分位数铁秃鹰策略的胜率是60%。

❏ 第一步,确定铁秃鹰策略的四个行权价。表5展示了在2019年11月建立铁秃鹰策略的四个行权价。2019年11月PTA期货的开盘价是4826元/吨,收盘价是4758元/吨。我们以表4中的40分位数为例说明。首先,如表4所示,根据11月PTA的开盘价4826元/吨,以及40分位数的升跌数值3.2%,计算上方的目标价位4826×(1+0.032)=4980元/吨和下方的目标价位4826×(1-0.032)=4671元/吨,进而根据这些目标价位距离最近的行权价确定做空的两个行权价5000元/吨和4650元/吨,最后根据这两个做空行权价加一个行权距离就是做多的行权价5100元/吨和4600元/吨,这里需要特别指出的是,PTA期权合约规则中5000元/吨以上行权价间隔为100元/吨,5000以下行权价间隔为50元/吨。❏ 第二步,确定铁秃鹰策略的实际胜率。表6展示了PTA期权每个波动分位数的实际胜率,以40分位数为例进行说明。因为过去10年只有4次11月的升跌超过40分位数,故40分位数铁秃鹰策略的胜率是60%。 综上所述可以得到以下结论:基于季节性特征,PTA期权特别适合在11月建立铁秃鹰策略。➤ 实战案例与结论2020年8月,PTA期货的开盘价为3770元/吨,收盘价为3776元/吨,以表4中的40分位数为例,第一步,根据8月PTA的开盘价3770元/吨,以及40分位数的升跌数值3.2%,计算上方的目标价位3770×(1+0.032)=3890元/吨和下方的目标价位3770×(1-0.032)=3649元/吨,进而根据这些目标价位距离最近的行权价确定做空的两个行权价3900元/吨和3650元/吨,最后根据这两个做空行权价加一个行权距离就是做多的行权价3950元/吨和3700元/吨。

综上所述可以得到以下结论:基于季节性特征,PTA期权特别适合在11月建立铁秃鹰策略。➤ 实战案例与结论2020年8月,PTA期货的开盘价为3770元/吨,收盘价为3776元/吨,以表4中的40分位数为例,第一步,根据8月PTA的开盘价3770元/吨,以及40分位数的升跌数值3.2%,计算上方的目标价位3770×(1+0.032)=3890元/吨和下方的目标价位3770×(1-0.032)=3649元/吨,进而根据这些目标价位距离最近的行权价确定做空的两个行权价3900元/吨和3650元/吨,最后根据这两个做空行权价加一个行权距离就是做多的行权价3950元/吨和3700元/吨。 第二步,确定铁秃鹰策略的实际胜率。表8展示了PTA期权每个波动分位数的实际胜率,以40分位数为例进行说明。因为过去10年只有4次8月的升跌超过40分位数,故40分位数铁秃鹰策略的胜率是60%。

第二步,确定铁秃鹰策略的实际胜率。表8展示了PTA期权每个波动分位数的实际胜率,以40分位数为例进行说明。因为过去10年只有4次8月的升跌超过40分位数,故40分位数铁秃鹰策略的胜率是60%。 本文利用数理分析的方法讨论了PTA期货的季节性特征,进而将该特征应用于PTA期权,并结合具体案例进行了分析,期望为机构投资者提供一个可行的中性高胜率策略。通过分析可以得到以下结论:❏ 第一,在PTA期货中,2月、4月、8月和11月是低波动幅度月份,2月和11月表现尤其突出;❏ 第二,在PTA期货中,没有一个月份是高波动幅度的月份;❏ 第三,基于季节性特征,PTA期权特别适合在11月建立铁秃鹰策略。

本文利用数理分析的方法讨论了PTA期货的季节性特征,进而将该特征应用于PTA期权,并结合具体案例进行了分析,期望为机构投资者提供一个可行的中性高胜率策略。通过分析可以得到以下结论:❏ 第一,在PTA期货中,2月、4月、8月和11月是低波动幅度月份,2月和11月表现尤其突出;❏ 第二,在PTA期货中,没有一个月份是高波动幅度的月份;❏ 第三,基于季节性特征,PTA期权特别适合在11月建立铁秃鹰策略。

温馨提示:投资有风险,选择需谨慎。

02 铁秃鹰策略的盈亏情况铁秃鹰策略在期权的投资组合策略中属于无方向策略中的一种,即当投资者认为期权标的资产的价格在后市不会发生剧烈波动时,可以考虑建立铁秃鹰策略,赚取权利金收益。➤ 铁秃鹰策略需要同时交易4个不同行权价的期权合约,在相同到期日、相同期权类型的前提下,分别买入1张较低行权价K1的虚值看跌期权,卖出1张较高行权价K2的虚值看跌期权,卖出1张较低行权价K3的虚值看涨期权,买入1张较高行权价K4的虚值看涨期权,其中,K1<K2<K3<K4,通过同时买卖4张期权合约,构造出了铁秃鹰策略。➤ 盈亏结构2020年8月6日,PTA期权的标的资产价格为3684元/吨, 买入TA-010-P-3600,价格为35元/吨;卖出TA-010-P-3650,价格为60元/吨;卖出TA-010-C-3700,价格为85.5元/吨;买入TA-010-C-3750,价格为64.5元/吨, 则该铁秃鹰策略的到期盈亏结构如下图所示:

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

查看更多>

硅铁期权交易策略是什么?

硅铁期权交易策略是什么?

您好硅铁期货的交易策略可以根据市场情况和个人风险偏好来制定,以下是一些常见的交易策略:震荡思路:在市场波动较大时,采用震荡思路进行交易。根据价格波动的范围,设定上下边界,并在边界附近进行买卖操作...

讲一下关于期权的秃鹰式策略?

飞鹰式套利,也叫秃鹰式套利。在期货市场中,是指分别卖出(买进)两种不同执行价格的期权,同时分别买进(卖出)较低与较高执行价格的期权。

请问关于期权的,它的秃鹰式策略是啥?

指分别卖出(买入)两种不同行权价的期权,同时分别买入(卖出)较低与较高行权价的期权。如有其它疑问,可以随时联系我。

求解关于期权的,秃鹰式策略是什么?

指分别卖出(买入)两种不同行权价的期权,同时分别买入(卖出)较低与较高行权价的期权。如有其它疑问,可以随时联系我。

期货套期保值:实例解析与策略

期货套期保值是一种在金融领域中广泛应用的策略,其核心原理是通过在期货市场与现货市场上进行对冲操作,以实现价值保护的目的。具体来说,当投资者预期某一资产的价格在未来可能发生变化时,他们可以通过在期货市场建立相应的头寸来锁定当前价格,从而避免未来价格波动带来的不确定性风险。以农产品生产者为例,假设一位农民预计在10月份收获大约100吨玉米,并计划将其销售到市场上。然而,农民面临的主要风险是玉米价格下跌的可能性,这会直接影响其销售收入和利润空间。为了规避这种风险,该农民可以在...

个股期权术语之秃鹰式策略

76.秃鹰式策略,指分别卖出(买入)两种不同行权价的期权,同时分 别买入(卖出)较低与较高行权价的期权。

问一问

问一问

+微信

+微信

分享该文章

分享该文章