卖期权的止盈与移仓

发布时间:2020-4-28 17:35阅读:927

最近,随着波动率的持续下行,今年的波动率已经从最高的36下跌到了22附近,一个月到期的平值期权价格从最高的1200元跌到了现在的80元不到,当月时间价值从最高的500元跌到了现在的200多元。

5月份的认购波动率低到了17%。

期权越来越便宜,卖方觉得没多少肉不太敢卖,买方却会因为标的没有大的波动而没有很大的利润。

期权卖方的止盈,比买方的止盈更加坚决,因为可以考量的因素比较多。比如一张500元的期权,如果持有到期,这个月最大的收益就是500元,而买一张500元的期权,最大收益可能会上千元(也可能归零),如果卖期权能快速获利,或者距离到期时间还很长,而觉得赚钱太慢时,可以考虑止盈和移仓。卖方止盈的条件和方法一般有这几个。

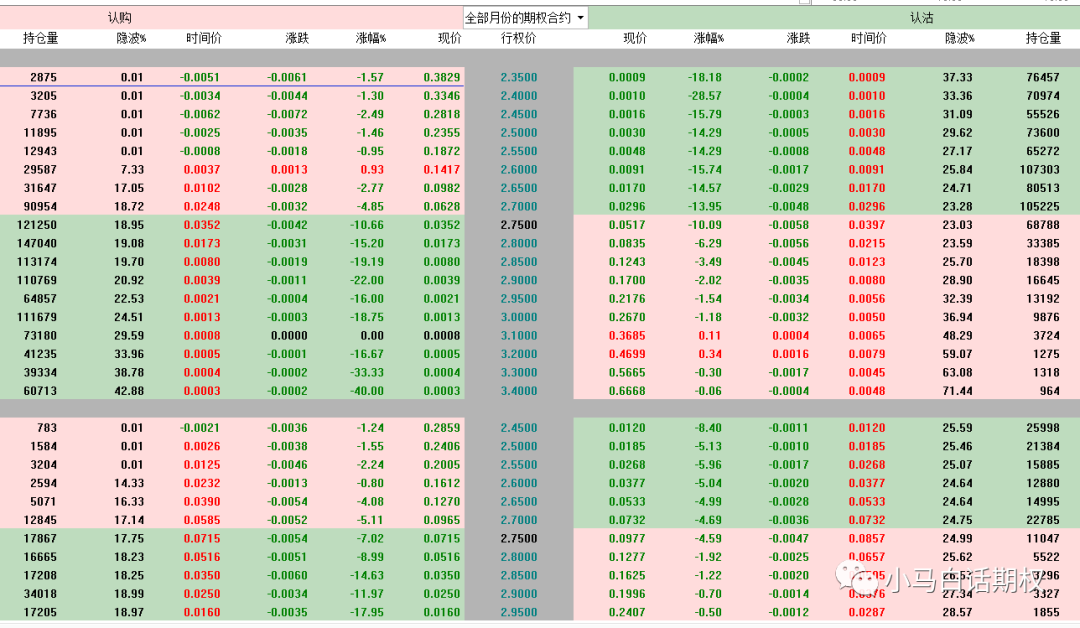

图1 50ETF沽6月2600走势

图1 50ETF沽6月2600走势

如图1,在5月27日,上述合约在不到一小时时间内从400元跌到了230元,如果是中期持仓,已经可以在低点时平仓,等待下次机会,因为已经快速获得了多数的权利金收入。

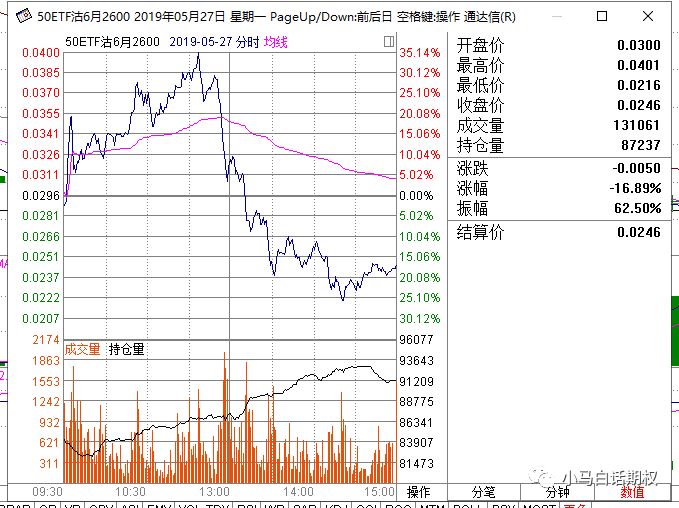

2. 不赚最后极低的权利金。若卖出一个期权合约,快接近行权日,或者该合约在较长的到期日前价格跌到50元/张以下,按日计算权利金收入已经非常低,而标的刚好在横盘整理,波动率也低,或者标的运行方向刚好顺着这个合约的方向,则要小心方向性突破这类期权成为“彩票”,价格有较大的上涨。 图2 50ETF沽6月2450走势

图2 50ETF沽6月2450走势

如图2中的期权,4月底最低价格31元/张,距离到期时间还有2个月,预期到期收益率1-1.5%,收益率不高,这时其实可以平仓该合约,随后从31元/张涨到最高295元/张,暴涨了十倍,本来为了收31元的权利金却要暂时浮亏近300元,得不偿失。

3.根据到期时间来止盈。比如最近,如果是在年前卖出了虚值期权4100购,经过周一的下跌和后几天横盘后,价格已经跌倒了40元以下,如果不是手头持仓特别多,实际上可以暂时止盈,因为三天已经获得了90%的权利金,最后再坚持20多天也只有那50元以下的权利金,不如平仓,等到最后8天再看机会。

4. 突破压力支撑线止盈。 如果是方向性卖方或者看标的运行区间的卖出跨式,前面由于时间价值的损耗和波动率的下降,以及方向的磨损已经获取了较多的权利金,当标的拐头改变了原来的方向,或者标的摆脱震荡区间,这时候虽然距离从盈利到亏损还有较远的距离,但可能是新的趋势的开始,应当考虑止盈。

图3 2018年11月-2019年2月50ETF走势

图3 2018年11月-2019年2月50ETF走势

如图3中标识1处的跌破支撑,突破平台,可以做为卖出跨式的止盈参考,标识2中的突破均线压力,可以作为虚值卖出认购的止盈参考。

5. 先收后押来止盈。有人喜欢做买方来博取高倍数,有人喜欢用卖方来赚取稳健收益,其实可以两者结合,在波动率高,期权价格贵的时候选择方向性卖方或卖出跨式先赚取稳健的收益,再用收益的一部分在波动率低和标的方向较为确定时来做买方。还可以先卖出一个期权,比如从500元/张卖到50元/张平仓,如果觉得标的可能反转走势,或者标的在横盘震荡可能选择方向,加上波动率较低,距离到期时间比较短,可以买入开仓这张期权,如果归零,就相当于之前500元/张卖出的期权在100元/张止盈,回撤不大,如果50元/张的期权有较大涨幅,比如涨到100元或200元/张,那对这个月买房收益来说,是个锦上添花的好事情。

卖期权的移仓操作,如果是顺着趋势这个方向,首先要坚信这个趋势还在持续,在卖出的虚值期权、平值期权、实值期权短期内已经收取较多的权利金的情况下,继续持有,较长时间因为下跌的速度变慢,收益金额也不高,则考虑向新的、和原来卖出期权价格差不多的期权合约移仓,如果趋势还在继续,则可以享受新的合约价格快速下降的收益。比如4000元保证金卖出一张500元权利金的期权,当它的价格跌到100元/张时,平仓再卖出下一张500元的期权,等跌到100元/张时,继续卖出下一张500元的期权,如此往复,在趋势性行情里,卖期权一个月的收益可以突破20%。

但是,期权的移仓也要注意顺势追打遭遇反转,行情反转时会快速吞噬之前的利润,这就要做好分批移仓,控制仓位,以及及时控制好回撤,做好止盈止损。

温馨提示:投资有风险,选择需谨慎。

5月份的认购波动率低到了17%。

期权越来越便宜,卖方觉得没多少肉不太敢卖,买方却会因为标的没有大的波动而没有很大的利润。

期权卖方的止盈,比买方的止盈更加坚决,因为可以考量的因素比较多。比如一张500元的期权,如果持有到期,这个月最大的收益就是500元,而买一张500元的期权,最大收益可能会上千元(也可能归零),如果卖期权能快速获利,或者距离到期时间还很长,而觉得赚钱太慢时,可以考虑止盈和移仓。卖方止盈的条件和方法一般有这几个。

如图1,在5月27日,上述合约在不到一小时时间内从400元跌到了230元,如果是中期持仓,已经可以在低点时平仓,等待下次机会,因为已经快速获得了多数的权利金收入。

2. 不赚最后极低的权利金。若卖出一个期权合约,快接近行权日,或者该合约在较长的到期日前价格跌到50元/张以下,按日计算权利金收入已经非常低,而标的刚好在横盘整理,波动率也低,或者标的运行方向刚好顺着这个合约的方向,则要小心方向性突破这类期权成为“彩票”,价格有较大的上涨。

如图2中的期权,4月底最低价格31元/张,距离到期时间还有2个月,预期到期收益率1-1.5%,收益率不高,这时其实可以平仓该合约,随后从31元/张涨到最高295元/张,暴涨了十倍,本来为了收31元的权利金却要暂时浮亏近300元,得不偿失。

3.根据到期时间来止盈。比如最近,如果是在年前卖出了虚值期权4100购,经过周一的下跌和后几天横盘后,价格已经跌倒了40元以下,如果不是手头持仓特别多,实际上可以暂时止盈,因为三天已经获得了90%的权利金,最后再坚持20多天也只有那50元以下的权利金,不如平仓,等到最后8天再看机会。

4. 突破压力支撑线止盈。 如果是方向性卖方或者看标的运行区间的卖出跨式,前面由于时间价值的损耗和波动率的下降,以及方向的磨损已经获取了较多的权利金,当标的拐头改变了原来的方向,或者标的摆脱震荡区间,这时候虽然距离从盈利到亏损还有较远的距离,但可能是新的趋势的开始,应当考虑止盈。

如图3中标识1处的跌破支撑,突破平台,可以做为卖出跨式的止盈参考,标识2中的突破均线压力,可以作为虚值卖出认购的止盈参考。

5. 先收后押来止盈。有人喜欢做买方来博取高倍数,有人喜欢用卖方来赚取稳健收益,其实可以两者结合,在波动率高,期权价格贵的时候选择方向性卖方或卖出跨式先赚取稳健的收益,再用收益的一部分在波动率低和标的方向较为确定时来做买方。还可以先卖出一个期权,比如从500元/张卖到50元/张平仓,如果觉得标的可能反转走势,或者标的在横盘震荡可能选择方向,加上波动率较低,距离到期时间比较短,可以买入开仓这张期权,如果归零,就相当于之前500元/张卖出的期权在100元/张止盈,回撤不大,如果50元/张的期权有较大涨幅,比如涨到100元或200元/张,那对这个月买房收益来说,是个锦上添花的好事情。

卖期权的移仓操作,如果是顺着趋势这个方向,首先要坚信这个趋势还在持续,在卖出的虚值期权、平值期权、实值期权短期内已经收取较多的权利金的情况下,继续持有,较长时间因为下跌的速度变慢,收益金额也不高,则考虑向新的、和原来卖出期权价格差不多的期权合约移仓,如果趋势还在继续,则可以享受新的合约价格快速下降的收益。比如4000元保证金卖出一张500元权利金的期权,当它的价格跌到100元/张时,平仓再卖出下一张500元的期权,等跌到100元/张时,继续卖出下一张500元的期权,如此往复,在趋势性行情里,卖期权一个月的收益可以突破20%。

但是,期权的移仓也要注意顺势追打遭遇反转,行情反转时会快速吞噬之前的利润,这就要做好分批移仓,控制仓位,以及及时控制好回撤,做好止盈止损。

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

查看更多>

期权是什么?期权怎么买怎么卖?

期权是什么?期权怎么买怎么卖?

期权是什么如下所示:1、期权是一种权利。期权合约至少涉及买家和出售人两方。持有人享有权利但不承担相应的义务。2、期权的标的物。期权的标的物是指选择购买或出售的资产。它包括股票...

期权可以设置止盈单吗?

期权可以设置止盈单吗?

期权交易中无法设置明确的止盈单。与股票交易不同,期权交易是一种衍生品交易,其交易特点决定了无法像股票交易那样设置明确的止盈单。在股票交易中,投资者可以设置止盈单来自动卖出股票,以锁定利...

期权怎么卖的?

期权是一种金融衍生品,它给予持有者在未来某个时间点以特定价格买入或卖出某种商品的权利,而不是义务。期权可以用来对冲风险、投机或作为套利工具。与期货合约不同,期权合约赋予持有者选择是否执...

请问期权可以隔天卖嘛?

您好,期权可以隔天卖,期权是T+0交易规则,当天卖,或隔天买都可以,这个取决于您自己,详情如下,期权交易时间和交易规则有不了解的,您可以加微信免费咨询邵经理,轻松解决您的问题:1,期权交易遵循T...

【期权】原油:卖权止盈20250217

01 行情回顾 本周来看原油市场受地缘政治缓和与库存压力的影响,内盘原油经历了轻微的回调。尤其是星期四(2/13日)原油主力SC2503合约夜盘以617.8元/桶开盘后迅速下跌,跌幅超过4%。随即在星期五(2/14日)小幅回升,主力合约收于595.7元/桶。 02 期权表现 从期权角度进一步分析当前市场情绪,在SC2503合约正式到期后,当前原油期权总持仓量略低。截至2/14日星期五收盘数据来看,看涨期权端持仓总量略高于看跌期权端持仓总量。看涨期权持仓总量约为1万手,看跌期权持仓总量约为8000手左...

【观点】光大期货:豆粕资金谨慎,多单止盈卖看涨期权

周二,CBOT大豆从16个月高点回落,因担心需求。美元走强也打压市场。之前周度出口检验报告显示,美豆出口检验量96.5万吨,符合市场预期。巴西大豆升贴水回落,近月合约性价比高于美豆,打压美豆价格。国内方面,豆粕滞涨。宏观情绪偏低迷,大宗商品普跌。蛋白粕在连日上涨后,资金偏谨慎,获利平仓比例增加。市场成交低迷,观望情绪浓厚。策略上,多单止盈思路,卖看涨期权。 好消息,您已获得期货T+0交易资格,马上开通>>...

问一问

问一问

+微信

+微信

分享该文章

分享该文章