您好,恒生科技 + 纳指 ETF 适合小比例加入退休组合,用来提升收益弹性,但不能作为核心配置。退休组合核心诉求是资金安全、稳健增值与现金流稳定,而这两类均为高波动股票型 ETF,只能作为 “增强项”,具体适配逻辑和实操建议如下:

适配的核心逻辑

能补组合成长短板:退休组合常以短债、同业存单、红利 ETF 等稳健资产为主,长期收益可能难跑赢通胀。纳指 ETF 背后是苹果、英伟达等全球科技巨头,过去 10 年平均年化收益约 15%,盈利稳定且抗风险强;恒生科技 ETF 聚焦腾讯、阿里等中国科技龙头,当前估值处于历史低位,且成分股 2024 年净利润同比增长 45.8%,后续若迎来行业回暖,反弹弹性大。二者能为退休组合注入成长动力,对冲长期通胀风险。

可分散市场风险:两者分别对应美股、港股市场,与 A 股及债券类资产相关性低。比如美股科技行情走强时,港股科技可能处于调整期,反之亦然,小比例配置能实现全球科技资产的分散布局,避免单一市场波动对退休组合的过度冲击。同时纳指 ETF 可间接持有美元资产,还能对冲人民币汇率波动带来的风险。

需警惕的风险点

波动过高冲击本金:恒生科技 ETF 年化波动率达 35%,历史最大回撤曾达 60%,受国内政策、港股流动性等影响大;纳指 ETF 虽相对稳健,但 2022 年也曾回撤超 30%,且美联储政策调整、美股科技监管加码等都可能引发波动。退休人群对资金稳定性需求高,这类大幅波动可能导致急需用钱时被迫在低点赎回,造成本金亏损。

额外风险隐患:纳指 ETF 存在汇率风险,人民币升值时,兑换后的收益会被侵蚀;恒生科技 ETF 则受地缘博弈影响明显,中美关系的波动会直接冲击其估值,这些额外风险都可能打乱退休组合的稳定规划。

实操配置建议

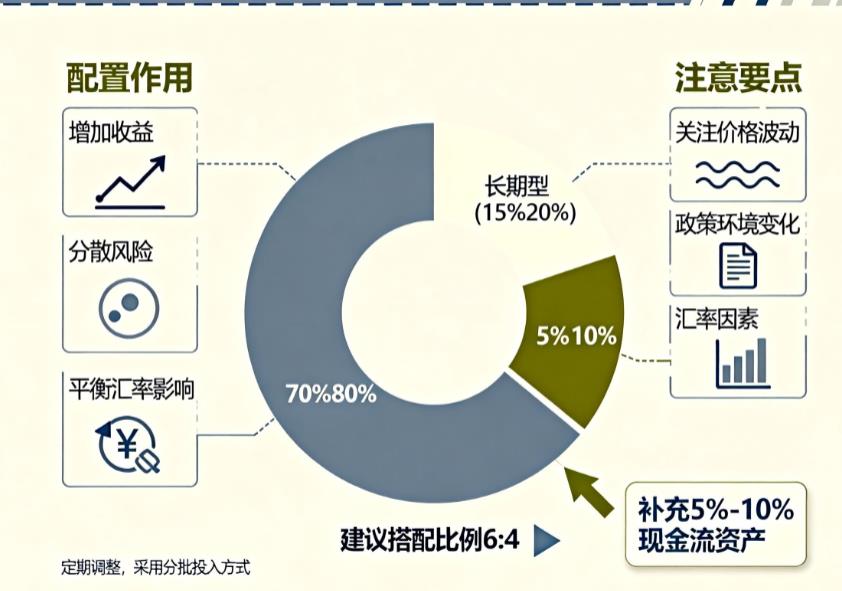

严控配置比例:建议两类 ETF 合计占退休组合的比例不超过 10%-20%。其中保守型配置(如年龄超 65 岁)可压缩至 5%-10%,优先侧重纳指 ETF;风险承受力稍高、距离退休还有 5 年以上的人群,可提至 15%-20%,可按 6:4 比例搭配纳指 ETF 与恒生科技 ETF,兼顾稳健成长与弹性反弹机会。

搭配稳健资产平衡风险:核心仓位仍需放在短债基金、同业存单指数基金等低波动资产上,占比保持 70%-80%;再搭配 5%-10% 的沪深 300 红利 ETF 等股息资产补充现金流,以此对冲两类科技 ETF 的波动风险。

定期再平衡 + 简化操作:每季度或半年做一次再平衡,比如纳指 ETF 因行情大涨导致占比超组合 12%,就卖出超额部分调回目标比例;操作上以长期定投为主,避免频繁交易,恒生科技 ETF 可关注国内平台经济政策动向,纳指 ETF 紧盯美联储利率调整,仅在标的回调超 10% 时少量追加加仓,不盲目追高。

希望以上回答可以帮助到您。如果您想获得专业的投顾服务或者想要学习基金理财,可以右上角点击【+微信】或者【咨询TA】,我给您提供一对一深入解答,助力您实现财富的保值增值。

发布于2025-11-19 16:34

分享

分享

注册

注册 1分钟入驻>

1分钟入驻>

+微信

+微信

秒答

秒答

17310058203

17310058203

搜索更多类似问题 >

搜索更多类似问题 >

电话咨询

电话咨询