优先股发行初级解读

发布时间:2014-3-24 11:12阅读:1753

1.优先股的发行最利好银行:优先股可以补充一级资本,能降低股权融资的压力,近期招行、平安的再融资价格基本在1xPB,融资成本相当于ROE水平(约20%),而优先股成本仅6%-7%(考虑到税收问题,税前成本在8-9%)。

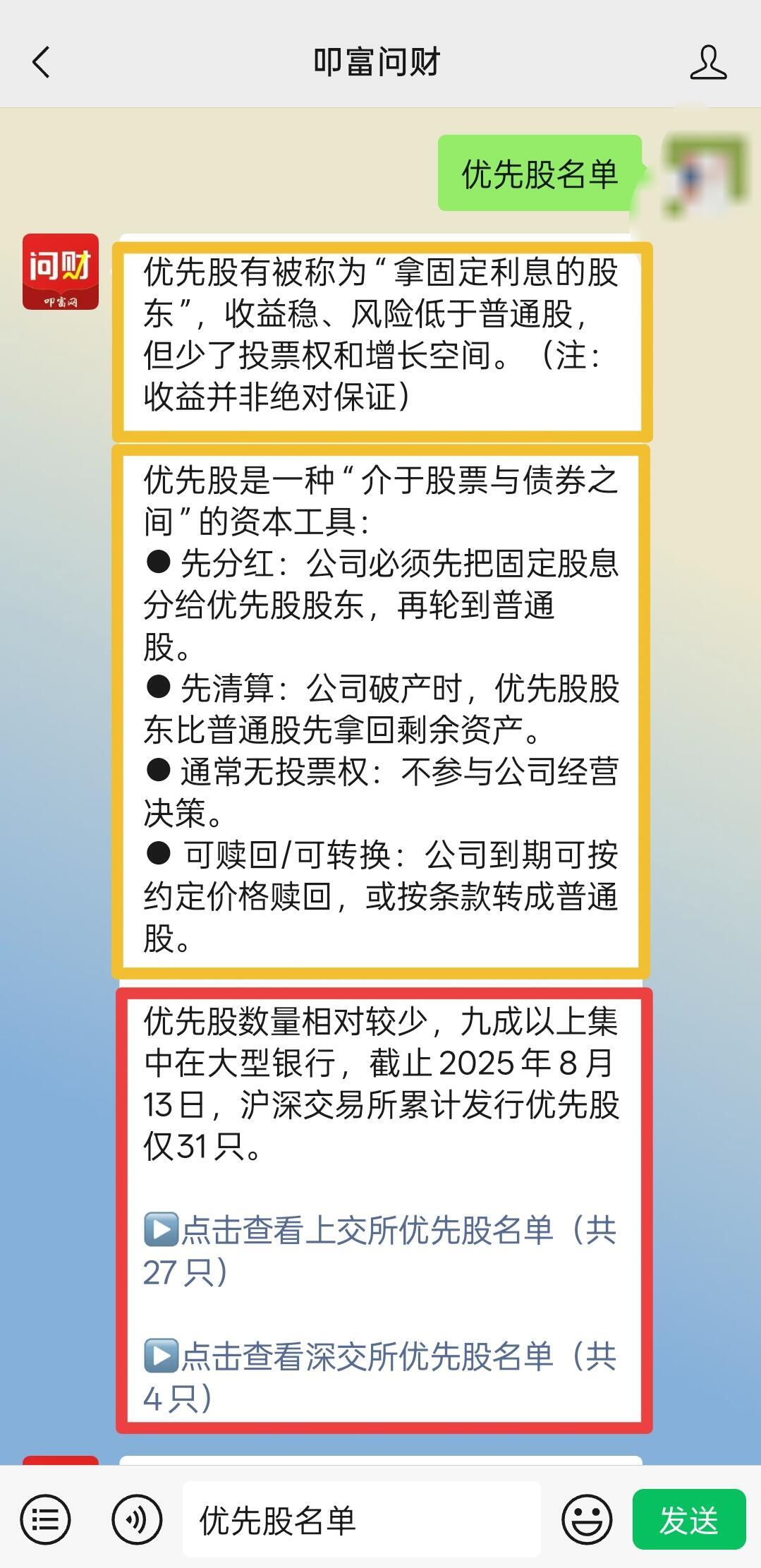

证监会在上证50指数成分股中试点,即样本为核心蓝筹的50只股票。上证50指数成分股名录显示,工商银行、农业银行、交通银行、浦发银行、民生银行、兴业银行、招商银行、光大银行8家银行股均在列。

2.保险、券商等业务与净资本挂钩的行业,也能受益于股权性资本工具的丰富;

保险还可受益于可投资品种丰富,6-7%银行永续优先股收益率,相比5-6%收益率、5年期左右的次级债更匹配其负债。

3.利好低PB、高ROE,且有融资需求的行业,如电力、建筑装饰、地产等。

4.优先股对市场影响也是正面的。优先股发行会明显降低银行等大市值行业再融资对二级市场的冲击。

温馨提示:投资有风险,选择需谨慎。

-

最新整理:2026全年A股休市日历出炉!

2025-12-29 14:22

2025-12-29 14:22

-

2026年元旦假期国债逆回购理财怎么做?(附3天假期躺赚11天利息攻略)

2025-12-29 14:22

2025-12-29 14:22

-

2026年A股投资参考:16家券商共识下的机会与布局

2025-12-29 14:22

2025-12-29 14:22

问一问

问一问

+微信

+微信

分享该文章

分享该文章