豆油期货价格运用及套期保值案例

发布时间:2025-7-25 17:14阅读:308

编辑:房俊

期货公司正式员工,可在期货业协会官网上查询

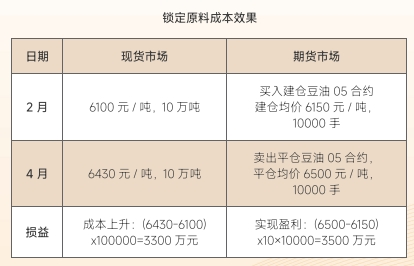

场景一:锁定短期原材料成本

某油脂企业在3月考虑到国内当前市场豆油库存偏小,进口成本逐步抬高,因此计划利用期货管理价格风险。

案例评价:综合损益为盈利 200 万元。

该企业通过期货买入保值,规避了豆油原材料价格上涨的风险,期货端盈利覆盖了现货端成本的上升。

场景二:短期库存保值

某油脂销售企业在6月份收到采购的10万吨豆油现货,担心价格下跌导致库存贬值,因此计划利用期货进行库存保值。

案例评价:综合损益为盈利 100万元

该企业通过期货卖出保值,规避了豆油库存贬值的风险,期货端盈利覆盖现货价格的下跌。

场景三:压榨套利

某油脂企业根据期货市场行情,经测算压榨收益238元/吨左右而正常情况下,这一压榨收益应为150元/吨左右,所以投资者可以通过买大豆、卖豆粕、卖豆油的方式进行压榨套利。

案例评价:当压榨收益如预期出现缩小时,不论后期市场涨跌与否,该企业均可获取稳定利润。

场景四:反压榨套利

某油脂企业根据期货市场行情,经测算压收益 40元/吨左右而正常情况下,这一压榨收益应为150元/吨左右,所以投资者可以通过卖大豆、买豆粕、买豆油的方式进行压榨套利。

案例评价:当压榨收益如预期出现扩大时,不论后期市场涨跌与否,该企业均可获取稳定利润。

温馨提示:投资有风险,选择需谨慎。

期货价格由什么决定?怎么计算期货价格?

期货价格由什么决定?怎么计算期货价格?

期货价格是什么?期货价格怎么算?

期货价格是什么?期货价格怎么算?

问一问

问一问

+微信

+微信

分享该文章

分享该文章