怎么在银行贷款?

发布时间:2025-4-8 15:34阅读:522

在银行贷款需满足条件、按流程操作,并注意费用与风险。在决定借款前,务必了解清楚相关的利率、费用、还款方式等细节,并确保自己有能力按时还款,以避免陷入不必要的债务困境。

一、贷款类型选择

根据用途选择合适的贷款类型:

消费贷款:用于装修、购车、教育等,额度较低(一般≤50万),期限1-5年。

经营贷款:针对小微企业主,需提供营业执照及经营流水,额度较高(最高可达千万),期限1-10年。

住房按揭贷款:用于购房,期限最长30年,利率较低(首套年化约3.5%-4.5%)。

二、申请条件

1.基础条件:

年满18-65周岁,具有完全民事行为能力。

信用记录良好,无严重逾期或“连三累六”(连续3次或累计6次逾期)。

收入要求:

月收入需覆盖月还款额的2倍以上,需提供工资流水、社保/公积金缴纳证明等。

2.其他条件:

贷款用途合法合规(如装修需提供装修合同)。

部分贷款需提供抵押物(如房产)或担保人。

三、申请流程

1.材料准备:

基础材料:身份证、户口本、婚姻证明、收入证明。

专项材料:

消费贷:装修合同、购车发票等。

经营贷:营业执照、经营流水、财务报表。

房贷:购房合同、首付款证明。

2.选择银行:

比较利率、额度、期限及还款方式(如等额本息、等额本金)。

优先选择代发工资银行或房贷银行,通过率更高。

3.提交申请:

线上:银行APP/官网填写信息并上传材料。

线下:银行网点提交材料并填写申请表。

4.审批与签约:

银行审核材料真实性及还款能力,审批时间约1-7个工作日。

审批通过后,签订贷款合同并办理抵押登记(如需)。

5.放款:

消费贷、经营贷通常放款至指定账户。

房贷放款至开发商或卖方账户。

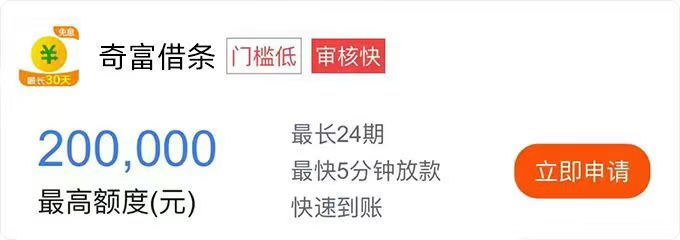

点击下方图片进行查看

四、费用明细

利息:

利率根据贷款类型及客户资质而定,年化利率范围:

消费贷:3.65%-18%

经营贷:3.5%-8%

房贷:首套3.5%-4.5%,二套4.8%-5.5%

手续费:

部分银行收取贷款金额的1%-3%作为手续费。

抵押费:

如需抵押房产,需支付抵押登记费(约80-500元)。

评估费:

抵押贷款需评估房产价值,费用约0.1%-0.3%(如房产价值300万,评估费约3000-9000元)。

五、注意事项

量力而行:

贷款金额不超过月收入的50%,避免过度负债。

警惕“低息陷阱”:

宣称“日息0.03%”的贷款,实际年化利率可能高达21.9%(0.03%×365≈10.95%,按复利计算)。

保护征信:

避免频繁申请贷款或信用卡,每申请1次,征信查询记录+1。

按时还款:

逾期还款将影响征信,严重者可能被起诉。

六、示例:申请20万消费贷

条件:月收入1万元,信用良好,需提供装修合同。

流程:

准备身份证、工资流水、装修合同。

在银行APP提交申请,选择“装修贷款”。

银行审批通过后,签订合同并放款至指定账户。

费用:

年化利率5%,期限3年,月供约5971元,总利息约1.5万元。

总结:贷款需结合自身需求与资质,选择正规银行及合适产品,避免高息陷阱,合理规划还款。

温馨提示:投资有风险,选择需谨慎。

-

国债逆回购保姆级教程:手把手教你操作步骤+计息规则+获取低手续费

2026-02-08 11:25

2026-02-08 11:25

-

首批商业REITs正式申报!发售在即,如何操作REITs打新?

2026-02-08 11:25

2026-02-08 11:25

-

网格交易+定投:智能策略让年化收益最高提升20%(附实测案例)

2026-02-08 11:25

2026-02-08 11:25

问一问

问一问

+微信

+微信

分享该文章

分享该文章