信贷数据中的“弱”与“不弱”

发布时间:2021-8-12 09:30阅读:247

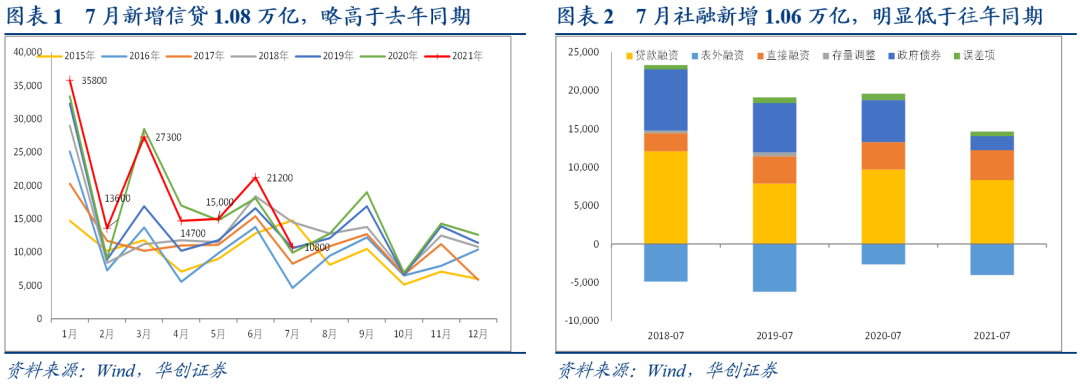

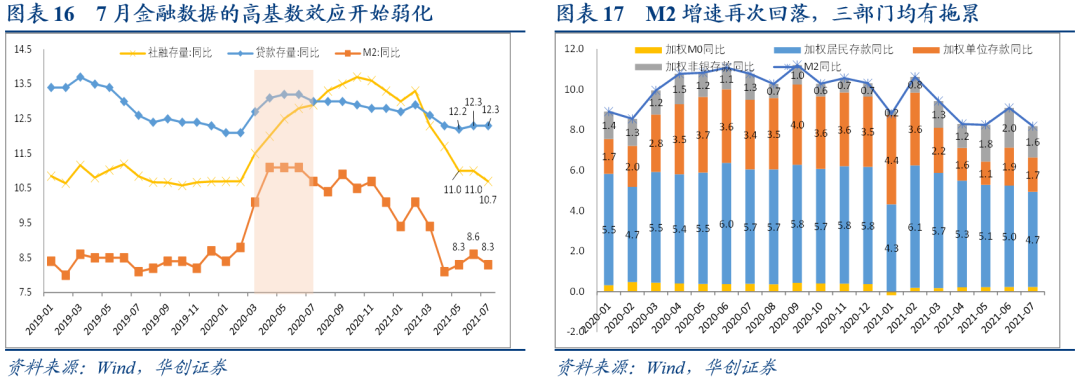

央行8月11号公布2021年7月金融数据,新增人民币贷款1.08万亿,同比多增873亿,信贷余额增速维持在12.3%;新增社会融资规模1.06万亿,同比少增6328亿,社融存量增速回落0.3个百分点至10.7%;M2同比增速从6月的8.6%回升0.3个百分点至8.3%。

1、信贷需求边际全面走弱,但对后续信贷数据不悲观

第一,居民部门短期贷款今年波动较大,中长期信贷仍承受房地产调控的压力。

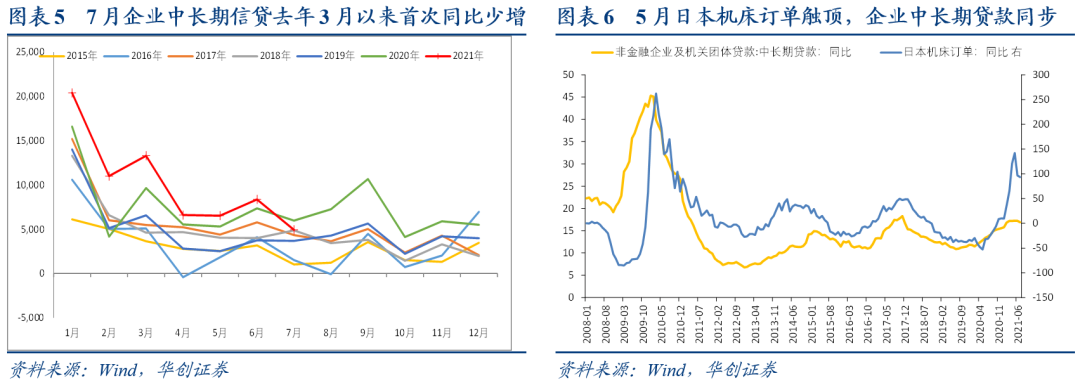

第二,更加关注企业中长期贷款融资走势,7月出现自去年3月份以来,首次同比少增的状态。

第三,7月票据数据的变化,主要是从表外转向表内,整体承兑规模并未新增。

第四,融资需求边际弱化的态势已经显露,后期的变量主要有三个:临时性因素的消退、对冲政策影响、信贷期限结构的变化。

2、企业信用债融资有所改善,地方债是社融增速的最大不确定性

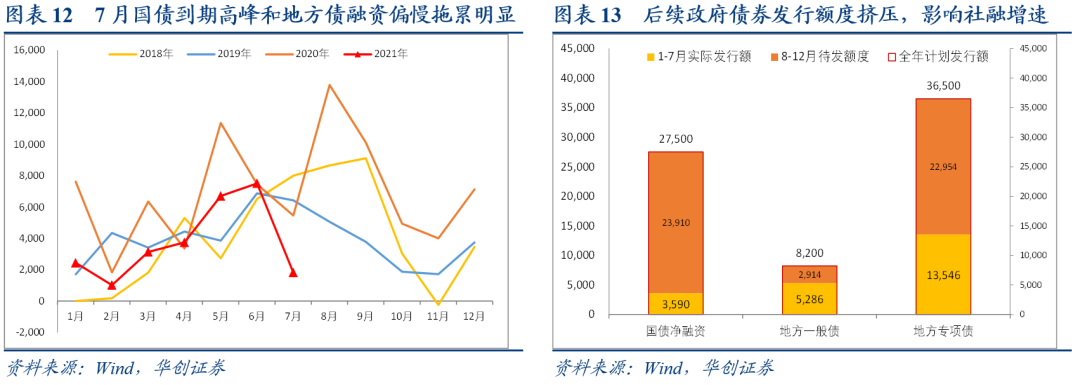

第一,7月国债规模缩减1818亿,可见国债受到期高峰拖累明显。

第二,往后看,年内国债净增额度在2.4万亿,新增专项债待发2.3万亿,新增一般债待发3千亿。

第三,国债的净融资压力也不容忽视,更加关注放量的期限是短期的贴现,还是中长期债项。

3、M2和M1增速同步下行,但原因不同

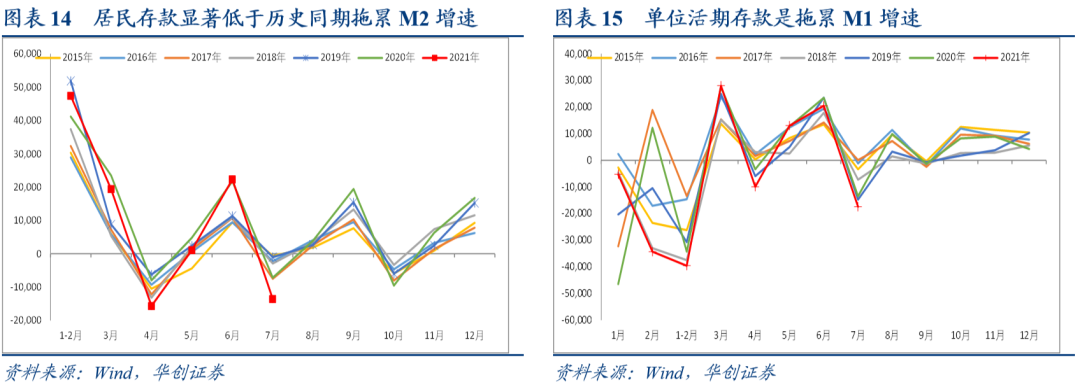

M2和M1的结构变化不同,M2增速的下行并非源于M1,即M2增速下行主要拖累是居民存款增速的下行,企业部门存款拖累不大,而M1增速下行,主要源自单位活期存款增速下行。故也可推之,7月单月存款的表现是企业部门活期转定期,总量增速维持,居民存款增速弱。

后续增速,社融增速仍有高基数的扰动,但有政府债券的支撑,可能因节奏后置带动社融增速“翘尾”;信贷增速高基数度过,但基数下行不明显,增速仍有下行风险,但或趋于平稳;M2增速基数波动下行,或趋于震荡。

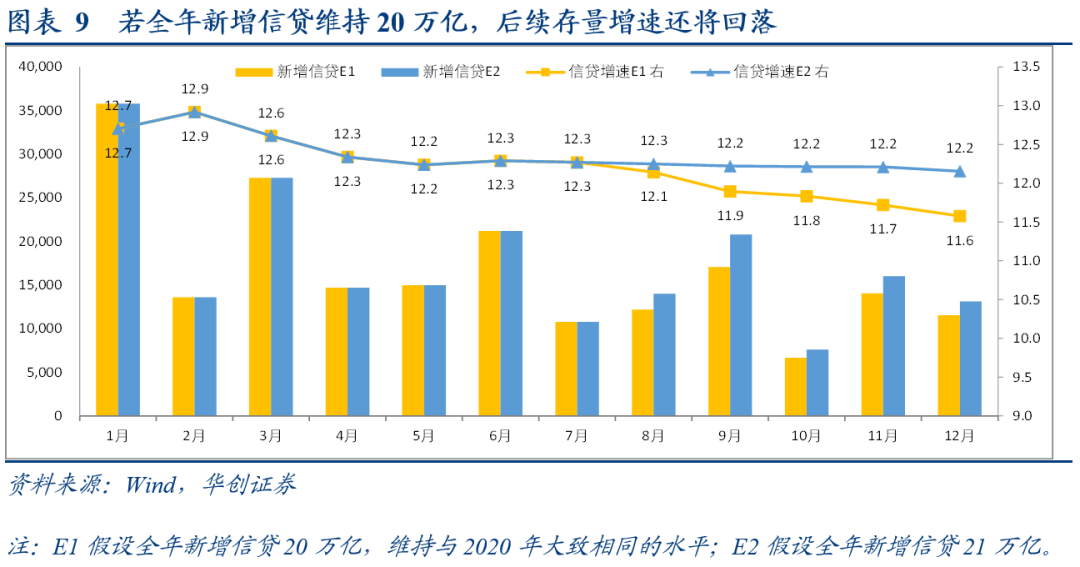

对于信贷增速而言,若以持平去年20亿新增规模来论,年内信贷存量增速仍将面临下行,若全年增量能达到21万亿,则整体增速会维持稳定,料将处于两者之间,即整体对于年内走势并不太悲观,需求边际偏弱,新增信贷规模大概率也不会出现断崖式下行。

风险提示:流动性超预期收紧

正文

央行8月11号公布2021年7月金融数据,新增人民币贷款1.08万亿,同比多增873亿,信贷余额增速维持在12.3%;新增社会融资规模1.06万亿,同比少增6328亿,社融存量增速回落0.3个百分点至10.7%;M2同比增速从6月的8.6%回升0.3个百分点至8.3%。融资需求边际走弱更加明显,叠加季节性因素和临时扰动的冲击,新增信贷结构明显短期化,政府部门发债节奏慢与到期高峰叠加,明显拖累新增社融。

一、信贷需求边际全面走弱,但对后续信贷数据不悲观

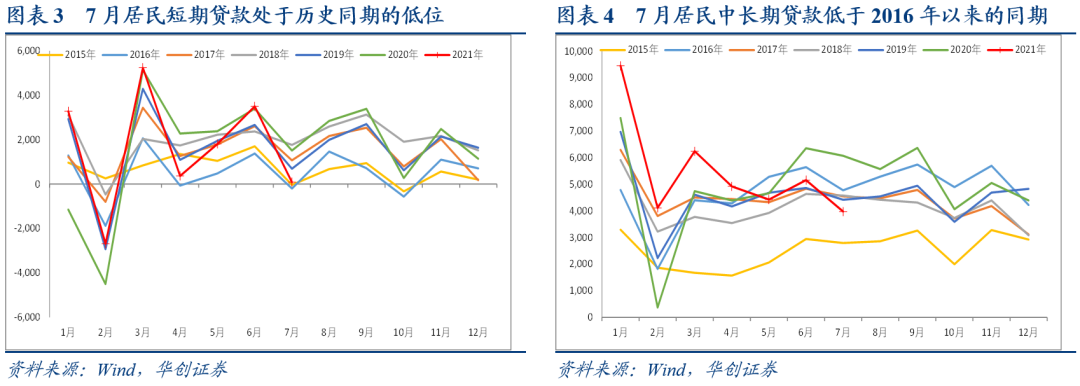

(一)居民和企业信贷表现均转弱,更关注企业中长期融资走向

居民部门短期贷款今年波动较大,中长期信贷仍在承受房地产调控的压力。7月居民短期贷款新增85亿,同比少增1425亿,基本持平2015/2016年同期水平,显著低于去年同期。7月居民短贷的走弱反映消费需求的边际弱化,或受到“618”之后的回落效应,天气灾害,以及疫情反弹的影响,是季节性和临时因素叠加带来的结果。值得注意的是,今年以来居民短期贷款的波动明显加大,如4月份环比同样大幅下行,但后期又回到去年同期水平上,显示季初月份的明显走弱,7月份或与此类似;7月居民中长期贷款新增3974亿,同比少增2093亿,低于2016年以来的同期水平,显示房地产调控政策对居民购房融资需求的抑制。后续购房融资需求承压的状态或持续,但临时因素消退后,居民短期贷款的弱势或有所改善。

更加关注企业中长期贷款融资走势,7月出现自去年3月份以来,首次同比少增的状态。7月企业中长期贷款新增4937亿,同比少增1031亿。去年3月以来企业中长期贷款增速进入上行周期,当月数据维持同比多增,前期反映宽松政策,去年下半年以来反映制造业投资需求的复苏;从同步指标,日本机床订单的同比增速来看,其与国内企业中长期贷款同比增速,在5月份同步触顶,6月和7月增速小幅回落,反映前期制造业投资需求改善的情况或有所弱化。但7月单月数据同样可能受到限产和疫情因素的影响,故后续企业中长期贷款增速是否进入下行区间,仍待观察,关乎经济增长的动能。

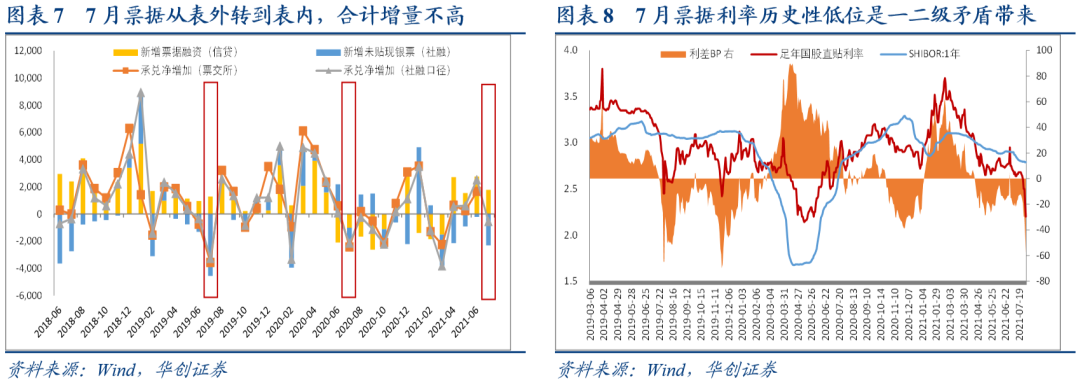

(二)如何理解7月票据利率大幅下行,但票据数据并不强?

前期市场对7月信贷需求的预期普遍偏弱,原因即市场观察到7月票据利率快速下行至历史性低位,猜测银行机构增加票据配置补充信贷规模。但从实际数据来看,表外社融科目的未贴现银票单月缩减2316亿,同比多减1186亿;表内的票据融资单月新增1771亿,同比多增2792亿;两者相加,7月单月票据承兑规模缩减545亿,增量仍然为负值。所以,7月票据数据的变化,主要是从表外转向表内,整体承兑规模并未新增;这也是7月票据利率大幅下行的原因,即转贴市场收票需求旺盛,直贴规模增加,但受到一级供给的限制,实体经济融资需求弱,承兑规模偏少。后续来看,7月“降准”已经落地,政策对于信贷投放的诉求较强,后续票据仍是活跃变量,关注供给增加后,融资需求能否有所改善。

(三)政策托底明确,对后续信贷走势不太悲观

融资需求边际弱化的态势已经显露,后期的变量主要有三个:其一,临时性因素的消退。7月季节性信贷投放小月对居民消费贷款等影响明显,弱月度过后可能改善;限产和天气因素在7月体现明显,减碳“纠偏”,以及天气异常度过后,临时性影响可能消退,仍关注国内疫情反弹情况;其二,对冲政策影响。货币政策边际宽松态势明确,政策对信贷投放诉求强,“降准”、区域协调再贷款等一系列政策已经落地。并且,政治局会议对于年末和明年初的预算内投资和投资实物工作量有明确要求,随着地方债发行的改善,配套融资需求有一定改善的动力;其三,信贷期限结构的化。宽松政策下,短期融资增量“冲信贷”或将有所体现,部分支撑新增信贷,但居民中长期贷款受抑制,企业中长期贷款增速有拐点迹象,关注是否再次出现信贷期限结构的“短期化”。对于信贷增速而言,若以持平去年20亿新增规模来论,年内信贷存量增速仍将面临下行,若全年增量能达到21万亿,则整体增速会维持稳定,料将处于两者之间,即整体对于年内走势并不太悲观,需求边际偏弱,新增信贷规模大概率也不会出现断崖式下行。

二、企业信用债融资有所改善,地方债是社融增速的最大不确定性

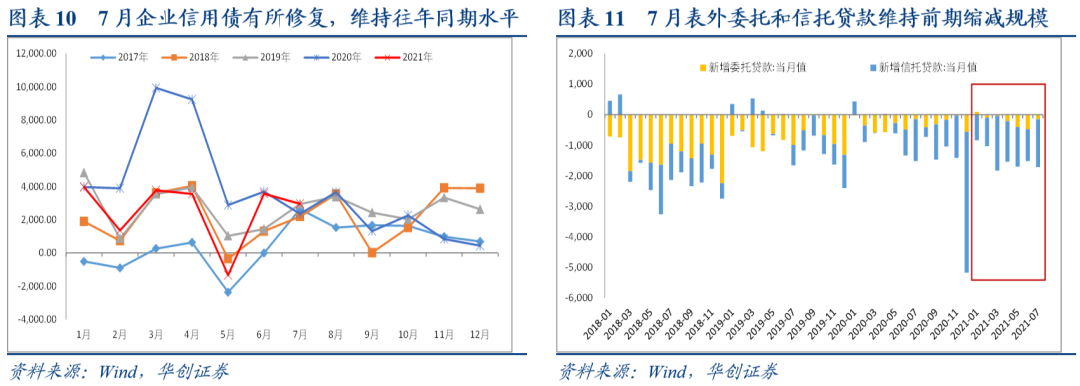

(一)企业债券融资并未继续恶化,表外融资维持缩减

7月企业信用债单月新增2959亿,同比多增601亿,基本持平于去年同期;7月委托贷款缩减151亿,信托贷款缩减1571亿,基本维持前期缩减规模。流动性宽松驱动债券开启阶段性行情,企业信用债融资环境并未进一步恶化,维持往年同期水平。政策对于房地产融资环境的收紧仍在持续,表外融资渠道仍在收缩。

(二)7月政府债券发行受国债到拖累,后续发行压力仍大

7月政府债券规模新增1820亿,显著低于往年5000亿以上的水平。其中,7月国债规模缩减1818亿,地方债规模增加3637亿,可见国债受到期高峰拖累明显,地方债发行节奏依然偏慢;往后看,年内国债净增额度在2.4万亿,新增专项债待发2.3万亿,新增一般债待发3千亿,政治局会议关注发行进度,诉求实物工作量,年内发完成为大概率事件;但地方债发行节奏仍然偏慢,未形成市场一致预期的节奏,也是扰动后期社融增速的重要变量;此外,国债的净融资压力也不容忽视,更加关注放量的期限是短期的贴现,还是中长期债项。

三、M2和M1增速同步下行,但原因不同

7月M2增速回落0.3个百分点至8.3%,M1增速回落0.6个百分点至4.9%,两者均再次回落。但M2和M1的结构变化不同,M2增速的下行并非源于M1,即M2增速下行主要拖累是居民存款增速的下行,企业部门存款拖累不大,而M1增速下行,主要源自单位活期存款增速下行。故也可推之,7月单月存款的表现是企业部门活期转定期,总量增速维持,居民存款增速弱。

就后续金融数据的增速而言,社融增速仍有高基数的扰动,但有政府债券的支撑,可能因节奏后置带动社融增速“翘尾”;信贷增速高基数度过,但基数下行不明显,增速仍有下行风险,但或趋于平稳;M2增速基数波动下行,或趋于震荡。

具体内容详见华创证券研究所8月12日发布的报告《信贷数据中的“弱”与“不弱”——7月金融数据解读》

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

温馨提示:投资有风险,选择需谨慎。

什么是股票中弱转强?

什么是股票中弱转强?

我刚开始炒期货,问个弱弱的问,期货中卖量是多单还是空单?

我刚开始炒期货,问个弱弱的问,期货中卖量是多单还是空单?

-

最新整理:2026全年A股休市日历出炉!

2026-01-12 13:33

2026-01-12 13:33

-

2026年"国补"继续,核心变化有哪些?哪些板块&指数机会更大?

2026-01-12 13:33

2026-01-12 13:33

-

2026A股16阳后,春季行情如何合理布局?

2026-01-12 13:33

2026-01-12 13:33

问一问

问一问

+微信

+微信

分享该文章

分享该文章