对当下投资体系及潜在改进的一点思考

发布时间:2021-6-3 09:43阅读:191

青侨过去和当下的投资体系核心是投价值增长和估值修复,在我们的研究和认知形成明确优势之前,选择风险已经充分暴露的逆向标的,可以在估值补偿的保护下,去赚常识、耐心和基础研究能力对应的超额收益。实践也证明了这一策略的可行性,它是我们特定能力阶段的合理选择。对于短期动量型机会而非价值型机会的把握,并非我们的擅长所在,因此这类机会也并未参与。

未来可能会增加对内生价值高速累积型标的的投资:不是去给已经万众瞩目的“当下的时代徽章”添油加火,而是去给市场仍有迟疑的“未来的时代徽章”添砖加瓦,去参与和见证未来的时代徽章逐渐铸造的过程……

--------------------------

基金的涨幅表现在4月落后全指医药指数之后,5月再度落后,这对我们是一次不小的挑战,青侨阳光基金在2019年初也遇过类似情形,在多个月份跑输之后才开始进入持续跑赢的阶段。按我们的理解,相关标的的基本面并未发生大的变化,主要是阶段性的市场风格演绎所致,因此对相关标的仍维持之前的判断。

虽然股价涨跌并未改变我们对相关标的的价值判断,但市场的演绎也暴露了当下投资体系的一些不足和挑战。

我们的思路,是靠专业研究来驱动、凭价值判断做决策:首先会根据研究来判断投资的方向,然后根据相关标的的估值决定方向内的标的权重,逻辑不动摇时会越跌越买、越涨越卖,对于有3年翻倍预期的标的会考虑重仓的可能。这一策略在2020年表现出很好的有效性,但过去2个月,这一策略似乎有所失效,成为明显的拖累。表面上看这是个“风格顺逆”的问题,现在市场处于我们的逆风期;但跳出顺逆去看,也暴露了原来价值策略的一些体系性问题。

如果对自我进化没有太大的诉求,坚持原来判断就可以,时间拉长顺逆相抵后,相信还是会有明确的超额收益;但要想持续进化,那现在就是宝贵的窗口期。“不愤不启、不悱不发”,人是有精神惰性的,困顿和挑战更有利于激发思考和改变。为此,我们重新梳理了对投资体系的一些思考和理解:

投资体系或者说投资策略有很多,最常见的是“动量投资”和“价值投资”,一个是投人气旺涨势猛的,一个是投定价不足估值低的。这是两类被大量实践反复验证的优势策略,ALPHACHITECT有一个美股50年回测,动量策略和价值策略都表现出显著的超额收益。这是可以理解的,两个策略的背后都有价格规律做支撑:短期看,价格直接取决于供求关系的变化,涨势猛能吸引更多人气进而推动进一步上涨;但长期看,价格还是会围绕价值波动,估值低的标的迟早会有价值修复。

但这两个策略都有自己的问题:对价值策略而言,价值虽然是个稳固的可被有效研究的变量,但毕竟只能通过影响供求才能影响价格,是个间接的变量,传导不畅时很容易引发背离,短期内完全可能发生“低估的变得更低估、高估的变得更高估”的问题。对动量策略而言,买卖双方的供求变化虽然是价格的直接决定因素,但它是个不稳定变量,一个政策、一笔交易、一次意外,甚至可能毫无征兆地突然大涨大跌,有着“无法准确研究、也无法可靠预期”的问题。

是不是可以把两者融合一下,既利用了价值策略的高确定、又利用了动量策略的高效率?相信很多投资者都有类似“价值投机”的遐想。但按我们的理解,这条路从原则上说很难走通,因为两套体系的逻辑大量不兼容:比如动量策略,会要求投资人去倾听市场的声音,尊重市场的观点,在市场表现与自己预判冲突时要勇于否认自己;而价值策略恰恰相反,它会要求投资人坚持自己的判断,抵挡市场的干扰,在市场与自己冲突的时候要勇于否定市场。那问题就来了,有志于“价值投机”的投资人,在自己的观点与市场的表现剧烈冲突时,是勇于否定自己、还是勇于否定市场?同样的道理,价值策略偏好的深度研究,要求的是钝、是深、是心静;而动量策略偏好的敏感把握,要求的是广、是泛、是机敏,两则也不兼容。让慢钝的郭靖去做到黄蓉的机灵,就像左手画方、右手画圆一样,不是常人可以做到,显然我们也只是常人。

我们对自己做好深度研究和坚持价值导向有充足的信心,但不认为可以做得到敏锐和高效的决断。如何进一步提升当下的体系?

价值策略和动量策略,虽然有着巨大的逻辑差异,但本质都是投“价格”的运行规律:一个投短期供求失衡下价格趋势的延续;一个投长期平衡后价格向价值中枢的回归。而如果我们跳出“价格”的框框,逻辑上讲,还有第三种优势策略:投内生价值的高速累积,或者说投锻造过程中的未来时代徽章。

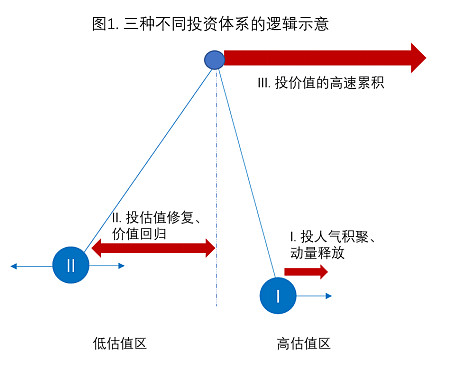

下图是以估值钟摆的方式,示意三种不同投资体系:

I. 第一种是动量策略,投人气积聚、动量释放的过程。这类投资不是太关心当下估值是高估还是低估,它更关心的现在是有没有足够的人气、未来能不能积聚更大的人气。投射在下图中,就是关心小球的摆动方向。人气决定供求,而供求是价格的直觉决定因素,只要买的多卖的少即使高估也还得涨,而卖的多买的少即使低估也还得跌,因此动量投资在短尺度上有很好的确定性;但人气和供求是个不稳定变量,因此从中长尺度上看,动量策略一直会有不确定性的问题。

II. 第二种是价值策略,投估值修复、价值增长的过程。这类投资没那么关心股价走势和人气冷热,它更关心的是价值能否继续增长、而价格是否足够匹配甚至大幅折让。投射到下图中,就是关心小球所处位置与中轴的关系。价值只能通过影响供求关系来间接影响股价,因此短期价值和价格并不具备必然因果关联;但毕竟内生价值是远比人气和供求更为稳固的变量,价值投资在中长尺度上是可以有良好可预期性的。

III. 第三种是投内生价值高速累积的过程。这类投资对人气冷点热点、对估值高点低点都不太关心,它更关心的是公司内生价值能否高速累积。投射到下图中,就是关心栓着小球的底部基点以多快地速度向右运动,只要基点向右的速度够快,那么小球暂时是向左还是向右、偏左还是偏右,就会显得微不足道。

走向第三类投资,很可能是解决我们当下价值策略里“左熬+右等”困境的理想方案:更快的内生价值累积速度,意味着左侧买入后的折价状态会随时间发展而迅速彰显,因此等待修复的时间可以大大缩减;同时因为有着强劲的内生成长,股价进入右侧后的溢价也可以更快地被消化,因此不会轻易卖出,也就不用被迫寻找和等待新的买入。

举个例子:一家内生价值每年15%累积的公司,要想达到中性预期下的“3年翻倍”的标准,就需要买入时估值上至少额外给了24%的折让,这需要很大的内外因冲击才行,在这种级别大冲击下重新凝聚人气可不是简单的事情;而一旦估值修复进入右侧,额外涨个50%-60%可能就是透支了3年的成长,很难被合理拿住;但如果公司价值每年25%累加,那买入时只要是合理估值就可以保证3年翻倍,就不需要经历人气退散后重新凝聚的“煎熬”,而且进入右侧多涨个50%-60%的也仍然有继续持股的合理性,也就不用频繁地面对“过度透支被迫卖出”后找不到合适标的而被迫等待的问题。

但这里也有个问题,我们用逻辑推演得出的结论,市场其实早已在演绎,而且已经是长期演绎的市场逻辑。这就带来一个很大的现实挑战:比如去港股投中国创新崛起是基金的第一大目标投资方向,但我们跟踪的几个高共识头部创新药械企业,已经比我们理解的合理公允估值高了整整一倍多,即使考虑高速价值累积,3年的预期回报率也不到10%,个别公司甚至跌入负值,对于基金而言,显然不是一句“做时间的朋友”就可以接受的。在过去2年的行情中,得到市场共识的优质成长标的积聚了相当强的人气,期待估值迅速消化和回归也不太现实,那是否我们只能选择降低买入标准或者接受漫长的等待?或者说,前文费劲说那那一堆,其实也没啥现实意义?

这还真未必。理论建设当然有它的意义,人都有被解释和被指引的需求,构建一套深度认可的体系,可以让我们在工作时方向更明确,在决策中思路更清晰,在面临挑战时应对更从容。

我们之前讨论过要投“时代徽章”类的企业,时代徽章分两种,一种是已经锻造成型的“时代徽章”。已经锻造成型的“时代徽章”,必然万众瞩目,极旺的人气作用之下拥有强劲的市场表现也很正常,当下市场过度透支的主要还是这列头部的共识标的。但是,还有一些还在锻造过程中的“未来的时代徽章”,还没吸引那么多的人气,估值相对合理,更容易出现新的投资机会。当然,世界是公平的,更有优质的公司,却有着更好的3年回报预期,说明市场对这些还没发生的价值增长并没有太强的信心,市场分歧隐含的预期差是有可能转化成潜在超额收益的,而这,也正好可以发挥我们在专业研究上所形成的优势和积淀。

所以,在这里我们也可以概况为“三层思维”作为总结:

1.第一层思维,是我们当下投双击为主的价值策略因为过于强调估值约束,经常会伴生“左熬+右等”的问题,这一问题随着认知的积淀和体系的进化开始变得凸显;而拓展投资内生价值高速累积,原则上说可以在不牺牲回报预期、不牺牲确定性的前提下,大大改善这一问题;

2. 第二层思维,是我们希望转向的投资体系,正好也是过去2年市场最为集中演绎的风格,一些高共识的内生高成长标的已经出现集体透支,如何转化是一大挑战;

3.第三层思维,是把目光由当下的共识标的转向未来的潜在标的,我们可以发现不少前景光明、预期不高,市场对这些公司的未来仍有不小的分歧,而分歧里的预期差蕴含着潜在的超额收益。不是去给已经万众瞩目的“当下的时代徽章”添油加火,而是去给市场仍有迟疑的“未来的时代徽章”添砖加瓦,去参与和见证未来的时代徽章逐渐铸造的过程

温馨提示:投资有风险,选择需谨慎。

-

最新整理:2026全年A股休市日历出炉!

2026-01-12 13:25

2026-01-12 13:25

-

2026年10+主流券商新客理财信息合集,一文速览~

2026-01-12 13:25

2026-01-12 13:25

-

2026年最新REITs基金名单合集,普通人怎么参与投资?

2026-01-12 13:25

2026-01-12 13:25

问一问

问一问

+微信

+微信

分享该文章

分享该文章