期权中性策略如何进行动态调整?

发布时间:2020-6-29 15:38阅读:651

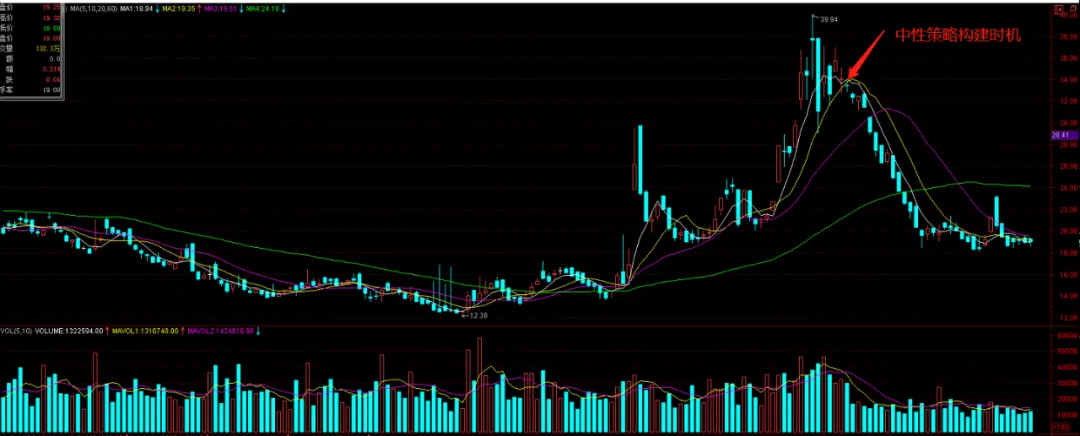

期权策略的多样性被期权交易者所熟知。但是,不同策略的适用环境和市场行情在不断发生变化,这个过程中也需要进行相应的动态调整。中性策略是很多机构和偏好做空波动率的投资者比较常用的一种策略。然而,对很多普通投资者来说,由于中性策略负Gamma的凹性导致应用起来有一定的难度,动态对冲或静态对冲都是比较专业的手法,普通投资者较难掌握。那么,有没有一种办法来规避这个弱势,利用工具本身的特点来解决呢?波动率和Delta是期权利润的主要来源,中性策略自然就规避了方向的利润,去吃波动率维度的Vega。那么,在构建中性头寸的时候,就要根据标的走势的观点和波动率的位置来选择时机。下图是中性策略的构建时机和对应标的的走势,波动率位置:3月25日。 50ETF的一小时周期图:

50ETF的一小时周期图: 合约选择:构建了一个双卖的中性策略(Delta接近于0,两边都是正Vega)

合约选择:构建了一个双卖的中性策略(Delta接近于0,两边都是正Vega) 建仓后3月末和4月份波动率很快进入单边下跌走势,这个过程两条腿同时吃到了正Vega。4月下旬波动率基本处在一个横向震荡的范围,此时平仓锁定双卖Vega的利润,年化收益约12%,在这个过程中要注意两条腿Delta值的变化,并进行部分调整以基本保持中性。

建仓后3月末和4月份波动率很快进入单边下跌走势,这个过程两条腿同时吃到了正Vega。4月下旬波动率基本处在一个横向震荡的范围,此时平仓锁定双卖Vega的利润,年化收益约12%,在这个过程中要注意两条腿Delta值的变化,并进行部分调整以基本保持中性。

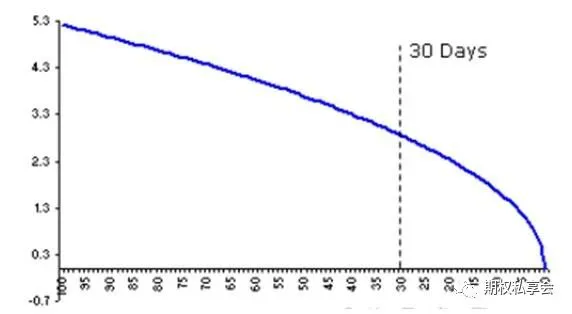

4月中旬以后到5月中旬这段时间,标的始终沿着一个斜率不断小幅震荡反弹,标的进入Theta加速衰减阶段,此时就要考虑如何吃到这个维度的利润了! 下图是Theta加速衰减阶段:

下图是Theta加速衰减阶段: 结合对行情的观点和合约到期时间,重新又构建成一个正Theta、负Delta的头寸,预期吃到Theta和Delta这两个维度的利润。

结合对行情的观点和合约到期时间,重新又构建成一个正Theta、负Delta的头寸,预期吃到Theta和Delta这两个维度的利润。 不同行权价合约的开仓时间不同,平均年化收益约25%。通过波动率日线图我们看到在图中标注时间进行卖出期权操作是最佳时机。

不同行权价合约的开仓时间不同,平均年化收益约25%。通过波动率日线图我们看到在图中标注时间进行卖出期权操作是最佳时机。

第一 从利润的厚度来说,在波动率的这个位置卖出期权的利润是最丰厚的。第二 从进场时机来说波动率的安全边际来说也是最高的。第三 在这些位置卖出期权后就可以安心地持仓吃到Vega和Theta。第四 关于合约的选择可以根据个人对标的后期的观点进行调整。 在期权的立体世界里,要根据工具和标的形成多维度、分时段、动态思维,不断的进行头寸调整,以期吃到你想得到的利润。

温馨提示:投资有风险,选择需谨慎。

4月中旬以后到5月中旬这段时间,标的始终沿着一个斜率不断小幅震荡反弹,标的进入Theta加速衰减阶段,此时就要考虑如何吃到这个维度的利润了!

第一 从利润的厚度来说,在波动率的这个位置卖出期权的利润是最丰厚的。第二 从进场时机来说波动率的安全边际来说也是最高的。第三 在这些位置卖出期权后就可以安心地持仓吃到Vega和Theta。第四 关于合约的选择可以根据个人对标的后期的观点进行调整。 在期权的立体世界里,要根据工具和标的形成多维度、分时段、动态思维,不断的进行头寸调整,以期吃到你想得到的利润。

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

查看更多>

期权delta中性策略怎么操作?

期权delta中性策略怎么操作?

你好,期权delta中性策略,就是买卖的标的合约的delta值等于0。一般情况下,就是通过买卖期货和期权来进行风险对冲,使得delta等于0,比如说买入一份期货标的的合约张,又怕价格下...

期权业务开通后如何进行交易费用的动态调整?

市场推广、客户服务拓展、业务合作、技术研发成本。现在手机开户安全、快捷、高效,我们佣金更便宜,不怕您对比。我们佣金也不怕您对比的

量化交易开户后,如何进行策略的动态风险调整?

量化交易开户后,进行策略的动态风险调整很重要。首先,要定期评估策略表现,查看收益与风险指标,像夏普比率等。若市场环境变化,比如出现重大政策调整或行业突发事件,就得及时调整策略参数。还可以设置止损...

期权策略的Greeks中性化调整频率规则?

高频交易:实时调整;低频策略:每日或每周调整,根据标的波动幅度和策略风险容忍度决定。

核心 - 卫星 - 现金组合比例:按风险承受能力动态调整策略

核心 - 卫星 - 现金组合的比例调整,本质是用 “核心资产打底控风险、卫星资产增收益、现金资产做缓冲”,根据风险承受能力的低、中、高三个等级,对应调整三者的权重分配,同时结合资金久期与市场周期优化,最终实现风险与收益的匹配。以下是分等级调整逻辑、实操要点及盈米启明星 6521 平台叩富定盈组合的落地方式。一、风险承受能力分级与比例核心逻辑核心资产的作用是 “压舱石”,优先选沪深 300、中证 500 等宽基增强基金或高等级债券基金,波动小、长期收益稳定;卫星资产是 “收益放大器”,选行...

权益及期权策略周报(金融期权):关注方向中性的长期策略

价差策略盈利窗口期偏短,长期双卖或领口更优。

问一问

问一问

+微信

+微信

分享该文章

分享该文章