低硫燃油上市策略

发布时间:2020-6-23 17:51阅读:515

摘要

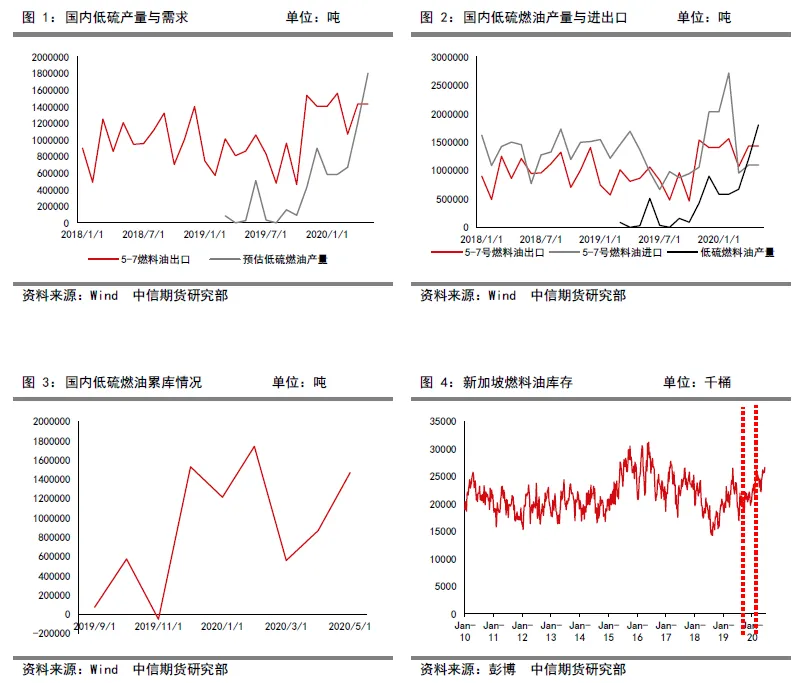

2020年市场预期我国低硫燃油市场呈现国产为主、混兑、进口为辅的“三位一体”供应来源,LU主要由国内低硫燃油供需定价,与380燃料油高进口依存度依靠新加坡定价不同。我国低硫燃油产能充足,1-5月份国内低硫燃油产量不断飙升,五月国产低硫燃油数量超过月度国内保税燃油需求,且国内仍有进口低硫燃油,新加坡低硫燃料油库存仍在高位,预计未来有望实现“内低外高”的格局,实现真正的低硫燃油定价权,进一步释放保税低硫燃油的需求潜力,从这个角度看LU应受低硫燃油供应充足预期持续压制,国内价格应持续低于新加坡。

但短期来看:

①仓储费较高或证实交割库容仍相对紧张,且LU与FU交割库一致,交割库容紧张局面有概率延续,一旦LU持仓大幅增加或对空头不利。

②新加坡VLSFO进口到国内的2101交割利润约为-70元/吨,不足以吸引空头交割,交割货源焦点或始终集中在国产低硫资源上。

③目前从交割资源来看,国产资源大概率能满足相关指标要求,进口以及混兑资源或较难满足密度、化工指标要求,增加空头隐含交割成本,我们现阶段国产+进口+混兑数量刚好能够满足现货需求,且有配额限制,国内炼厂低硫燃油月度产量继续上提概率有限,且国内保税区低硫燃油需求持续增长,市场或存在交割资源不足预期,直到配额增加,足够的价格吸引国内炼厂大量生产,国产低硫燃油产量满足了现阶段市场需求外还有过剩,届时低硫燃油“内低外高”的国内定价权有望实现。

策略:短期多LU2101;多LU2101-FU2101价差,多LU2101-SC2101价差长期空LU2101-VLSFO2011价差

风险因素:原油大幅下跌。

国产低硫产量不断飙升,新加坡低硫库存较高 2020年市场预期我国低硫燃油市场呈现国产为主、混兑、进口为辅的“三位一体”供应来源,我国低硫燃油产能充足,1-5月份国内低硫燃油产量不断飙升,五月国产低硫燃油数量刚超过月度国内保税燃油需求,且国内仍有进口低硫燃油,新加坡低硫燃料油库存仍在高位,预计未来有望实现内低外高的格局,实现真正的低硫燃油定价权,进一步释放保税低硫燃油的需求潜力,从这个角度看LU应受低硫燃油供应充足预期持续压制,国内价格应持续低于新加坡。 国内5-7号燃料油进口量、出口量不区分高低硫,出口量目前大部分为低硫船燃需求;进口量因存在低硫保税燃油进口、保税转内贸、高硫保税燃油进口三种来源,相对复杂,2月5-7号燃料油进口量大幅下降至均值水平,假设国内月度保税船燃需求为140万吨/月(2020年1-4月份月均出口量136万吨)短期不出现大幅增长(此假设2020年燃料油需求1680万吨),4月供应端国产87万吨(我们推算)+进口110万吨(5-7号燃料油进口量),进口量是高硫还是低硫对LU影响较大;但5月国产低硫产量预估为180万吨,根据我们推算低硫燃油产量,前五月配额量已完成484万吨,我们认为随着国产资源对保税资源的补充,国内燃料油进口依存度有望持续下降,因为5-7号燃料油进口量不区分高低硫,需要加以区分,我们认为1-4月份存在33万吨/月的进口高硫燃料油炼厂加工需求+30万吨/月保税高硫380加注需求+FU仓单对高硫进口的需求10万吨/月(预计后期较难持续),5月后总计63万吨/月的高硫进口需求,我们倾向认为这部分是5-7号燃料油的刚性进口需求,每月相对固定。 情景1:1000万吨剩余配额月均产量73万吨/月,受到配额限制国内炼厂产量未来若大幅下降至73万吨/月,国产资源较难满足需求,则进口资源份额将继续增加,未来进口量若由110万吨下降维持在63万吨,则满足140万吨/月的需求需要进口67万吨/月,一旦进口较少则会造成交割资源相对紧张,利多LU。

情景2:国内低硫燃油配额扩增至1500万吨,未来国内低硫燃油产量145万吨/月,基本能够满足保税燃料油需求,未来进口量若由110万吨下降维持在63万吨,对LU影响中性;若进口量维持在110万吨均值水平上,则存在过剩的进口低硫为47万吨/月,利空LU。

以上两种情景的基准是假设国内月度保税船燃需求为140万吨/月(2020年1-4月份月均出口量136万吨)短期不出现大幅增长(此假设为2020年燃料油需求1680万吨),结合出口量代表真实加注需求,而1-5月份低硫产量+(进口量-高硫380进口量)-出口量持续正值或说明国内低硫燃油在持续累库存。 综合来看第二种中性偏利空的情景出现概率偏高,若进口量维持在均值附近,国内低硫燃油供应压力持续存在。 新加坡燃料油库存自2019年下半年开始持续积累,预估该时间段后增加新加坡燃料油库存多为低硫燃油,此外普氏统计的新加坡燃料油浮仓中,大部分为低硫燃油或组分浮仓。

但短期来看:

但短期来看:

①仓储费较高或证实交割库容仍相对紧张,且LU与FU交割库一致,交割库容紧张局面有概率延续,一旦LU持仓大幅增加或对空头不利。

②新加坡VLSFO进口到国内的2101交割利润约为-70元/吨,不足以吸引空头交割,交割货源焦点或始终集中在在国产低硫上。

③目前从交割资源来看,国产资源大概率能满足相关指标要求,进口以及混兑资源或较难满足密度、化工指标要求,增加空头隐含交割成本,我们现阶段国产+进口+混兑数量刚好能够满足现货需求,且有配额限制,国内炼厂低硫燃油月度产量继续上提概率有限,且国内保税区低硫燃油需求持续增长,市场或存在交割资源不足预期,直到足够的价格吸引国内炼厂大量生产,国产低硫燃油产量满足了现阶段市场需求外还有过剩,届时低硫燃油“内低外高”的国内定价权有望实现。

温馨提示:投资有风险,选择需谨慎。

2020年市场预期我国低硫燃油市场呈现国产为主、混兑、进口为辅的“三位一体”供应来源,LU主要由国内低硫燃油供需定价,与380燃料油高进口依存度依靠新加坡定价不同。我国低硫燃油产能充足,1-5月份国内低硫燃油产量不断飙升,五月国产低硫燃油数量超过月度国内保税燃油需求,且国内仍有进口低硫燃油,新加坡低硫燃料油库存仍在高位,预计未来有望实现“内低外高”的格局,实现真正的低硫燃油定价权,进一步释放保税低硫燃油的需求潜力,从这个角度看LU应受低硫燃油供应充足预期持续压制,国内价格应持续低于新加坡。

但短期来看:

①仓储费较高或证实交割库容仍相对紧张,且LU与FU交割库一致,交割库容紧张局面有概率延续,一旦LU持仓大幅增加或对空头不利。

②新加坡VLSFO进口到国内的2101交割利润约为-70元/吨,不足以吸引空头交割,交割货源焦点或始终集中在国产低硫资源上。

③目前从交割资源来看,国产资源大概率能满足相关指标要求,进口以及混兑资源或较难满足密度、化工指标要求,增加空头隐含交割成本,我们现阶段国产+进口+混兑数量刚好能够满足现货需求,且有配额限制,国内炼厂低硫燃油月度产量继续上提概率有限,且国内保税区低硫燃油需求持续增长,市场或存在交割资源不足预期,直到配额增加,足够的价格吸引国内炼厂大量生产,国产低硫燃油产量满足了现阶段市场需求外还有过剩,届时低硫燃油“内低外高”的国内定价权有望实现。

策略:短期多LU2101;多LU2101-FU2101价差,多LU2101-SC2101价差长期空LU2101-VLSFO2011价差

风险因素:原油大幅下跌。

国产低硫产量不断飙升,新加坡低硫库存较高 2020年市场预期我国低硫燃油市场呈现国产为主、混兑、进口为辅的“三位一体”供应来源,我国低硫燃油产能充足,1-5月份国内低硫燃油产量不断飙升,五月国产低硫燃油数量刚超过月度国内保税燃油需求,且国内仍有进口低硫燃油,新加坡低硫燃料油库存仍在高位,预计未来有望实现内低外高的格局,实现真正的低硫燃油定价权,进一步释放保税低硫燃油的需求潜力,从这个角度看LU应受低硫燃油供应充足预期持续压制,国内价格应持续低于新加坡。 国内5-7号燃料油进口量、出口量不区分高低硫,出口量目前大部分为低硫船燃需求;进口量因存在低硫保税燃油进口、保税转内贸、高硫保税燃油进口三种来源,相对复杂,2月5-7号燃料油进口量大幅下降至均值水平,假设国内月度保税船燃需求为140万吨/月(2020年1-4月份月均出口量136万吨)短期不出现大幅增长(此假设2020年燃料油需求1680万吨),4月供应端国产87万吨(我们推算)+进口110万吨(5-7号燃料油进口量),进口量是高硫还是低硫对LU影响较大;但5月国产低硫产量预估为180万吨,根据我们推算低硫燃油产量,前五月配额量已完成484万吨,我们认为随着国产资源对保税资源的补充,国内燃料油进口依存度有望持续下降,因为5-7号燃料油进口量不区分高低硫,需要加以区分,我们认为1-4月份存在33万吨/月的进口高硫燃料油炼厂加工需求+30万吨/月保税高硫380加注需求+FU仓单对高硫进口的需求10万吨/月(预计后期较难持续),5月后总计63万吨/月的高硫进口需求,我们倾向认为这部分是5-7号燃料油的刚性进口需求,每月相对固定。 情景1:1000万吨剩余配额月均产量73万吨/月,受到配额限制国内炼厂产量未来若大幅下降至73万吨/月,国产资源较难满足需求,则进口资源份额将继续增加,未来进口量若由110万吨下降维持在63万吨,则满足140万吨/月的需求需要进口67万吨/月,一旦进口较少则会造成交割资源相对紧张,利多LU。

情景2:国内低硫燃油配额扩增至1500万吨,未来国内低硫燃油产量145万吨/月,基本能够满足保税燃料油需求,未来进口量若由110万吨下降维持在63万吨,对LU影响中性;若进口量维持在110万吨均值水平上,则存在过剩的进口低硫为47万吨/月,利空LU。

以上两种情景的基准是假设国内月度保税船燃需求为140万吨/月(2020年1-4月份月均出口量136万吨)短期不出现大幅增长(此假设为2020年燃料油需求1680万吨),结合出口量代表真实加注需求,而1-5月份低硫产量+(进口量-高硫380进口量)-出口量持续正值或说明国内低硫燃油在持续累库存。 综合来看第二种中性偏利空的情景出现概率偏高,若进口量维持在均值附近,国内低硫燃油供应压力持续存在。 新加坡燃料油库存自2019年下半年开始持续积累,预估该时间段后增加新加坡燃料油库存多为低硫燃油,此外普氏统计的新加坡燃料油浮仓中,大部分为低硫燃油或组分浮仓。

①仓储费较高或证实交割库容仍相对紧张,且LU与FU交割库一致,交割库容紧张局面有概率延续,一旦LU持仓大幅增加或对空头不利。

②新加坡VLSFO进口到国内的2101交割利润约为-70元/吨,不足以吸引空头交割,交割货源焦点或始终集中在在国产低硫上。

③目前从交割资源来看,国产资源大概率能满足相关指标要求,进口以及混兑资源或较难满足密度、化工指标要求,增加空头隐含交割成本,我们现阶段国产+进口+混兑数量刚好能够满足现货需求,且有配额限制,国内炼厂低硫燃油月度产量继续上提概率有限,且国内保税区低硫燃油需求持续增长,市场或存在交割资源不足预期,直到足够的价格吸引国内炼厂大量生产,国产低硫燃油产量满足了现阶段市场需求外还有过剩,届时低硫燃油“内低外高”的国内定价权有望实现。

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

查看更多>

低硫燃油期货套利的策略是什么?

低硫燃油期货套利的策略是什么?

您好,低硫燃料油期货套利策略是这样的,现在低硫燃料油期货交易中的套利策略是指在期货市场上进行买入卖出从而获得收益的一种操作。期货套利的类型主要有期现套利、跨期套利和跨市场套利。期现套利...

提供低硫燃油期货策略的期货平台有哪些?

可以提供低硫燃油期货策略的期货平台有多家,以下是一些较为知名的期货公司:1.广发期货:广发期货在低硫燃油期货领域有着丰富的经验和专业的分析能力,其研究团队会定期发布市场分析报告和交易策略,帮助投...

新开期货账户可以买低硫燃油么?低硫燃油属于特殊品种吗?

您好,新开的普通期货账户不能直接买低硫燃油,因为低硫燃油属于特殊品种。如果想交易这个品种,得满足一定条件才行。您要是想开通交易权限,也可以随时联系咱们的客户经理。下面我详细跟您说说:1、低硫燃油...

怎么炒低硫燃油期货?哪里可以买低硫燃油期货?

低硫燃油期货的基本概念低硫燃油期货是指以低硫燃油为标的物的期货合约。低硫燃油主要用于船舶燃料,因其硫含量低,符合国际海事组织(IMO)对船舶燃料硫含量的严格规定。低硫燃油期货的交易单位通常为10...

低硫燃油上市报告(一)低硫燃油基础知识介绍

摘要:

2020航运业正在经历百年未有之大变局,IMO新政正式实施,全球高低硫燃油转换顺利进行,低硫船舶燃料油已成为主流用油,这将从根本上改善港口、海洋和全球环境,也给全球船用油市场带来巨大变革。低硫燃油现货市场规模进一步扩大,同时国内低硫燃料油出口退税政策的推出,成功开启了国内保税低硫船用燃料油自主供应的新局面。即将推出的国际化低硫燃料油期货合约,可以更及时和更直接地反映全球现货市场的供需情况,有利于以市场机制促进我国低硫燃料油行业的进一步发展,进一步加强我国大宗商品期货...

低硫燃油上市报告(二)低硫燃油价格影响因素

摘要:

2020航运业正在经历百年未有之大变局,IMO新政正式实施,全球高低硫燃油转换顺利进行,低硫船舶燃料油已成为主流用油,这将从根本上改善港口、海洋和全球环境,也给全球船用油市场带来巨大变革。低硫燃油现货市场规模进一步扩大,同时国内低硫燃料油出口退税政策的推出,成功开启了国内保税低硫船用燃料油自主供应的新局面。即将推出的国际化低硫燃料油期货合约,可以更及时和更直接地反映全球现货市场的供需情况,有利于以市场机制促进我国低硫燃料油行业的进一步发展,进一步加强我国大宗商品期货...

TA的文章

全部>

TA的回答

全部>

优选券商

更多>

热点推荐

-

最新整理:2026全年A股休市日历出炉!

2025-12-29 14:22

2025-12-29 14:22

-

2026年元旦假期国债逆回购理财怎么做?(附3天假期躺赚11天利息攻略)

2025-12-29 14:22

2025-12-29 14:22

-

2026年A股投资参考:16家券商共识下的机会与布局

2025-12-29 14:22

2025-12-29 14:22

问一问

问一问

+微信

+微信

分享该文章

分享该文章