美的风波之外:何享健家族财富1652.7亿 控制5家上市公司!少东家贡献多大?

发布时间:2020-6-17 09:39阅读:585

【美的风波之外:何享健家族财富1652.7亿 控制5家上市公司!少东家贡献多大?】在退居二线十余年后,何享健的财富密码,其实已掌握在方洪波与何剑锋二人手中。美的集团的答卷每年都在呈现,而何剑锋的金融运作能力又究竟几何呢?

在退居二线十余年后,何享健的财富密码,其实已掌握在方洪波与何剑锋二人手中。美的集团的答卷每年都在呈现,而何剑锋的金融运作能力又究竟几何呢?

佛山警方昨天通报,6月14日17时30分许,顺德区美的集团君兰生活村一住宅有外人闯入,威胁住宅内人员人身安全。15日5时许,民警已抓获5名涉案犯罪嫌疑人。处置过程中,无人员受伤,事主何某某安全。随后,美的集团微博转发了通报,并感谢媒体和社会各界关心。

美的集团实控人,中国最富有人士之一的何享健家族,成为案件主角,引起极大震动和关注。

何享健,是经营企业的能手,更是管理财富的高手。

2020年,何享健家族以1652.7亿元的身家雄踞新财富500富人榜第6位,而近7年来,何享健都是中国最富十人中唯一的传统制造业者。

家族财富蒸蒸日上之时,何享健早在2009年就已退居二线,已有十余年不再插手美的集团具体经营事务。其家族财富主要来自两个部分,广为人知的一部分是美的集团。凝其一生心血的美的集团,目前市值超4000亿元,过去1年就增长了1000亿元。2019年美的营收超2700亿元,净利润253亿元,是2015年净利润的近2倍。无论是业绩还是市值,美的都向资本市场展现了制造业巨头的强劲增长力。

而另一部分则是由何享健之子何剑锋所掌控的盈峰系。相对业绩和规模都很透明的美的集团,盈峰系旗下虽有多家上市公司,却潜行于水面之下,金融巨鳄的身形究竟有多庞大?

家族二代入股4家上市公司

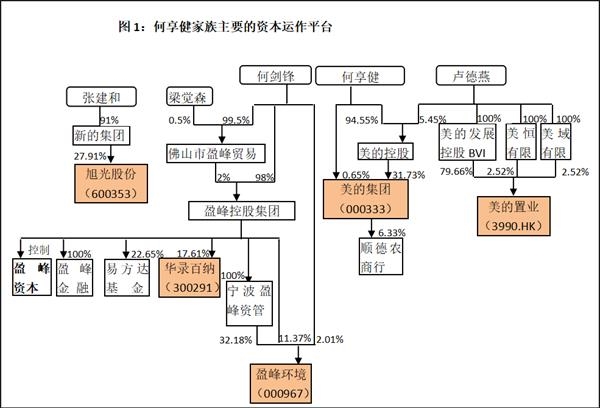

何享健的儿子何剑锋和女儿何倩嫦、何倩兴开始创业,均是依附于美的集团,为美的贴牌代工或从事上下游关联工作。随着美的集团规范化发展,何享健的子女也都逐渐脱离美的的扶持,铸成了自己的事业。儿子何剑锋控股盈峰环境(000967)、华录百纳(300291)两家上市公司,儿媳卢德燕则是港股上市公司美的置业实控人,女儿何倩兴的丈夫张建和控股上市公司旭光股份(图1)。

截至2020年6月16日,其子女所持上市公司股权市值合计约292.8亿元,成为家族财富的重要支流。

与方洪波同龄的何剑锋,更偏爱金融业。在何剑锋事业发展中,美的不仅提供了会下金蛋的金融资产,也“赞助”了为其事业保驾护航的职业经理人团队。

何剑锋最重要的两大金融资产,盈峰环境、易方达基金的股权,均受让自美的集团,且交易都发生于2007年。

2004年8月,美的电器以7800万元的价格,分别受让了天津信托和北方国际信托所持共16.66%的易方达基金股权。一年后,美的电器又从广东证券手中接过易方达基金8.33%的股权。美的电器总计动用1.17亿元资金,合计获得易方达基金25%的股权。2007年4月19日,美的电器以1.65亿元的对价,将所持易方达基金25%的股权转让给何剑锋控股的广东盈峰集团有限公司。

何剑锋控股的盈峰环境、华录百纳,主要高管都来自美的旧部,比如方刚、陈建武、张静萍、邝广雄,且方刚曾同时担任盈峰环境、华录百纳的董事长,邝广雄也曾同时担任两家公司董事。

盈峰控股总资产超400亿,同时布局一级、二级市场

何剑锋的金融事业包括一级市场投资和二级市场投资。

在一级市场,其投资大本营是盈峰资本管理有限公司(简称“盈峰资本”)。2012年,盈峰控股集团有限公司(简称“盈峰控股”)将旗下私募基金合赢投资(2007年成立)、盈峰创投(2010年成立)合并,成立新的综合型资产管理公司盈峰资本,注册资本5000万元,管理资产规模超100亿元。

中国证券投资基金业协会备案信息显示,盈峰资本发行私募基金产品77只,投资顾问类信托计划产品30只。其中,深圳市盈峰量化投资管理合伙企业(有限合伙)、盈峰梧桐量化对冲基金、盈峰盈宝对冲基金3只产品因交易异常,曾在2015年被沪深交易所采取限制交易措施。

在二级市场,何剑锋通过盈峰控股持有两家上市公司盈峰环境、华录百纳股权。

盈峰控股所持盈峰环境的股权部分即受让自美的集团。2004年6月,美的集团从上风高科第一大股东、第九大股东处以4.28元/股的价格受让2489万股股份,以18.2%的持股量成为第二大股东。

2006年2月,上风高科公告,公司第一大股东浙江上风集团、第二大股东美的集团将所持7%、18.2%的股权分别以2800万元、1.06亿元的对价转让给广东盈峰集团。盈峰集团由此成为上风高科的控股股东。2006年7月,上风高科第二大股东中山市佳域投资有限公司将其所持15.74%股权全部转让给盈峰集团,盈峰集团持股增至40.94%,实现对上风高科的控股。2016年3月,上风高科更名为盈峰环境。

在收购华录百纳控股权时,则是何享健父子联合行动。

2018年1月2日,华录百纳停牌,控股股东华录文化产业有限公司拟转让所持股权,公开征集股权受让方。2018年3月21日,华录百纳控股股东将其所持17.55%的股权转让给盈峰控股、宁波普罗非投资管理有限公司(下称“普罗非”),而普罗非由何享健控制。转让价格为12.63元/股,盈峰集团支付约12.87亿元,普罗非支付约5.13亿元。2018年5月28日,该笔股权交割完成。盈峰集团与普罗非作为一致行动人控股华录百纳,何剑锋成为华录百纳新的实控人。

截至2020年6月16日,盈峰控股系下除盈峰环境、华录百纳外,在金融领域,是易方达基金管理有限公司的第一大股东(持股22.65%);并持有神华保险、广东民营投资股份公司(下称“广东民营投资”)的部分股权,入股多家创投基金;同时还控制贝贝熊孕婴童连锁商业有限公司等30多家公司,具有较强的资金实力。

截至2019年9月30日,盈峰控股的总资产为428.33亿元,营业收入106.31亿元,净利润11.15亿元(表1)。

一石三鸟的关联收购,大展财技

2006年,何剑锋入主时,上风高科的股价整体呈下行趋势,直至2015年才勉强跟上大盘行情。2020年6月16日,盈峰环境收盘价41.62元/股(复权后价格),创5年来新高,宁波盈峰资管持股市值为86.56亿元。

股价走高,缘起从2009年开始,盈峰环境连续收购了辽宁东港电磁线、上虞专风、中联环境等11家公司股权,其总资产由2009年底的10.08亿元增至2019年底的248.55亿元,放大了近25倍。不过,其同期商誉也从0增至61.96亿元。其中,收购长沙中联重科环境产业有限公司(下称“中联环境”)带来的商誉高达57.14亿元。

实际上,收购中联环境,属于何剑锋左手倒右手的关联收购。从一级市场收购的股权转手在二级市场出手,何剑锋不仅通过买卖差价获利,同时,其在盈峰环境的持股量由36.26%增至45.56%。这样的设计,颇费心思。

2019年1月,盈峰环境通过发行股份的方式,购买宁波盈峰、中联重科等8家股东持有的中联环境100%股权,其中,宁波盈峰持有中联环境51%的股权。截至2017年12月31日,中联环境账面净资产31.64亿元,收购价152.5亿元,增值率382.78%。

宁波盈峰等8名交易对方承诺,中联环境在2019、2020、2021年度扣非后归母净利润分别不低于12.3亿元、14.95亿元、18.34亿元。公告显示,2019年中联环境实现扣非后归母净利润12.64亿元,超出承诺数0.34亿元,完成首年业绩承诺。

拆解来看,该次收购分为两步。第一步,盈峰控股等联合收购中联环境80%的股权;第二步,盈峰环境再从宁波盈峰等处收购中联环境100%的股权。

中联环境由中联重科出资21亿元成立于2012年2月27日,是环卫装备生产、环卫运营服务一体化提供商。2017年5月21日,中联重科与盈峰控股、弘创投资、粤民投盈联和绿联君和签署了《股权转让协议》,以116亿元的价格向受让方合计转让中联环境80%的股权,此时中联环境估值145亿元。

2017年5月27日,盈峰控股将其所持中联环境股权全部转让给其全资子公司宁波盈峰。

2017年6月15日,中联重科向中联环境以实物(土地使用权)增资2.51亿元,增资完成后,中联环境注册资本增至23.51亿元。实际上,上述中联重科转让80%的股权与中联重科以土地使用权向中联环境增资构成一揽子交易。2017年6月30日,转让股权交割完成。

2017年9月26日,中联环境第二次发生股权转让,弘创投资以8.8亿元的对价转让所持中联环境6%的股权,其中,宁波盈太以3.01亿元的对价受让2.0497%的股权,宁波中峰以2.95亿元的对价受让2.011%的股权,宁波联太以2.85亿元的对价受让1.9393%的股权。自此,在被盈峰环境全部收购前,中联环境股权关系未再发生变化(表2)。

2017年12月20日,宁波盈太、宁波联太、宁波中峰均将所持中联环境股权全部质押,宁波盈峰也于2018年1月23日将其所持中联环境股权全部质押。

2018年5月18日,盈峰环境因筹划重大资产重组事项停牌。2018年6月28日,宁波盈峰等上述四家股东质押中联环境股权全部解除质押。

宁波盈峰收购中联环境使用了杠杆资金。本次交易完成后,宁波盈峰、宁波盈太、宁波中峰、宁波联太将以换股获得的上市公司股份办理质押手续以取得并购融资。宁波盈峰杠杆比例2:3,三大持股平台获得股权支付资金的杠杆比例大概1:3。

宁波盈峰收购股权支付对价73.95亿元,其中29.95亿元为自有资金,44亿元是向中国民生银行佛山分行的银行融资,融资期限7年,前三年融资年利率5.088%,第四年后在基准利率上浮15%,以所持中联环境51%股权作质押担保,美的控股、何剑锋提供连带责任担保。与此同时,宁波盈峰、弘创投资、粤民投盈联或其关联方为宁波盈太、宁波中峰、宁波联太收购中联环境股权的融资提供担保。

2018年11月29日,中联环境股权完成交割。值得注意的是,为何盈峰环境不直接从中联重科处收购中联环境股权,而要增加盈峰控股、弘创投资等5家先收购再转卖的中间步骤?

盈峰控股、弘创投资等收购中联环境股权时,中联环境整体估值145亿元,被盈峰环境收购时估值152.5亿元,一年半的时间增值7.5亿元,增值约5%,尚不能覆盖银行杠杆的利息;收购完成后,盈峰环境股价下行,近120天的平均收盘价6.45元/股,较7.64元/股的发行价跌去约15.58%,弘创投资等的持股市值相较当初的成本甚至亏损10%。

从四家收购方的关联关系看,弘创投资、粤民投盈联、绿联君和三家可能都是配合何剑锋收购中联环境的友军。

第一,中联重科董事赵令欢,同时是弘创投资执行事务合伙人弘毅投资的董事长、总经理、法人代表;第二,粤民投盈联的LP和GP的控股股东均为广东民营投资,而盈峰控股及其关联方佛山市美的企业管理有限公司均为广东民营投资的股东,合计持有其12.5%股权,盈峰控股董事杨力用兼任广东民营投资董事;第三,中联重科的全资子公司中联重科资本有限责任公司(下称“中联资本”)作为绿联君和的有限合伙人,认缴出资额5亿元,占出资比例15.58%;同时中联资本作为有限合伙人,认缴绿联君和的普通合伙人上海绿联君和股权投资管理中心(有限合伙)出资额100万元,占出资比例10%。

这样的安排,其一,可以避开中联环境重组上市的风险,直接由上市公司来收购中联环境,审批环节多、流程长、节奏不易把握,而提前由大股东收购,可以锁定优质资产,择机从容装入上市平台;其二,中联环境收购时估值为152.5亿元,2019年扣非净利润达到了12.6亿元,PE仅为12倍,而收购前上市平台盈峰环境2018年的净利润仅有3.5亿元,中联环境的净利润成为上市公司盈利主力,并成功降低虚高的市盈率;其三,经过此番腾挪后,何剑锋在盈峰环境的持股比例增加虽不足10%,但持股数量大幅增加,持股市值也由2018年底的23.9亿元增至2019年一季末的100.44亿元,同时,还成功引入机械巨头中联重科为盈峰环境的二股东。对中联环境的收购,可谓一石三鸟,何剑锋的资本运作能力可见一斑。

从股价看,盈峰环境对于中联环境的收购,还是成功的,其股价从2018年底的5.5元/股的低位上,已反弹至8.5元/股左右,1年半时间上涨约50%,不过尚未回到2015年时的高点。

控股华录百纳首年即暴雷,持股市值腰斩

华录百纳则未能逃脱A股影视股的悲惨命运。何氏父子联手控股华录百纳第一年,即遭遇业绩暴雷。二人持股成本是12.63元/股,截至2020年6月16日,华录百纳的股价已跌至5.43元/股,较成本价下跌57%。

2018年度,华录百纳录得2012年上市以来第一次亏损,净亏34.19亿元,是2012-2017年净利润之和11.58亿元的2.95倍,一次性亏掉了以往净利润总和的3倍。华录百纳的股价更是下滑至6元/股左右,较盈峰控股受让时的12.63元/股跌去一半。

温馨提示:投资有风险,选择需谨慎。

期货上市公司有哪些家啊?

期货上市公司有哪些家啊?

-

REITs打新日历:水电项目 ⌈中核清能⌋ 发售!(附认购流程)

2025-12-22 10:44

2025-12-22 10:44

-

没有香港账户如何炒港股?手把手教你开通港股通(附条件+流程)

2025-12-22 10:44

2025-12-22 10:44

-

“年化6%还保本”?券商新客理财真有那么香吗?

2025-12-22 10:44

2025-12-22 10:44

问一问

问一问

+微信

+微信

分享该文章

分享该文章