解谜金融期权的“负时间价值”

发布时间:2020-6-2 18:42阅读:912

海誓山盟的“520”刚刚过去,昨日的京津冀便天雷滚滚,分分合合的周末,终于又来到了我们身边。

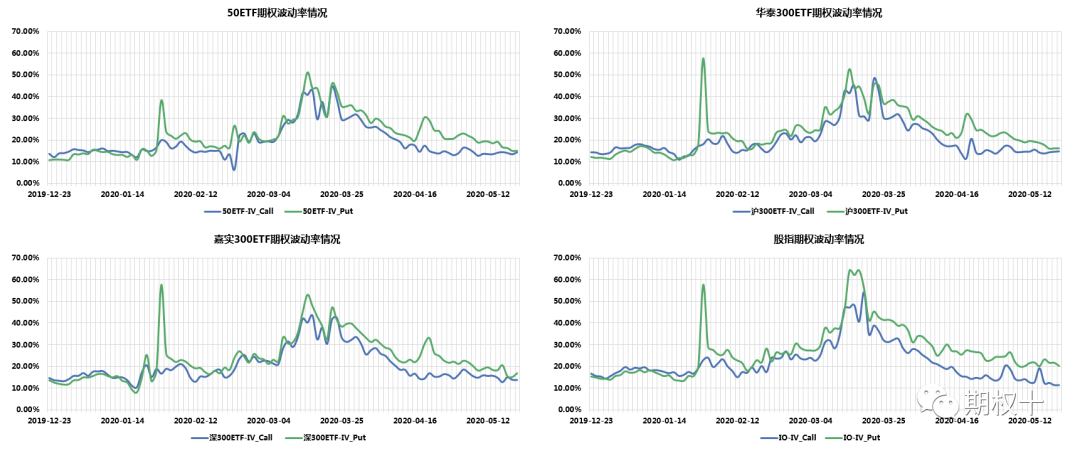

近期金融期权的低波动率给了很多投资者放手一搏的想象与勇气。回顾沪深300系列期权上市以来的隐含波动率运行情况,我们会发现,波动率的表现,每个月都有看点。 金融期权隐含波动率走势

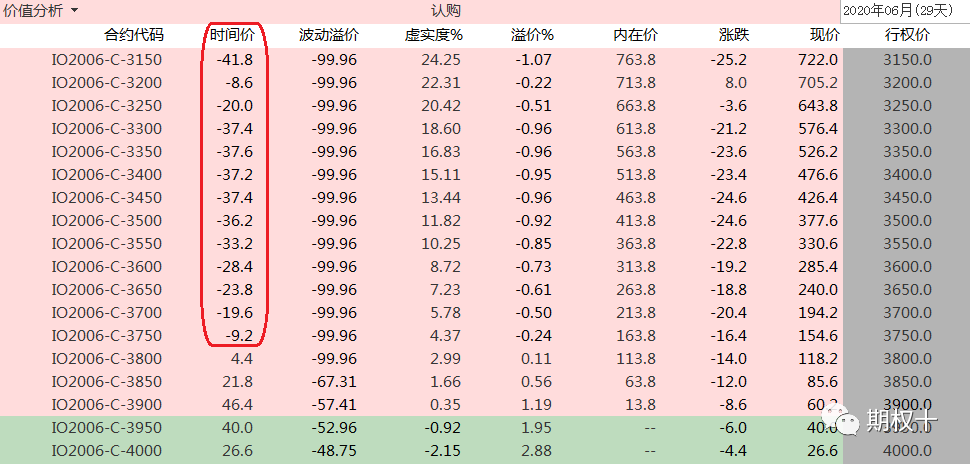

IO2006系列期权负时间价值情况(2020-05-21) IO2007系列期权负时间价值情况(2020-05-21)

IO2007系列期权负时间价值情况(2020-05-21) 是否遇见了免费的午餐?本着市场狼多肉少的原则,事出反常必有妖!实际上,若我们以沪深300现货指数为标的,进行期权时间价值的计算,的确会出现“负时间价值”的结果,但是我们是否可以无风险地吞下这块肉?

是否遇见了免费的午餐?本着市场狼多肉少的原则,事出反常必有妖!实际上,若我们以沪深300现货指数为标的,进行期权时间价值的计算,的确会出现“负时间价值”的结果,但是我们是否可以无风险地吞下这块肉?

由于目前金融期权皆为欧式期权,买入立即行权的策略显然是无效的。那么,只有买入负时间价值的看涨期权,并做空现货指数进行无风险套利。以负时间价值较大的IO2006-C-3150为例,其期权价格为722,沪深300现货指数为3913.8(2020-05-21收盘数据),理论上的时间价值=(722-(3913.8-3150))=-41.8。而我们的套利策略是买入看涨期权并做空现货指数,若期权到期时,现货指数St处于行权价格3150以上时,期权端申请行权,净盈利为(St-3150-722),现货端做空的净盈利为(3913.8-St),不考虑交易成本的情况下,该套利策略的总计利润为=(St-3150-722)+(3913.8-St)=41.8。是的,正是我们的那部分“负时间价值”。 “负时间价值”无风险套利策略:期初:

温馨提示:投资有风险,选择需谨慎。

近期金融期权的低波动率给了很多投资者放手一搏的想象与勇气。回顾沪深300系列期权上市以来的隐含波动率运行情况,我们会发现,波动率的表现,每个月都有看点。 金融期权隐含波动率走势

-

春节前低波动率阶段:自金融期权扩容至2020年1月底,金融期权四品种隐含波动率基本处于10%至20%之间,整体处于历史地位运行;

- 国内疫情防控下的中波动率阶段:春节假期期间,受疫情影响,全球市场出现不同幅度的下跌,在此背景下,2月3日国内市场开盘,各指数跳空7%以上,金融期权隐含波动率大幅高开,其中看跌期权隐含波动率达40%以上,看涨期权隐含波动率达20%以上。至2月底,随着市场的逐步回暖,隐含波动率逐渐走低,整体处于20%附近。在此阶段,国外疫情处于起步阶段,从VIX指数可以看到,在国内市场大幅波动的情况下,VIX指数相对平稳;

- 全球恐慌下的高波动率阶段:三月初至三月下旬,在国外疫情全面爆发,原油市场大幅波动,以及美元流动性危机的多因素叠加下,海外市场出现剧烈波动,VIX指数快速走高,3月18日最高触及85.47,仅次于2008年金融危机时的89.53。国内市场方面,在全球恐慌的背景下,市场连续下探,金融期权隐含波动率长时间处于30%至50%之间高位运行;

- 卖方的狂欢阶段:三月下旬至四月中旬,卖方头顶的乌云终于散去,在A股指数缓慢上涨的同时,隐含波动率终于从高位撤退,由40%附近回落至20%左右,卖方迎来了狂欢时刻;

- 隐含波动率分化阶段:四月下旬至今,尽管隐含波动率变动不大,但我们会发现一个明显的问题——认购期权与认沽期权隐含波动率出现较大的分化,动辄就会看到10%以上的差值,而且金融期权四品种皆出现此状况。

IO2006系列期权负时间价值情况(2020-05-21)

由于目前金融期权皆为欧式期权,买入立即行权的策略显然是无效的。那么,只有买入负时间价值的看涨期权,并做空现货指数进行无风险套利。以负时间价值较大的IO2006-C-3150为例,其期权价格为722,沪深300现货指数为3913.8(2020-05-21收盘数据),理论上的时间价值=(722-(3913.8-3150))=-41.8。而我们的套利策略是买入看涨期权并做空现货指数,若期权到期时,现货指数St处于行权价格3150以上时,期权端申请行权,净盈利为(St-3150-722),现货端做空的净盈利为(3913.8-St),不考虑交易成本的情况下,该套利策略的总计利润为=(St-3150-722)+(3913.8-St)=41.8。是的,正是我们的那部分“负时间价值”。 “负时间价值”无风险套利策略:期初:

- 做多负时间价值期权(IO2006-C-3150,价格722)

- 做空沪深300现货指数(3913.8)

- 期权净损益 = St-3150-722

- 现货指数净损益 = 3913.8-St

- 策略净损益 = (St-3150-722)+(3913.8-St)=41.8

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

查看更多>

什么是期权的时间价值?

期权的时间价值就等于权利金减去内涵价值内涵价值的意思就是可以挣多少钱,权利金就是保险的费用比如一个期权的内涵价值为10,期权的权利金总共的费用为12,那么此时的时间价值就是-2,划不来

期权的时间价值反应了什么...

你好,期权的时间价值反映了期权交易期间时间风险和价格波动风险,当合约0%或100%履约时,期权的时间价值为零。

什么是期权的时间价值?

期权的时间价值就是距离到期的价值,离到期日越远,股票的不确定性就越大,波动就可能越大,期权的时间价值也就越大.

请问期权的时间价值是怎么确定的?

你好,我用白话一点说会比较好一些,如果要知道的更精准可以去查一下书本。你买期权,权利金(即你付出去的金额)的金额,超过内在价值的那一部分就是时间价值。 虚值期权,全部都是时...

什么是期权的内在价值和时间价值?

期权合约价值可以分为内在价值和时间价值两部分。

内在价值(Intrinsic Value)为立即行权后所获得的收益,反映了期权行权价格和标的资产价格之间的关系。时间价值(Time Value)是指期权价格减去内在价值后的剩余部分。

实值期权的内在价值大于零,平值和虚值期权的内在价值等于零。

实值期权内在价值的计算方法为:

实值看涨期权内在价值=标的资产当前价格-行政价格

实值看跌期权内在价值=行权价格-标的资产当前价格

例如,假设沪深300指数为4100点,...

时间价值

前些日子看到个新闻,说的是日照有个村民承包了一个采石后形成的池塘,当年投入了些鱼苗。但是由于池塘较深不易捕捞,一直没有收获过,直到今年日照大旱,水位下降的厉害,这才雇人捕捞。没想到啊,这池塘十年没有捕捞,里面的鱼自然生长,小的都有十多斤!满满一池塘的各种鱼,这村民在淡定了十年后...

问一问

问一问

+微信

+微信

分享该文章

分享该文章