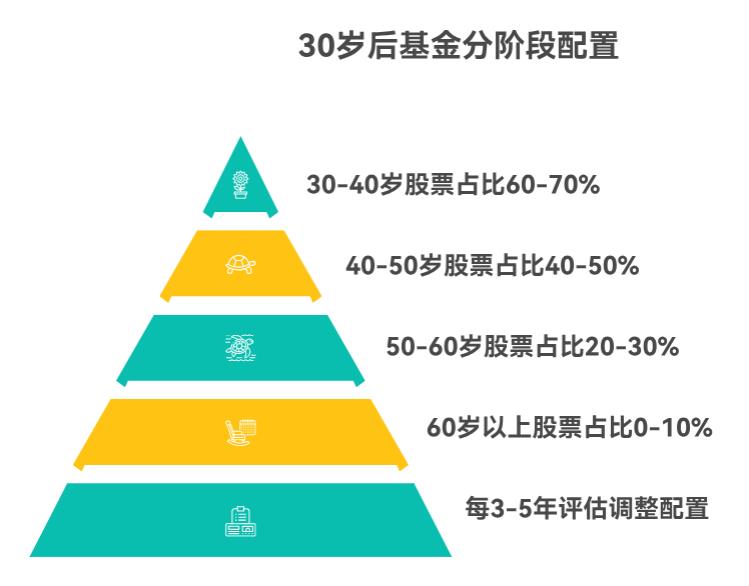

您好,30岁到退休期间,50万元基金配置确实需要分阶段调整,以适应不同人生阶段的风险承受能力和投资目标。以下是基于生命周期理论的分阶段调整建议:

30-40岁:积极增长期

配置策略:这个阶段收入逐渐增加,家庭负担相对较小,可以承受较高的风险,以获取较高的长期收益。

基金配置:

股票基金:60%-70%(包括国内股票基金和海外股票基金,如标普500指数基金、纳斯达克100指数基金等)。

债券基金:20%-30%(如纯债基金或短债基金)。

混合基金:10%-20%(可以选择一些偏股混合基金)。

示例:假设50万元初始资金,股票基金配置30万-35万元,债券基金配置10万-15万元,混合基金配置5万-10万元。

40-50岁:稳健积累期

配置策略:收入稳定,家庭责任增加,需要平衡收益和风险。

基金配置:

股票基金:40%-50%(适当降低股票基金比例,增加债券基金比例)。

债券基金:30%-40%(增加债券基金比例,如纯债基金、二级债基等)。

混合基金:10%-20%(可以选择一些平衡型混合基金)。

示例:股票基金配置20万-25万元,债券基金配置15万-20万元,混合基金配置5万-10万元。

50-60岁:保守过渡期

配置策略:临近退休,风险承受能力降低,需要更保守的投资策略。

基金配置:

股票基金:20%-30%(进一步降低股票基金比例)。

债券基金:50%-60%(增加债券基金比例,确保资金稳定增值)。

混合基金:10%-20%(可以选择一些偏债混合基金)。

示例:股票基金配置10万-15万元,债券基金配置25万-30万元,混合基金配置5万-10万元。

60岁以上:退休期

配置策略:退休后,主要目标是保本和获取稳定的现金流。

基金配置:

股票基金:0%-10%(可适当配置一些稳健的股票基金,但比例较低)。

债券基金:70%-80%(主要配置纯债基金和货币基金,确保资金安全)。

混合基金:10%-20%(可以选择一些保守型混合基金)。

示例:股票基金配置0-5万元,债券基金配置35万-40万元,混合基金配置5万-10万元。

定期评估与调整

评估频率:建议每3-5年对投资组合进行一次全面评估,根据市场变化和个人情况调整配置比例。

调整依据:市场环境、个人财务状况、家庭责任等因素的变化都可能影响投资组合的调整。例如,如果市场出现大幅波动,可能需要提前调整股票基金的比例。

通过分阶段调整基金配置,可以在不同人生阶段实现风险与收益的平衡,为退休生活提供稳定的资金支持。

希望以上回答可以帮助到您。如果您想了解更多投资知识,可以右上角点击【+微信】或者【咨询TA】,我们这边有【免费的理财课程和实操跟投群】,还有资深的投顾老师1v1伴投指导,可以推荐给您。

发布于2025-9-18 10:55

分享

分享

注册

注册 1分钟入驻>

1分钟入驻>

+微信

+微信

秒答

秒答

13381154379

13381154379

电话咨询

电话咨询