您好,学习理财时,记账是一个很好的习惯,它可以帮助你了解自己的消费情况、合理规划财务以及更好地实现理财目标。银行存款收益低,基金和银行理财各有优劣,选择哪个更好取决于个人的风险承受能力、投资目标和资金流动性需求。以下是更详细的分析:

学理财是否需要记账

记账对理财有诸多好处:

了解消费情况 :通过记录每一笔收支,能清楚钱的去向,了解消费习惯。

制定合理预算 :基于记账数据,制定符合实际的预算计划,控制开支,增加储蓄。

实现理财目标 :合理分配资金,向理财目标迈进,如购房、子女教育等。

培养节约意识 :促使思考消费必要性,减少冲动消费,养成节约习惯。

基金和银行理财的比较

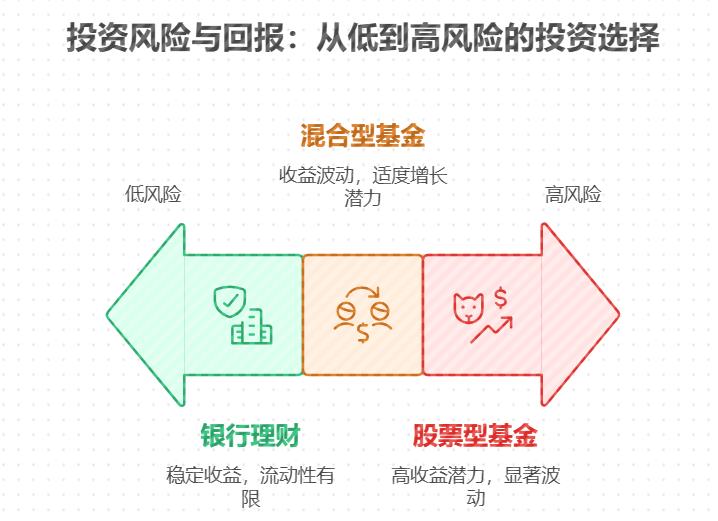

风险方面 :基金风险有高有低,货币基金、纯债基金风险低,收益较稳;股票型基金、混合型基金风险高,收益波动大。银行理财分 R1 - R5 不同等级,整体风险控制较好,收益相对稳定,但低风险产品收益有限。

收益方面 :基金长期收益可能高于银行理财,如沪深 300 指数近十年平均年化收益率约 8%。银行理财收益相对固定,如 R2 理财产品年化收益率一般在 2.5% - 3%。

流动性方面 :货币基金、开放式债券基金赎回便捷,资金到账快,适合短期资金存放。银行理财产品有封闭期,期间资金无法支取,流动性较差。

费用方面 :基金费用包括管理费、托管费、销售服务费等,货币基金、债券基金费用较低。银行理财费用含管理费、托管费、销售服务费等,整体费用略高于基金。

投资门槛方面 :基金投资门槛低,货币基金、债券基金 10 元 - 1000 元不等。银行理财起点通常为 1 万元,部分私行产品起点更高。

选择建议

风险承受能力低、追求稳健收益的投资者,可多配置银行理财产品、货币基金、纯债基金等。有一定风险承受能力和投资经验、期望获取更高收益的投资者,可适当配置股票型基金、混合型基金等权益类资产。

希望我的回答可以帮助到您,如还有不明白的欢迎右上角添加我的微信,我为您进行一对一专业解答,还能 免费为您定制专属的私人财富规划配置,让您的财富稳定持续增值。

发布于2025-6-23 21:48

分享

分享

注册

注册 1分钟入驻>

1分钟入驻>

+微信

+微信

秒答

秒答

13381154379

13381154379

搜索更多类似问题 >

搜索更多类似问题 >

电话咨询

电话咨询